שנת 2016 הסתיימה עם עלייה בתנודתיות, ונראה כי היא מעוררת אנחת רווחה בקרב משקיעים בשוקי ההון, או שמא זו אנחת דאגה לקראת הבאות. לאחר סיום דרמטי של השנה, מפתיע למדי כי מרבית התיקים סיימו את השנה ללא הפסדים, למרות הכל.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים, רבים ומגוונים, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב דש, הראל, אלטשולר שחם, תפנית דיסקונט, יוניק, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

רבים מכם, משקיעים, מנהלים וועדות השקעה, אשר משווים את ביצועיכם ביחס למדדים, יראו בחודשים האחרונים ובשנה כולה תשואה שונה ורחוקה יחסית מהמקובל ביחס למדדים, וסיבות לכך ייסקרו בהמשך. מכל מקום, היה צריך להיות בר מזל ממש, או מנהל תיקים אשר מתמקד באפיקים הקטנים, הצדדיים והמסוכנים יותר של השוק, כדי להגיע לתשואות נורמליות בתיקי השקעות.

השנה, באופן קיצוני ביחס לשנים ממוצעות, בחירה במניות מסוימות או הימנעות מאחרות, הובילה לתשואות בולטות לחיוב או לשלילה. לעומת זאת, לקוחות ומנהלי השקעות אשר מתנהלים מתוך תפישת השקעות מאוזנת יותר, ראו תשואות נמוכות יחסית, הנובעות מהכבדה של מרכיבים מסוימים בתוך המדדים, כגון ביצועים שליליים מאוד במניות מובילות, או מהיפוך בשוק האג"ח, בעיקר הארוכות. כך, למרות שלכאורה היו עליות שערים בחלק נכבד מאפיקי השוק, דווקא הבחירות הקיצוניות הובילו השנה להצלחה ולתשואות סבירות, ביחס לבחירה במדדי השוק המקובלים.

ראשית, נסקור וננתח את התוצאות במדדי אג'יו לתיקים המנוהלים לחודש דצמבר ולשנה כולה. לאחר מכן ננסה לעמוד על הסיכויים והסיכונים הקיימים בשווקים, לקראת 2017.

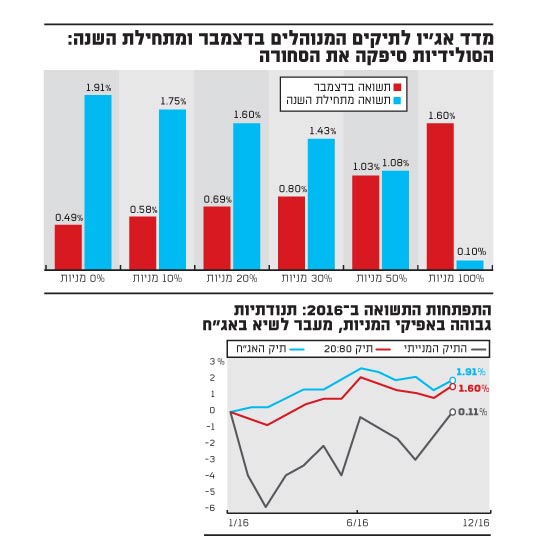

מדדי אג'יו לחודש דצמבר ולשנה כולה מצביעים על האתגרים הקיימים בפני שוקי ההון בארץ ובעולם בפתחה של תקופת עליית בריבית. בתקופה כזו מנועי הצמיחה של התיקים אינם עובדים בצורה מיטבית. מחד, השנה שהחלה בקריסה של שוקי המניות הסתיימה דווקא בעלייה חזקה, אשר מחקה את הירידות שהיו בתיקים השנה, אך השאירה אותם עם תשואה אפסית לשנה כולה, תשואה אשר הסיכון אינו ראוי לה. מאידך, שוקי האג"ח שתמכו בתיקים בשנים האחרונות, הפכו לתנודתיים יותר, והם מהווים איום להמשך.

לעומת האפיק המנייתי, מדדי אג'יו מראים כי מרכיבי האג"ח בתיקים הצליחו לסיים את השנה בעלייה בתשואה של 1.91%, לאחר עלייה בשיעור נאה של כחצי אחוז בדצמבר. הבחירות בארה"ב הביאו לנפילת מחירי האג"ח שם בנובמבר, כולל השפעה על שוק האג"ח המקומי, אך דצמבר הביא איתו תיקון בשוק זה, בעיקר בישראל, זאת מאחר שהנגידה ד"ר קרנית פלוג המשיכה להעריך בתוקף כי הריבית לא תעלה במהלך 2017, אולי רק מעט ורק בסוף השנה. הדבר הרגיע את השוק המקומי, והביא להתאוששות השוק, ולכך שהתשואה השוטפת שהייתה גלומה באג"ח בתיקים בתחילה השנה, כ-2%, אכן נצברה, והעלתה את התיקים בשיעור זה ב-2016, ללא הפסדי הון נוספים.

אפשר להסביר זאת בכך שעקום התשואות בישראל לא שינה את מבנהו בצורה משמעותית במהלך השנה, למרות התנודתיות שעלתה בו לאחרונה.

תיקי הביניים, המאזנים בין מניות לאג"ח, רשמו החודש תשואה שהושפעה באופן חיובי וישיר משיעור המניות שהיה בהם. ניתן לומר כי שני חודשי השנה האחרונים בשוק המניות הצילה את השנה כולה, והותירה את התיק הממוצע בתשואה שנתית של כ-1.6%, לאחר עלייה בשיעור של כ-0.7% בחודש דצמבר.

מה השפיע על התשואות?

מדדי אג'יו לתיקים המנוהלים מראים כי 2016 היתה שנה של בחירות מיוחדות, ומנהלים אשר הקצינו ובחרו במניות ובאפיקים שהתרחקו מהמדדים המובילים, השיגו תשואות עודפות על פני מנהלים שנצמדו לאפיקים ולמדדי השוק המקובלים.

אז בהקשר של תיקי ההשקעות, השנה שהסתיימה בשבוע שעבר הותירה לא מעט משקיעים עם מידה של אכזבה. תיקי השקעות רבים בשוק עלו בשיעורים מתונים למדי, והעלו שאלות רבות אצל לקוחות. לדוגמה; 'מדד S&P 500 עלה השנה בכמעט 10%, אז למה התיק שלי עלה רק ב-1.5% השנה"?, ויש דוגמאות רבות נוספות. ואכן, השנה היתה שנת הבחירה, ומשקל יתר במניה כזו או אחרת עשה את ההבדל. היו מניות גדולות שעלו בשיעור תלת-ספרתי, והיו מניות ענק, כאלו הקיימות בכל תיק ותיק כמעט ללא יוצא מן הכלל, אשר ירדו למחצית משוויין.

בתחום האג"ח, מי ששמר על מח"מ ארוך בתיקים, והגיע אל יום הבחירות בארה"ב כשהוא עמוס באיגרות חוב ארוכות, סבל מעלייה בתנודתיות ומהפסדי הון. נראה כי איום המח"מ ממשיך לרחף מעל השוק, ואולי האסטרטגיה המוצלחת של השנים האחרונות, של תיק אג"ח בעל מח"מ ארוך, מגיעה לקראת סיומה עם עליית הריבית בארה"ב, ולאחריה בכלכלות אחרות, שירשמו עלייה באינפלציה. ישראל מועמדת להשתייך לקטגוריה זו.

מהם הסיכויים?

אך בטרם נעבור אל האיומים, ניגע בנקודות שאולי גלום בהן סיכוי לשנה הקרובה. הראשונה היא דווקא האפיק הנמצא תחת איום של עליית הריבית, אג"ח ממשלת ארה"ב. אמנם בטווח החודשים הקרובים הוא עלול לסבול מהעלייה בריבית, אולם לאחר התייצבותו אנו עשויים למצוא אפיק לא רע, הנסחר בתשואות גבוהות יותר מאלו הקיימות באג"ח של ממשלת ישראל.

גם כאן, הדולר יוכל לספק רוח גבית לאסטרטגית השקעה זו, חלף השקעות ממשלת ישראל - אשר יעברו במוקדם ובמאוחר לתהליך של עלייה בריבית.

הזדמנות נוספת קיימת אולי בבריטניה. המדינה והמטבע שלה סבלו קשות מהברקזיט ומהחששות מפני השלכותיו. נראה כי הקו האירופי כלפי בריטניה משתנה, ואינו כה נוקשה, כך שבמהלך השנה היא תגיע להסדר חדש עם האיחוד בנושאי סחר, מכסים והגירה. הסכם כזה עשוי לשחרר את הבלמים לכלכלה הבריטית, ואיתה גם לשוק המניות הבריטי, אף כי הוא אינו מצוי במכפילים נמוכים במיוחד. הליש"ט המוחלשת יכולה לספק רוח גבית.

כמו ב-2016, גם בשנה הקרובה עשויים להיות אפיקים ורעיונות השקעה אשר יתנהגו אחרת מהמדדים הרחבים והמוכרים.

מהם הסיכונים?

בצד הסיכונים ראוי להזכיר את תיאבון הסיכון המוגבר ואת האופטימיות המחודשת בארה"ב כגורמים המניעים את השווקים במהירות גבוהה. ראשית, ברור לכל כי הריבית בארה"ב נוטה לעלות, דבר המאיים הן על שוק האג"ח והן על שוק המניות בארה"ב, שבו המכפילים גבוהים מאוד.

השוק כאמור לא מתרשם מאירועים בעלי פוטנציאל השפעה מהותית על השווקים, והוא ממשיך לעלות בכל מזג אוויר. רק ברבעון האחרון של השנה נרשמו אירועים משני מציאות, כגון הברקזיט, משאל העם באיטליה והבחירות בארה"ב. לא היינו מציעים לזלזל בהשפעתם האפשרית על השווקים.

אבל הסיפור הגדול, ואין להמעיט מערכו, הוא העלייה בריבית. התשואה ל-10 שנים עלתה לאחרונה ב-1%, בעיקר עקב שינוי בציפיות ביחס לקצב העלייה בעתיד. עלייה בפועל, ובוודאי האצת העלייה יחד עם העלייה במחירי האנרגיה והאינפלציה בכלל, עשויים לזעזע הן את שוקי האג"ח והן את שוקי המניות, שאינם ערוכים מנטלית לעלייה שכזו. נראה כי הסיכון של זעזוע שכזה אינו מבוטל, וכל שיש לקוות הוא שיתרחש בהקדם בתחילת השנה, כך שהמשכה, שוב, ישאיר אותו מאחור במהרה.

*** הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהול עושר משפחתי ובפיקוח על נכסי ארגונים וקיבוצים. ליועץ ו/או לחברה אין עניין אישי ואין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

מדד אג'יו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.