שנת 2016 אמורה הייתה להיות שנה חיובית לקרנות הריט. סביבת הריבית הנמוכה ששררה בשווקים העולמיים בשנים האחרונות, גרמה לכך שמשקיעים רבים התקשו למצוא השקעות אטרקטיביות המספקות תזרים מזומנים קבוע. יותר ויותר משקיעים החלו לבדוק את האפשרות של שילוב נדל"ן מניב בתיק ההשקעות שלהם, וההתעניינות בהשקעה בקרנות ריט גברה.

הוכחה להתגברות ההתעניינות בקרנות, ולגידול בזרימת הכספים אליהן, קיבלנו בחודש ספטמבר האחרון. באופן היסטורי, חולק מדד S&P 500 למספר סקטורים, ומניות הנדל"ן המניב שויכו לסקטור הפיננסים. עם העלייה בביקוש אליהן קיבלו חברות המדדים החלטה להפריד בין הסקטורים, ולהכיר בנדל"ן המניב כסקטור עצמאי, העומד בזכות עצמו. לאחר השינוי, ובעקבות הפרסום הנוסף לסקטור, היינו עדים לזרימת כספים נוספת אל המניות המרכיבות אותו.

עד לאמצע הרבעון השלישי של 2016 היכה המדד הכללי של הנדל"ן המניב את מדד S&P 500, כאשר הניב תשואה מצטברת של כ-16% אל מול תשואה של 7% של ה-S&P 500. אולם שינוי הסנטימנט בשוק, והבחירות בארה"ב, שינו את הדרך שבה ראו המשקיעים את קרנות הריט.

החששות שהובילו לירידה

שני חששות הובילו לירידה החדה במחירי קרנות הריט. החשש הראשון, המאפיין כל מוצר תזרימי (כגון איגרות חוב ופיקדונות), הוא שהעלאת הריבית על-ידי הבנק המרכזי תוביל לעלייה בתשואה המתקבלת בהשקעה במוצרים מקבילים, ותהפוך את תזרים הכסף המתקבל לאטרקטיבי פחות. כדי להחזיר את האטרקטיביות, על המחיר לרדת, ולשקף תשואה גבוהה יותר. קרנות הריט סווגו על-ידי המשקיעים כמוצרים תזרימיים (בגלל הדיבידנד היחסית קבוע שהן מחלקות), ולפיכך, בעקבות הציפייה להתגברות האינפלציה ולעליית ריבית מהירה בארה"ב, ראינו ירידה חדה במחיריהן.

החשש השני נובע מהסביבה העסקית שבה פועלות קרנות הריט, המתבססות על לקיחת אשראי במטרה לגדול ולצמוח (הן מחלקות את רוב הרווחים כדיבידנד). ריבית גבוהה פירושה עלויות מימון גבוהות יותר, דבר העלול להוביל לפגיעה ברווחים העתידיים.

האם הגיע הזמן למכור? להערכתנו, בטרם נקבל החלטה למכור את ההחזקות בקרנות הריט, ראוי לשקול מספר פרמטרים.

הראשון - על אף עליית הריבית האחרונה, והצפי לעליות נוספות בעתיד, תוואי העלייה צפוי להיות איטי ומדוד, וסביבת הריבית תישאר ככל הנראה נמוכה לאורך זמן. העלאת ריבית פוגעת בצמיחה וברווחיות של חברות, וסביר להניח כי הבנק המרכזי האמריקאי יפעל בזהירות, ולא ייגרר לעלייה מהירה מדי של ריבית.

הפרמטר השני קשור ליכולת של קרנות הריט להגיב לשינוי בריבית ולהשתנות המחירים. להבדיל מאיגרת חוב, שבה הריבית ידועה מראש ואינה משתנה, בעלי נכסים יכולים לשנות את המחיר שבו הם משכירים את הנכסים כאשר פוקע החוזה. כך למשל בבנייני מגורים ומשרדים, שבהם מתחדש החוזה מדי שנה. מכיוון שקרנות הריט משקיעות במספר רב של נכסים מניבים, הרי שבכל רגע נתון קיים חוזה אחר שעומד לחידוש, והתאמת המחירים יכולה להתבצע בקלות יחסית.

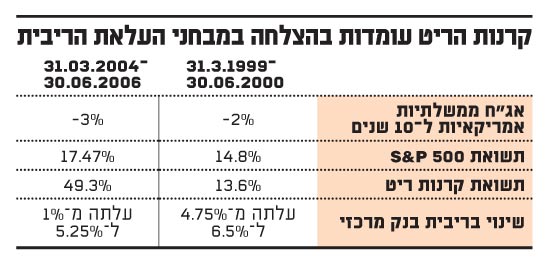

אם נבחן לאחור את השינוי במחיר מדד קרנות הריט בשתי הפעמים האחרונות שבהן הועלתה הריבית, נראה כי הקרנות עמדו במבחן בהצלחה. בתקופה שבין 31 במארס 1999 עד ל-30 ביוני 2000, הועלתה הריבית מרמה של 4.75% לרמה של 6.5%, ומדד הריט הניב תשואה חיובית של 13.6%. זאת בזמן שמחיר איגרת חוב ממשלתית אמריקאית לתקופה של עשר שנים ירד ב-7% וההחזקה בה הניבה תשואה שלילית של כ-2%.

בתקופה שבין 31 במארס 2004 ועד 30 ביוני 2006, הועלתה הריבית מרמה של 1% לרמה של 5.25%. גם כאן ראינו ביצועים חיוביים של מדד קרנות הריט, שהניב תשואה מצטברת של 49.3%, בזמן שמחזיקי איגרות החוב הממשלתיות ראו את המחיר צונח ב-11%, ומניב לבעליו תשואה שלילית מצטברת של כ-3%.

נקודה נוספת שיש לבחון היא הסיבה שבגללה מעלה הבנק המרכזי את הריבית. מצד אחד, מדובר באיתות כי מצב הכלכלה משתפר, עובדה המקרינה בצורה חיובית על הביקוש לנדל"ן, ומאידך גיסא, העלאת הריבית מקטינה את הביקוש לנדל"ן. לפיכך, לא ניתן לומר כי הקשר הוא חד חד ערכי.

בהקשר לכך נציין כי אחת הנקודות בתוכנית הכלכלית של הנשיא הנבחר דונלד טראמפ היא הפחתת מס החברות, מה שאמור לתמוך ולעודד צמיחה בעסקים המקומיים. בעקבות זאת ניתן גם לצפות לעלייה בביקוש לנדל"ן.

נראה כי החשש מפני העלייה באינפלציה, שהוביל לפגיעה בקרנות הריט, אינו מוצדק. לראיה, ב-18 מתוך 20 השנים האחרונות, הניבו נכסי נדל"ן בארצות הברית תשואות גבוהות מהאינפלציה הנקובה בכל שנה ושנה.

היכולת של בעלי הנכסים לעדכן את המחירים, ולמעשה להעביר את ההתייקרות לשוכרים, מהווה הגנה מפני האינפלציה, וזאת בניגוד להשקעות נומינליות שנשחקות עקב העלייה במדדי המחירים.

לכן, אנו מעריכים כי הירידה במחירי קרנות הריט בתקופה האחרונה ברובה לא הייתה מוצדקת, ויש מקום לשקול השקעה במכשיר זה.

הכותבים הם מנהלת מחלקת המחקר במנורה מבטחים פיננסים ומנהל השקעות בכיר בקרנות בית ההשקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

קרנות הריט עומדות בהצלחה במבחני העלאת הריבית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.