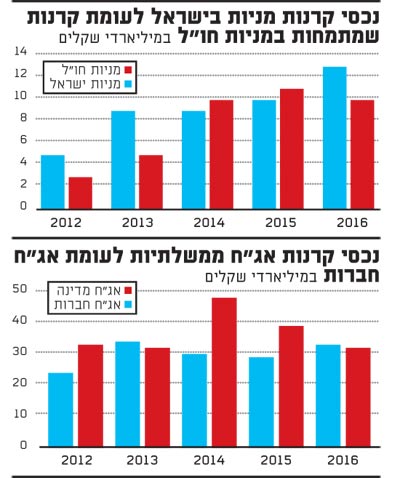

מתחת לנתונים היבשים של תעשיית הקרנות מסתתרות לאחרונה כמה תופעות מעניינות. התופעה הראשונה - נכסי הקרנות המנייתיות המתמחות בישראל היו הרבה שנים גדולים בהרבה לעומת נכסיהן של אלה המתמחות במניות בחו"ל.

כך למשל, בסוף 2010 היחס היה פי שלושה. אבל, הקצאת הנכסים המנייתיים של הציבור בכל הקשור לתעשיית הקרנות, שנטתה באופן מובהק לטובת קרנות המתמחות במניות בישראל, השתנתה לחלוטין מאז 2014 בכיוון ההפוך, והכסף של הציבור עבר לקרנות המתמחות במניות בחו"ל על חשבון קרנות המתמחות במניות בישראל, מגמה שתואמת את התנהלות הגופים המוסדיים בחיסכון לטווח ארוך ששיעור השקעתם במניות בחו"ל עולה גם הוא על שיעורן בישראל.

וכך ב-2014 וב-2015 יחד נכנס לקרנות המתמחות במניות בחו"ל סכום של 4.4 מיליארד שקל לעומת כשליש מזה שהגיע לקרנות המנייתיות בישראל.

ואולם, לאחרונה, וליתר דיוק מאז ראשית 2016, הציבור שוב מגלה העדפה ברורה דווקא לקרנות נאמנות המתמחות במניות בישראל. לכאורה, זוהי תופעה מוזרה, שכן בשנת 2016 מדדי המניות המובילים בחו"ל עשו תשואה עודפת ברורה על-פני מדדי המניות המובילים בישראל. כך למשל, מדד ה-S&P 500 עלה ב-2016 ב-9.5%, ה-DAX השיג תשואה של 6.9% ואילו מדד ת"א 100 ירד ב-2.5%.

ובכל זאת, בשנת 2016 הציבור הזרים לקרנות הנאמנות המתמחות במניות בישראל (יחד עם הקרנות הגמישות, שרובן המכריע משקיעות שיעור ניכר מנכסיהן במניות בישראל) סכום גדול מאוד של כ-3.6 מיליארד שקל, בעוד שמהקרנות המתמחות במניות בחו"ל הוא פדה כ-1.1 מיליארד שקל.

וכך, נכון לסוף 2016 ניהלו הקרנות המתמחות במניות בישראל סכום של 13.2 מיליארד שקל (ויחד עם הגמישות: 17.3 מיליארד שקל) בעוד שהקרנות המתמחות במניות בחו"ל מנהלות "רק" 10.5 מיליארד שקל.

אגב כך, נציין שיש הבדל גדול גם בדפוסי ההזרמה. הכסף שזורם לקרנות המקומיות, מגיע לקרנות אקטיביות. רק כ-21% מנכסי הקרנות המנייתיות (ללא גמישות) מושקע באמצעות קרנות מחקות. לעומת זאת, בקרנות המתמחות במניות בחו"ל, חלקן של הקרנות המחקות מגיע ל-45%. ההעדפה לקרנות המחקות כאשר מדובר בקרנות חו"ל, בולטת מאוד בשנים האחרונות, שכן בסוף 2012 למשל, חלקן הגיע לכ-12% בלבד!

הסוד טמון ביתר ובת"א 75

ההסבר להעדפת הקרנות המקומיות נעוץ בכך, שלמרות הפערים במדדים המובילים, הרי שהתשואות המשוקללות של הקרנות המקומיות היו גבוהות בהרבה מאלה של חו"ל. בשנת 2016 התשואה המשוקללת של קרנות הנאמנות המתמחות במניות בישראל הייתה 12%, של הגמישות 9.1% , ואילו התשואה מהקבילה של הקרנות המתמחות במניות בחו"ל הייתה 5%. לכך יש שתי סיבות.

ראשית, המדדים ה"משניים" בת"א, זה של היתר וזה של ת"א 75, עשו תשואה עדיפה בהרבה על מדדי המניות המובילים בחו"ל, עם 24.5% ו-17.3% בהתאמה. חלק ניכר מהחזקות הקרנות המנייתיות הן מניות ת"א 75 ומניות היתר, וגם את מדד ת"א 25 ומדד ת"א 100 היה השנה קל להכות, בגלל ביצועי החסר הניכרים של מניות הפארמה. כמו-כן, התיסוף בשקל פגע בתשואה השקלית של הקרנות המתמחות בחו"ל שחשופות למט"ח.

ייתכן, שתמונה זו של העדפת קרנות נאמנות המתמחות במניות בישראל תשתנה כאשר יתחילו להגיע לישראל קרנות זרות של גופים בינלאומיים המשקיעות באירופה, ארה"ב, יפן, שווקים מתעוררים ועוד. בינתיים הן עדיין לא הגיעו לכאן למרות החקיקה המאפשרת זאת.

נוטלים סיכון

התופעה השנייה המעניינת לאחרונה בתעשיית הקרנות, היא שהיקף הנכסים המנוהל בקרנות הנאמנות המתמחות באג"ח חברות, עולה על היקף הנכסים המנוהל בקרנות המתמחות באג"ח מדינה. בסוף 2016 נוהלו בקרנות המתמחות באג"ח ממשלתיות כ-32 מיליארד שקל, בעוד שבקרנות המתמחות באג"ח חברות נוהלו כ-33 מיליארד שקל.

לשם השוואה, בסוף 2012 כ-33 מיליארד שקל היו בקרנות אג"ח מדינה, לעומת כ-24 מיליארד שקל בקרנות אג"ח חברות.

חלפה שנה אחת בלבד וב-2013 נרשם זינוק בנכסי הקרנות המתמחות באג"ח חברות לכ-34 מיליארד שקל, בעוד נכסי קרנות אג"ח מדינה ירדו לכ-32 מיליארד שקל. אז הגיעה השנה הטובה מאוד לאיגרות החוב הממשלתיות - 2014 - והרבה פחות טובה לאיגרות חוב קונצרניות - מדד אג"ח ממשלתי עלה ב-6.6%, לעומת מדד אג"ח קונצרני שעלה ב-1.5% בלבד.

נתונים אלה השתקפו בהעדפה ברורה של הציבור לקרנות המתמחות באג"ח המתמחות באג"ח מדינה, שנכסיהן זינקו בקרוב ל-50% ל-48 מיליארד שקל, בעוד נכסי הקרנות המתמחות באג"ח חברות הצטמקו מכ-35 מיליארד שקל לכ-30 מיליארד שקל. העדפת קרנות אג"ח מדינה על-פני קרנות אג"ח חברות נשמרה, אם כי הצטמצמה ב-2015 (מדד אג"ח קונצרני השיג תשואה עדיפה על מדד אג"ח ממשלתי: 2.2% לעומת 1.6%). ואז, ב-2016 שוב חל שינוי של ממש, ובמהלך 2016 גייסו הקרנות הקונצרניות כ-2.7 מיליארד שקל, בעוד שהקרנות המתמחות באג"ח ממשלתיות פדו סכום עתק של כ-6.5 מיליארד שקל. כך עלו נכסי הקרנות המתמחות באג"ח חברות על אלה המתמחות באג"ח מדינה.

העובדה הזו נראית מפתיעה, שכן שווי השוק של איגרות החוב הממשלתיות בבורסה בת"א עולה על שווי השוק של איגרות החוב של החברות הנסחרות בבורסה בת"א: כ-500 מיליארד שקל מול כ-300 מיליארד שקל. אז, מהו בכל זאת ההסבר?

מדד אג"ח ממשלתיות עלה ב-2016 ב-0.6%, בעוד אג"ח קונצרניות עלו ב-3.6% בממוצע. הקרנות המתמחות באג"ח ממשלתיות השיגו תשואה משוקללת של 0.8% והקרנות המתמחות באג"ח קונצרניות הניבו תשואה גבוהה בהרבה בשיעור של 3.3%. בכך נעוצה העדפת המשקיעים לקרנות אג"ח חברות תוך נטילת סיכון גדול יותר - העיקר לנסות ולהשיג תשואות גבוהות יותר.

מעניין גם שההרכב של הכספים המושקעים בכל אחת מן הקטגוריות שונה. מתוך 32.7 מיליארד שקל המושקעים בקרנות אג"ח חברות, 9.3 מיליארד מושקעים בקרנות מחקות, כלומר, כ-28.1% לעומת זאת, בקרנות אג"ח ממשלתיות חלקן של הקרנות המחקות הינו 14% בלבד. כלומר, גם בקטגוריה הזו העדפה ברורה לקרנות האקטיביות.

נכסי קרנות מניות בישראל

הכותב הוא בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.