מרווחי התשואה שבהם נסחרות איגרות חוב קונצרניות נמצאים ברמה נמוכה יחסית בהשוואה היסטורית. אחד ההסברים לכך שהמשקיעים דורשים פיצוי נמוך יותר על השקעה באיגרות חוב קונצרניות חלף ההשקעה באיגרת ממשלתית הוא שההנפקות מבוצעות בתנאים טובים יותר בהשוואה לעבר, וזאת באמצעות שטרי נאמנות איכותיים יותר, הכוללים מגוון אמות-מידה פיננסיות ותניות חוזיות.

המטרה בקביעת אמות-מידה פיננסיות ותניות חוזיות היא לקבוע גבולות גזרה לרמת הסיכון הטמונה בהשקעה באיגרת החוב, באמצעות הסכמה מראש על מרחב הפעולה שיש למנפיק בפעילותו העסקית. יתר על כן, קביעות אלה מגדילות את היכולת של המשקיעים המוסדיים להתמודד עם שינויים לאורך חיי האיגרות, היות ששטרי הנאמנות מגדירים מהן הפעולות שהמשקיעים יכולים לנקוט בעת הפרתן.

לרוב מוגדרות שתי רמות של אמות-מידה פיננסיות, אשר ההשלכה של הפרתן היא הדרגתית. חריגה מהרמה הראשונה גוררת לרוב סנקציה לחברה, כגון תוספת ריבית כפיצוי למשקיעים על הגדלת רמת הסיכון, ו/או איסור על חלוקת דיבידנד. חריגה מהרמה השנייה מהווה סיגנל להידרדרות ניכרת במצב החברה, מאפשרת למשקיעים נקיטת הליכים נגד החברה ואף מהווה עילה לדרישה לפירעון מיידי של החוב.

התניות חוזיות הן הוראות המקנות זכויות לבעלי איגרות החוב כתוצאה ממאורע חיצוני או מהפרת חובה שהתניה מטילה על המנפיק. הפרתן לרוב מהווה עילה לפירעון של איגרת החוב. ישנם מגוון סוגים של תניות חוזיות, דוגמת שיעבוד שלילי (ראו למטה), שינוי שליטה, מיזוג, שינוי בתחום הפעילות של המנפיק, העמדה לפירעון מידי של חוב מהותי אחר, דירוג מינימלי, חשש ממשי שהמנפיק לא יעמוד בהתחייבויותיו ועוד.

אמות-המידה הפיננסיות הן דרישות מינימום לעמידה ביחסי פיננסים שונים. ניתן לחלק את אמות-המידה הפיננסיות הנפוצות יותר לשני סוגים.

הסוג הראשון שייך לקטגוריית יחסי מבנה ההון. סוג זה של יחסים בוחן את מבנה ההון של החברה על בסיס ניתוח של מאזן החברה, ומעיד על היקף השימוש שהחברה עושה במקורות זרים לצורך מימון פעולתה, זאת במטרה להעריך את יכולות החברה לפרוע את התחייבויותיה בזמן הארוך. דוגמאות ליחסים מקטגוריה זו הן שיעור הון עצמי מסך המאזן, וחוב פיננסי ביחס לחוב פיננסי בתוספת הון עצמי.

הסוג השני שייך לקטגוריית יחסי הכיסוי. יחסים אלה בוחנים את היקף החוב של החברה, או את צורכי היקף התשלומים שבהם החברה נדרשת לעמוד ביחס ליכולתה לייצר מזומנים. בין יחסים אלה ניתן לציין, לדוגמה, יחס חוב פיננסי ל-FFO, יחס חוב פיננסי ל-EBITDA ויחס NOI לשירות החוב.

לרוב, ככל שהחברה המנפיקה מדורגת נמוך יותר, מספר ההתניות והאמות נמוך יותר, ובהתאמה מרווח הפעולה שניתן רחב יותר. בהתאמה, בעת הנפקה של איגרות בסיכון גבוה יותר, לרוב דורשים המשקיעים שטר נאמנות אשר יגן עליהם בצורה טובה יותר במקרה של הידרדרות במצבה הפיננסי.

רמת ההגנה שמספקות אמות-המידה הפיננסיות והתניות החוזיות משתנה מאיגרת לאיגרת. כדי לבחון את איכות ההגנה שמספק שטר הנאמנות יש לבחון את סוג ההתניות שנקבעו ביחס לסיכונים העיקריים בפעילות החברה, וכן את המרחק בין אמות-המידה למצב החברה כיום - כמה חופש פעולות ניתן לחברה ועד כמה המצב יכול להידרדר לפני שנוכל לפעול.

בחינת מעמיקה יותר של אמות-המידה הפיננסיות תתייחס גם למידת ההתאמה בין היחסים שנקבעו לכללי החשבונאות שהחברה עושה בהם שימוש ולשינוי אפשרי בכללים אלה. כך למשל, שיעור ההון למאזן עלול להציג תמונה לא מדויקת של רמת הסיכון בחברה כאשר חלק מפעילות החברה מבוצע באמצעות חברות כלולות, או באמצעות שותפים אשר נרשמים כבעלי זכויות מיעוט.

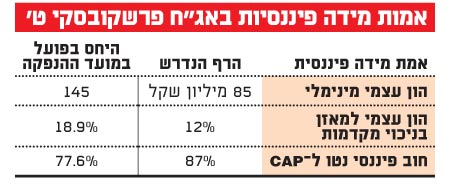

ניקח לדוגמה את סדרה ט' של חברת פרשקובסקי, אשר הונפקה בחודש יולי האחרון והינה סדרה לא מדורגת. החברה פועלת בעיקר בתחום הייזום והבנייה של פרויקטים למגורים בישראל. הסדרה כוללת שיעבוד על עודפים, וכן מגוון תניות ואמות-מידה פיננסיות.

ביחס לאמות-המידה הפיננסיות, שטר הנאמנות מציין כי ההון העצמי שישמש לחישוב שתי האמות הראשונות הנו ההון העצמי המיוחס לבעלי המניות של החברה, ללא זכויות המיעוט. נוסף על כך, שטר הנאמנות קובע כי בדיקת היחסים תתבצע תחת הנחת אי-החלת תקן IFRS15, במקרה שהתקן ישמש לעריכת הדוחות הכספיים של החברה.

תקן זה משפיע על האופן שבו חברות הנדל"ן למגורים מכירות בהכנסות ממכירת דירות. על פי התקינה הנוכחית, הכנסות ממכירת דירות נרשמות בדוחות רק בעת מסירת הדירות, ועל פי התקינה החדשה, ההכרה בהכנסה תהיה בעת מכירת הדירות - על פי קצב התקדמות הבנייה.

מכאן, התקן צפוי להגדיל את ההון העצמי של החברות הפועלות בתחום, ובכך לאפשר לחברות להציג יחסים פיננסיים משופרים מבחינה חשבונאית, אך ללא שיפור ממשי ברמת האיתנות הפיננסית של החברה.

בשורה התחתונה, שטרי הנאמנות כוללים מגוון אמות-מידה פיננסיות ותניות חוזיות. כדי להעריך את מידת ההגנה שמספקים תנאים אלה למשקיעים באיגרות החוב במקרה של הידרדרות במצב החברה, יש לבחון את התאמת התניות לפעילות החברה, מרווח הפעולה אשר ניתן לחברה והתאמת היחסים לכללי החשבונאות שבהם החברה עושה שימוש.

אמות מידה

שיעבוד שלילי:

התחייבות של המנפיק לאי-יצירת שיעבודים. שיעבוד שלילי אינו מספק לנושים הגנה גבוהה, שכן לרוב ישנן החרגות אשר מאפשרות למנפיק לשעבד נכסים לנושים אחרים, למשל, לצורך החלפת הלוואה מובטחת קיימת בהלוואה חדשה או רכישת נכס חדש. נוסף על כך, השעבוד השלילי לא משנה את רמת הנשייה של האיגרת לעומת נושים אחרים, או מגביל את יכולת המנפיק לממש נכסים לצורך פירעון חובות.

■ הכותבים הם מנהלת מחלקת המחקר במנורה מבטחים פיננסים ומנהל השקעות בכיר בקרנות בית ההשקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.