שנת 2016 הייתה שנה חיובית נוספת עבור החוסכים בחיסכון לטווח ארוך. למעשה, גם אם אינכם שחקנים בשוק ההון - כאלה שמשקיעים ישירות במניות או באג"ח - אתם מושקעים בשוק ההון. מדוע? משום שהרוב המכריע של הציבור הבוגר בישראל, אם לא כולו, מושקע בשוק ההון דרך אפיקי החיסכון הפנסיוני שלו, שנקרא גם החיסכון לטווח ארוך. מדובר בפוליסות ביטוחי המנהלים של חברות הביטוח, בקרנות הפנסיה, בקופות הגמל ובקרנות ההשתלמות - וכאלה יש כמעט לכל הציבור.

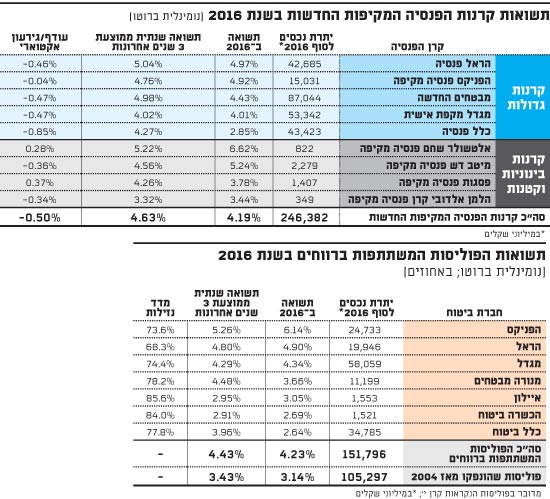

כך, מבדיקת "גלובס" עולה כי הפוליסות המשתתפות ברווחים, שהן עיקר התיק של פוליסות ביטוחי המנהלים שחברות הביטוח מוכרות במסגרת פעילות ניהול החיסכון הפנסיוני שלהן, וגם קרנות הפנסיה המקיפות החדשות, סיכמו את 2016 עם תשואות נומינליות ברוטו ממוצעות של כ-3.14% ושל כ-4.19%, בהתאמה.

קרנות הפנסיה החדשות כוללות לא רק חיסכון, אלא גם רכיב ביטוח הדדי - והן רשמו ב-2016 גירעון אקטוארי בשיעור ממוצע של מינוס 0.5%, שנמדד מבחינת העמיתים כמו תשואה "רגילה" על ההשקעות (אף שהגירעון נובע ממקומות אחרים, של איכות ניהול הסיכונים הביטוחיים).

התוצאות החיוביות שהציגו בשנה החולפת חברות הביטוח, שחטיבות ניהול ההשקעות שלהן מנהלות את עיקר הכספים המנוהלים בשוק הפנסיה המקיפה, ובבתי ההשקעות, שמנהלים את יתרת השוק הפנסיה החדשה, באו לאחר שנה חיובית שנרשמה גם אשתקד.

ירידה בדמי הניהול בקרנות הפנסיה

נזכיר כי ב-2015 הפוליסות המשתתפות ברווחים של חברות הביטוח הציגו תשואה ממוצעת של 3.27%. באותה שנה, קרנות הפנסיה החדשות המקיפות - שזכאיות לכך ש-30% מנכסיהן יושקעו באג"ח מיועדות שמבטיחות ריבית גבוהה (4.86% צמוד למדד המחירים), ושמנוהלות כמעט לגמרי אצל אותן חטיבות השקעה של קבוצות הביטוח שמחזיקות בבעלות עליהן - הציגו תשואה ענפית ממוצעת של 3.29%.

נוסף על כך, ב-2016 הורגשה ירידה בדמי הניהול שנגבים מהחוסכים, במיוחד באפיק המרכזי והצומח ביותר בשוק החיסכון הפנסיוני: שוק הפנסיה המקיפה החדשה. כך, ב-2016 שילמו עמיתי קרנות הפנסיה המקיפות החדשות דמי ניהול ממוצעים של 2.85% מהפרמיה השוטפת ו-0.26% מהצבירה, בחישוב שנתי. זאת, לעומת דמי ניהול מקסימליים המותרים לגבייה של 0.5% מהצבירה ו-6% מהפרמיה שוטפת.

כמו כן, אנו בוחנים את התשואות בביטוחי המנהלים על פי התיק הגדול ביותר בתחום זה: תיק הפוליסות המשתתפות ברווחים, שנמכרו לציבור מתחילת שנות ה-90 ועד סוף 2003. זאת, מאחר שמדובר במסלול הדגל של חברות הביטוח. ואולם, החל ב-2004 מדובר בפוליסות מזן אחר, שאינן עוד הפוליסות המשתתפות ברווחים (שנקראות כך משום שחברות הביטוח משתתפות ברווחי ההשקעה שנרשמים על כספי המשקיעים, ואז הן גובות דמי ניהול משתנים - מה ששווה המון כסף לאורך השנים, בוודאי בשנים חיוביות בשוק ההון, כשכל החברות גובות את המקסימום המותר לגבייה).

לפיכך, כדי לבחון את דמי הניהול הנהוגים בשוק הביטוח נתמקד דווקא בדמי הניהול הממוצעים שמוצגים באתר ביטוח נט, לגבי מה שנגבה בשוק ביטוחי המנהלים ב-2016. אגב, מדובר במחירים הגבוהים משמעותית מהנהוג בשוק הפנסיה החדשה וגם בשוק הגמל לתגמולים. בכל מקרה, על פי נתוני משרד האוצר ורשות שוק ההון, מדובר בדמי ניהול ממוצעים של 1.05% מהצבירה (המקסימום המותר לגבייה, ונמוך בהרבה ממה שהיה נהוג בעבר) ו-3.21% מהפרמיה השוטפת (מתחת למקסימום המותר, והרבה פחות ממה שהיה נהוג בעבר).

שנה חלשה לכלל ביטוח

נכון לסוף 2016 נוהלו בקרנות הפנסיה החדשות המקיפות נכסים בהיקף כספי מצטבר אדיר של כ-246.4 מיליארד שקל, בעוד שבתיק הפוליסות המשתתפות ברווחים מדובר בסכום של כ-151.8 מיליארד שקל. נציין כי הפוליסות שנמכרות ללקוחות חדשים, המצטרפים למעגל הלקוחות של חברות הביטוח מאז 2004 ואילך, מנהלות כבר נכסים בהיקף כולל של כ-105.3 מיליארד שקל.

ומיהן החברות הבולטות לחיוב בדירוג התשואות של "גלובס" ל-2016? הפניקס, שנמצאת הרחק מעל שאר החברות בשוק הביטוח, והראל, שבולטת בקרב קרנות הפנסיה הגדולות (כשגם הפניקס בלטה לחיוב בצמרת דירוג זה), ולצדן בתי ההשקעות אלטשולר שחם ומיטב דש, שבולטים בצמרת התשואות של קרנות הפנסיה הקטנות (ולמעשה, מובילים בכלל שוק הפנסיה החדשה).

אגב, יחד עם מיטב דש, שזכתה בשלהי 2016 במכרז קרן פנסיה ברירת מחדל לכלל הציבור, שפירסם משרד האוצר - זכתה במכרז גם קרן הפנסיה של בית ההשקעות הלמן אלדובי. ואולם בעוד שלמיטב דש היתה שנה טובה יחסית בתשואות בפנסיה, אחרי אלטשולר שחם, הרי שהלמן אלדובי בולט בתחתית דירוג התשואות, כשרק כלל ביטוח מציגה תשואה חלשה בהרבה בשוק הפנסיה - שם היא מציגה את התשואות החלשות בשוק.

בשוק ביטוחי המנהלים בולטות בתחתית הדירוג איילון, הכשרה ביטוח וכלל, שסוגרת גם פה את הרשימה, ומסכמת שנה חלשה בתשואות.

תשואה של 6.6% בקרן של אלטשולר

התשואות שרשמו חברות הביטוח ב-2016 נעו בטווח של 2.64% לכלל ביטוח עד 4.9% להראל, שניצבת במקום השני, ו-6.14% להפניקס, שניצבת בראש, והתשואות של קרנות הפנסיה המקיפות החדשות נעו בין 2.85% לכלל פנסיה של כלל לבין 6.62% שהציגה הקרן הקטנה של אלטשולר שחם, או 4.97% שהציגה הקרן הגדולה של הראל. ואולם התשואות השנתיות הממוצעות בתקופת הבדיקה של שלוש השנים האחרונות היו גבוהות מאלה שנרשמו ב-2016, אבל בשונות נמוכה יותר (כלומר, נעו בטווחי תשואה קטנים יותר).

כך, נתוני האתרים ביטוח נט ופנסיה נט מלמדים כי התשואה שרשמו קרנות הפנסיה המקיפות החדשות היתה בשיעור של 4.63% בממוצע שנתי, בעוד התשואה המקבילה בשוק הפוליסות המשתתפות ברווחים היתה 4.43%. אגב, התשואה השנתית הממוצעת על הפוליסות שנמכרות למבוטחים חדשים מאז 2004 היתה נמוכה יותר - 3.43% בממוצע שנתי.

חברת הביטוח שמובילה את דירוג התשואות לשלוש השנים האחרונות בפוליסות המשתתפות ברווחים היא הפניקס, שרשמה בתקופה זו תשואה שנתית ממוצעת של כ-5.26%. גם פה הראל ניצבת במקום השני, עם תשואה שנתית ממוצעת של כ-4.8%. בתחתית ניצבות איילון והכשרה ביטוח - שתי החברות הקטנות בשוק זה - שהציגו תשואה שנתית ממוצעת של פחות מ-3%.

בשוק הפנסיה החדשה המקיפה התמונה קצת אחרת: להראל פנסיה התשואה השנתית הממוצעת הגבוהה בשוק זה בשלוש השנים האחרונות מקרב הקרנות הגדולות - 5.04% בממוצע שנתי. לבית ההשקעות אלטשולר שחם - קרן קטנה הרבה יותר - תשואה שנתית ממוצעת של 5.22% בתקופה זו. בתחתית מדורגת הלמן אלדובי פנסיה, שהיא היחידה עם תשואה שנתית ממוצעת של פחות מ-4% - 3.3% בלבד.

תשואות קרנות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.