בנק ישראל מתריע כי העלייה בריבית המשכנתאות עלולה לערער את יציבותם הפיננסית של משקי הבית. "אם הריבית על המשכנתאות תוסיף לעלות, מחירי הדירות ימשיכו להאמיר, והכנסתם של משקי הבית לא תשתנה באופן משמעותי - שיעור ההחזר מההכנסה יעלה, והדבר עלול לערער את יציבותם הפיננסית של משקי הבית", כתב היום בנק ישראל בדוח היציבות הפיננסית שפרסם.

בבנק ישראל מדגישים כי הדבר ישפיע במיוחד על האוכלוסייה החלשה יותר: "אם לתרחיש זה תתלווה עלייה בריבית בנק ישראל, יגדל הסיכון לחדלות פירעון של הלווים - במיוחד אם הם משתייכים לעשירונים התחתונים, משום שלווים אלה חשופים יותר לאבטלה ולשינויים בריבית המשתנה", נכתב בדוח.

נזכיר כי בשנה וחצי האחרונות טיפסה ריבית המשכנתאות במסלולים השונים בשיעור שהגיע גם לעשרות אחוזים, וזאת על רקע מגבלות רגולטוריות שהטיל בנק ישראל על הבנקים. העלייה התלולה בריביות אף הביאה את רשות ההגבלים לפתוח בבדיקה בנושא.

במקביל לעליית הריבית, בחודשים האחרונים החלה ירידה קלה בביקושים למשכנתאות. לפי הערכות, בחודש ינואר השוק שמר על יציבות, והיקף המשכנתאות החדשות מוערך בכ-4.5 מיליארד שקל. עוד עולה כי ישנה שונות בהיקפי הפעילות של הבנקים השונים בתחום זה.

דוח היציבות מציין כי מצבם של הבנקים בישראל הוא טוב, ואילו הסיכון המרכזי שהם חשופים אליו הוא בשוק הנדל"ן. "אף כי המערכת הפיננסית יציבה, היא חשופה לסיכון ממחירי הדירות גבוהים. שוק הדירות מהווה סיכון יציבותי למערכת הפיננסית משום שהיא חשופה אליו במידה רבה, דרך המשכנתאות והאשראי העסקי לענף הבינוי והנדל"ן. זאת ועוד, העלייה המתמשכת והחדה במחירי הדירות מגדילה את הסיכון הגלום בהיפוך חד של המגמה", כותבים בבנק ישראל.

עוד מציינים בבנק ישראל כי ירידה חדה במחירי הנדל"ן עלולה להתחיל כדור שלג שיפגע בכלכלה: "ירידה חדה במחירים עלולה להפחית את שווי הנכסים במשק ולהתגלגל לצמצום הפעילות והצריכה, תהליך שעלול לפגוע בכלכלת ישראל כולה. פגיעה כזו עלולה להקשות על לווי המשכנתאות לעמוד בהחזרי המשכנתה או למכור את הנכסים כדי להתגבר על קושי בהחזר", הם כותבים.

בנק ישראל גם מתייחס לכך שחלקם של המשקיעים בשוק הנדל"ן הלך ופחת, בין היתר בשל חוק מס על דירה שלישית. בבנק המרכזי רומזים לכך שיציאת המשקיעים דווקא מגדילה את הסיכון בתיק המשכנתאות, שכן המשקיעים נחשבים ללווים בסיכון נמוך ולנוטלי משכנתאות במינוף נמוך יחסית.

"בחודשים האחרונים עלה חלקם של רוכשי דירה ראשונה בשוק המשכנתאות ובשוק העסקאות למכירת דירות חדשות. המשקיעים נחשבים לציבור לווים מסוכן פחות מרוכשי דירה ראשונה שכן שיעור המימון בקרבם נמוך משמעותית מהשיעור הממוצע. בשנה האחרונה עמד שיעור המימון של המשקיעים על 43.7% לעומת 52.1% בקרב השוק כולו", נכתב בדוח.

ירידה בתשואת הנדל"ן

עוד בנוגע למשקיעי הנדל"ן, צוין בדוח כי בעקבות המשך עליית מחירי הנדל"ן, הרי שהתשואה הממוצעת בהשקעות אלה ירדה השנה לראשונה אל מתחת ל-3%. ולמרות התשואה הנמוכה, והעלייה בריבית המשכנתאות, בבנק ישראל מציינים כי עדיין ההשקעה בשוק הנדל"ן נחשבת אטרקטיבית, מכיוון שבתקופה זו התשואות של שוק האג"ח (המהווים סוג של אלטרנטיבה להשקעה בנדל"ן) ירדו בצורה חדה עוד יותר.

"התשואה על אג"ח ממשלתיות לרדת בקצב מהיר יותר, והדבר מבליט את הכדאיות הגלומה בהשקעה בדירות. דברים אלה תקפים אף על פי שהריבית על המשכנתאות עלתה, משום שהיא נותרה נמוכה משמעותית מהתשואה על דירה", נכתב בדוח.

בדוח ישנה גם התייחסות למגמת הגברת הפעילות של המוסדיים בשוק המשכנתאות. בדוח נכתב כי היקף החשיפה של המוסדיים לשוק המשכנתאות זינק בתוך חצי שנה ב-45% ל-5.6 מיליארד שקל. עיקר הגידול נבע ממכירת תיקי משכנתאות של הבנקים אל המוסדיים. "חשיפת המוסדיים למשכנתאות עדיין אינה משמעותית יחסית להיקף הנכסים שהמוסדיים מנהלים. מכירת תיקי המשכנתאות מהבנקים למוסדיים אמנם משפרת את יכולת הבנקים להמשיך להעמיד לציבור משכנתאות חדשות ", כותבים בבנק ישראל. "אולם היא מגדילה עוד את החשיפה לשוק הדיור של כלל המוסדות הפיננסיים", הם מוסיפים. בבנק ישראל מזכירים כי המוסדיים חשופים לשוק הנדל"ן גם באמצעות החזקה באג"ח קונצרניות של חברות נדל"ן, ומציינים כי מעל 30% משוק האג"ח הקונצרניות שייך לחברות מתחום זה.

"רמת היציבות של הבנקים טובה"

דוח בנק ישראל מתייחס גם לגידול החד בהלוואות הרגילות למשקי בית (הלוואות לכל מטרה). מהדוח עולה כי צמיחת ההלוואות עמדה אשתקד על 6.5%, בדומה לשנים קודמות, ועל אף שרמת המינוף של משקי הבית בישראל עודנה נמוכה לעומת הממוצע במדינות המפותחות, בבנק ישראל לא מתעלמים מהסיכון בצמיחתן.

"בשנים האחרונות, לאחר ששיעורי הריבית במשק ירדו, חלה עלייה מסוימת ביחס בין החוב של משקי הבית לתוצר, והיא נבעה מעלייה מהירה הן של האשראי לדיור והן של האשראי הצרכני. משמעותן של עליות אלה מתחדדת לנוכח העובדה שברבעונים האחרונים הצריכה הפרטית מהווה את מנוע הצמיחה העיקרי של המשק כולו. אמנם הגידול בצריכה הפרטית נשען ברובו על גידול בהכנסות מעבודה. אולם אם תחול ירידה בקצב הגידול של האשראי למשקי הבית, היא עלולה להתבטא גם בשיעורי הצמיחה".

על אף חשיפת הבנקים לשוק הנדל"ן, בבנק ישראל מציינים כי בסה"כ רמת היציבות של הבנקים טובה. "המערכת הבנקאית לשמור על חוסנה ולחזק את יציבותה, על רקע הצמיחה המתונה בארץ ובעולם, חוסר הבהירות בנוגע למצבן של כלכלות אירופה, והריבית הנמוכה במשק. המערכת צמצמה את החשיפה לסיכונים, והדבר בא לידי ביטוי בהמשך המגמה של צבירת ההון וחיזוקו, ברמת מינוף נאותה, בשמירה על רמת רווחיות נאותה, בהמשכה של מגמת הירידה בריכוזיות תיק האשראי ובחשיפה ללווים הגדולים, בשיעורם הנמוך של החובות הפגומים, ובשיפור הנזילות בבנקים ובמערכת כולה".

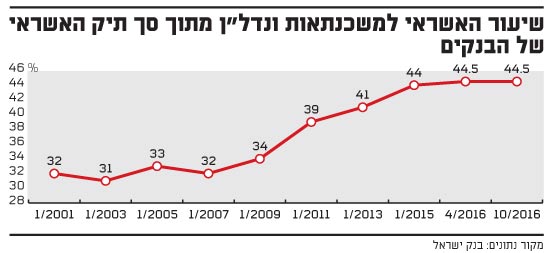

שיעור האשראי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.