לא מעט משקיעים מתוחכמים מקפידים לעקוב אחר מניות וסקטורים מקרטעים, בתקווה לתפוס אותם במחירי שפל - רגע לפני שיהפכו להשקעה מנצחת (אסטרטגיה המוכרת בשם Buy the" Unloved"). האם זה עשוי להיות מצבן של מניות הצריכה המחזורית בפתחה של 2017?

בשנת 2016 היה סקטור הצריכה המחזורית הגרוע ביותר ב-S&P 500, אחרי הבריאות והנדל"ן. בשנה החולפת הוא עלה ב-4% בלבד, לעומת קפיצה של כמעט 10% ב-S&P 500 (הבריאות ירד ב-4% והנדל"ן הניב תשואה אפסית). מנגד, בשלושת השבועות הראשונים של 2017 הצריכה המחזורית היא הכוכב העולה, עם עלייה של מעל 4.6%, יותר מכפול מתשואת מדד ה-S&P 500 כ-(2.6%) וקצת פחות מהעלייה בסקטור הטכנולוגיה (ועוד רגע נבין מה הקשר בין השניים).

גם בתעשיית ה-ETF חזר הסקטור לגייס, ושתי קרנות הסל המובילות לחשיפה אליו (XLY על הסקטור כולו ו-XRT לתת-הסקטור הגדול ביותר בו, הקמעונות) גייסו כ-700 מיליון דולר מתחילת השנה.

במבט ראשון, אפשר למצוא כמה סיבות לעלייה מהירה כזו בתקופה קצרה כל כך. הגורם הראשון הוא הצריכה הפרטית החזקה בארה"ב, שהצמיחה הכלכלית והירידה המתמשכת באבטלה בשנה החולפת ממשיכות לתמוך בה. יעד הצמיחה שהציב הנשיא החדש דונלד טראמפ, לצמיחה כלכלית של 4%, יחד עם תוכנית להורדת מסים על מעמד הביניים, מחזקים את הצפייה להמשך שיפור בצריכה הפרטית.

גורם אחר שתמך בביצועי הסקטור בתקופה האחרונה הוא הצפי למכירות חזקות בעונת החגים החולפת. הקניות לקראת החגים בנובמבר ודצמבר זינקו בשיעור גבוה מהצפוי של 4% ל-658 מיליארד דולר, ואת העלייה הובילו במיוחד המכירות באינטרנט, שזינקו ב-12.6%, לעומת צפי לעלייה של כ-7% בלבד.

גורם נוסף לעליות עשוי להיות דוחות הרבעון הרביעי של 2016, שהחלו להתפרסם בשבועיים האחרונים. לפי שעה אמנם פורסמו מעט מאוד דוחות בסקטור, אך ההכנסות צמחו ב-6.5% והרווח ב-2.26%, לעומת ממוצע צמיחה בהכנסות של 0.7% בכל חברות S&P 500 שכבר פרסמו, וירידה של 4% ברווח (הנתונים על כל המדד מעוותים במידה מסוימת בגלל סקטור האנרגיה).

הרכב והמדיה הובילו

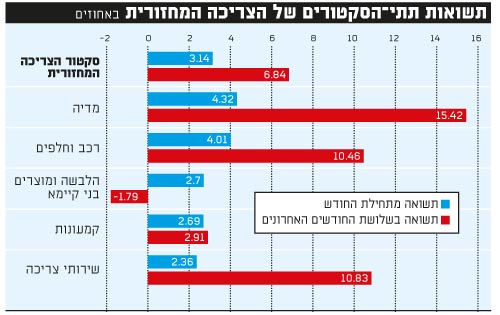

ואולם, למרות ריבוי הגורמים התומכים לכאורה בסקטור, יש כמה נקודות חשובות שראוי להביא בחשבון לפני שממהרים לקבל החלטת השקעה. כאשר בוחנים את הצריכה המחזורית ברמת תתי-הסקטורים, עולה כי מי שהובילו את העלייה מתחילת השנה היו תת-סקטור הרכב והחלפים, שעלה בכ-7.6% ותת-סקטור המדיה, שעלה ב-4.6%. אלה גם שני תתי-הסקטורים שהובילו את הביצועים בשלושת החודשים האחרונים (עלייה של כ-15% כל אחד) ובשנה האחרונה כולה (26% כל אחד).

חברות מדיה, כמו ויאקום, פוקס המאה ה-21 וחברות הכבלים קומקאסט וצ'רטר קומיוניקיישנס, נהנו משיפור בשיעורי הצפייה ומהכנסות מפרסום, הודות לדרמות הגדולות של השנה האחרונה, ובראשן הברקזיט והבחירות בארה"ב ותוצאותיהן המפתיעות. חברות הרכב - כמו גנ'רל מוטורוס ופורד, לצד חברות חלפים כמו דלפי אוטומוטיב - נהנו מהגאות בצריכה הפרטית, אשר לצד הריבית האפסית הובילו לזינוק במכירות מכוניות חדשות (בדיוק כמו בישראל) - תופעה שצפויה להיחלש עם העלאת הריבית.

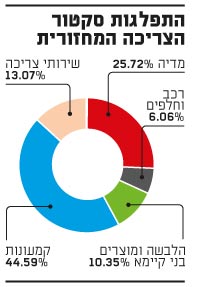

אך שני תתי-הסקטורים האלה מהווים רק כ-30% מסקטור הצריכה המחזורית. בתת-סקטור הקמעונות, המהווה כ-45% מהסקטור, התמונה מעורבת יותר, וקשורה לטרנדים המשתנים בקרב הצרכנים. בעוד שהחברות המתמקדות במכירות באינטרנט - בראשן אמזון (החברה הגדולה בסקטור הצריכה המחזורית), אך גם נטפליקס וחברות תיירות כמו פרייסליין ואקספדיה - מפגינות צמיחה חזקה, בקמעונאיות המסורתיות מתקשים לשמור על הקונים, למרות מהלכי התייעלות שנקטו רבות מהן.

גם הקמעונאיות הזולות, כמו דולר טרי , דדולר ג'נרל או אפילו טי.ג'יי.אקס , מתקשות להמשיך להפגין צמיחה כבשנים עברו.

מכאן גם שהביצועים של מניות חברות האינטרנט מובילות את תת-הסקטור ואת תחום הצריכה המחזורית כולו (לא סתם ציינו כי שיעור העלייה של הסקטור דומה לזה של מגזר הטכנולוגיה).

כך לדוגמה זינקה מניית אמזון מתחילת השנה ב-12%, על רקע ציפייה להמשך צמיחה דו-ספרתית גבוהה גם ברבעון האחרון (הדוחות יפורסמו ב-2 בפברואר). מניית נטפליקס קפצה בכ-13%, בין היתר אחרי דוחות חזקים שהציגו גם צמיחה טובה מהצפוי בפעילות הבינלאומית של החברה. מניות פרייסליין ואקספדיה עלו ביותר מ-6.5% בשלושת השבועות שחלפו, על רקע ציפייה לדוחות חזקים. מנגד, מניות הקמעונאיות הגדולות הוותיקות יותר, כמו הום דיפו, בסט ביי ולואוס, הניבו תשואות נמוכות משמעותית, בעוד שנורסטרום, פוט לוקר, אורבן אאוטפיטרס ומייסי'ס הניבו תשואות שליליות גבוהות, חלקן בעקבות חשש מהתוצאות הכספיות.

בשבועות הקרובים צפויה עונת הדוחות להיכנס להילוך גבוה יותר, ורוב חברות הסקטור יפרסמו נתונים. תת-הסקטור שצפוי ברבעון הנוכחי להציג את הצמיחה החזקה ביותר בצריכה המחזורית הוא הלבשה ומוצרים בני-קיימא, הכולל חברות כמו נייקי, יצרניות הצעצועים מאטל והסברו, אנדר ארמור וראלף לורן, עם גידול צפוי של 11% בהכנסות ו-7.6% ברווח למניה. גם תחום הקמעונות צפוי להציג צמיחה חזקה (7.6% בהכנסות ו-4.3% ברווח למניה), אך כפי שכבר הבנו כאן, התמונה מעוותת.

גם כשמסתכלים על התמחור קשה להסיק כאן מסקנות ברמת תת-הסקטור, בשל העיוות שנוצר ממכפילים תלת-ספרתיים של אמזון (תמיד נסחרה במכפילים מוזרים) או נטפליקס. המכפיל העתידי ל-12 החודשים הקרובים של סקטור הצריכה המחזורית הוא 18, לעומת מכפיל ממוצע של כ-20 בשנים האחרונות.

לא רק עונת הדוחות הנוכחית מאיימת על המשך ביצועי החברות בסקטור הזה, אלא גם הצעדים של הנשיא הנכנס טראמפ. תת-סקטור הקמעונות עשוי גם להיות מושפע באופן משמעותי מההחלטה של טראמפ לבטל את הסכם הסחר הצפון אמריקאי - צעד שיפגע בעיקר בקמעונאיות המסורתיות, בעוד שהחברות שרוב פעילותן באינטרנט לא צפויות להיפגע.

הפגיעה עשויה להיות בעיקר בטווח הקצר, כאשר חברות ייאלצו להחזיר מרכזי ייצור לארה"ב בעלויות גבוהות יותר (מה שצפוי לפגוע בשורה התחתונה), אך מנגד הן יזכו כנראה להקלות מס - בלי קשר להורדת המס הכללית לעסקים שמתכנן טראמפ. מצד שני, העלייה בשכר (שתפגע אמנם בחברות) תגדיל את כוח הקנייה של הצרכנים, ולכן בטווח הארוך הדבר דווקא עשוי לסייע לתת-סקטור הקמעונות.

הכותב הוא מנהל מחקר יועצים בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסיים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

תשואות תתי הסקטורים

התפלגות סקטור הצריכה המחזורית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.