1. משכנתאות, ריביות, הלוואות, פנסיה, תשואות - נו, אלה עסקים מאוד מסובכים שאנשים נוטים לברוח מהם כמו מאש. ההבדל בין 2% ל-2.5% או ל-3%, למשל, בריבית משכנתא נראה לפעמים זניח, אבל המשמעות הכספית של הפער הזה יכולה להיות מתורגמת לעשרות ולמאות אלפי שקלים לאורך שנות המשכנתא, תלוי בהיקף ההלוואה שנלקחה.

באחד הטורים הקודמים שעסקו בנושא ("לקחתם משכנתא? שוק האג"ח צריך לעניין אתכם", "גלובס", 17.11.2016), עסקנו בהשפעת התנודות בשוק האג"ח על המשכנתא וביקשנו להיות ערים להתפתחויות בשוק הזה, שמשפיעות בהחלט על הכסף שיוצא מדי חודש על תשלומי משכנתא. הפעם אנחנו עולים מדרגה ומתחננים, ממש מתחננים: לכל מי שמתכוונים היום לרכוש דירה, במיוחד בזמן שהמחירים נמצאים בשיאם, לכל מי שנוטל משכנתא, יש כמה התפתחויות שכבר התרחשו ואחרות שעוד יתרחשו (עד כמה שאפשר לחזות את העתיד; הנבואה הרי ניתנה לשוטים) שחייבים לשים לב אליהן כי הן כבר ייקרו ועלולות לייקר עוד את המשכנתא שלכם, תשלומים שיגרעו מהכסף למחיה השוטפת. אז אנא, הביאו את הדברים הללו בחשבון כי יש מצב שבעוד כמה שנים, נגיד חמש שנים, תתעוררו בוקר אחד ותגלו שתשלומי המשכנתא שלכם קפצו בעשרות אחוזים.

2. השבוע פרסם בנק ישראל את דוח היציבות החצי-שנתי שלו, ובו הוא טורח להרגיע ולהדגיש כי המערכת הפיננסית בישראל יציבה. אבל באותה נשימה הבנק המרכזי מזהיר, ולא בפעם הראשונה בשנים האחרונות, שהסיכון המרכזי ליציבות עלול להגיע משוק הנדל"ן. "אף כי המערכת הפיננסית יציבה היא חשופה לסיכון ממחירי הדירות גבוהים", נכתב בדוח, "שוק הדירות מהווה סיכון יציבותי למערכת הפיננסית משום שהיא חשופה אליו במידה רבה דרך המשכנתאות והאשראי העסקי לענף הבינוי והנדל"ן. זאת ועוד, העלייה המתמשכת והחדה במחירי הדירות מגדילה את הסיכון הגלום בהיפוך חד של המגמה, יהיו אשר יהיו סיבותיו. סיכון זה יגדל במידה שהמחירים יוסיפו להאמיר". זו הלשון היבשה, האקדמית, של בנק ישראל. ננסה כעת לפרק אותה ולפשט אותה כמה שיותר.

3. רוכשי הדירות מתמודדים בשנים האחרונות עם כמה גורמים וקשיים:

עלייה תלולה במחירי הנדל"ן הנמשכת זה קרוב לעשור. התוצאה: היקף החוב שנוטל הציבור כדי לרכוש דירה גדל. רק בשנה האחרונה גדלה המשכנתא הממוצעת ביותר מ-8% ל-680 אלף שקל. במקביל נאלצים הרוכשים להביא הון עצמי רב יותר לרכישת דירה ולצורך כך נעזרים במשפחה (בעיקר הורים), ולעתים אף נוטלים הלוואה המשמשת כהון עצמי. כלומר, ההון העצמי הוא בלוף, הוא בעצמו הלוואה, כך שהמינוף של משק בית ממוצע למעשה גדול יותר מכפי שנדמה.

מגבלות בנק ישראל שהוטלו בשנים האחרונות במטרה לצנן את שוק הנדל"ן פגעו גם הן ברוכשים. בין המגבלות המשמעותיות לרוכשי הדירה: מגבלה על היקף המימון האפשרי, מגבלה על כך ששיעור ההחזר החודשי מתוך ההכנסה יעמוד על שיעור מרבי של 40% (ובמקרים מסוימים עד 50%).

התוצאה של המגבלות היא ששוב, כרגיל, ההורים של הזוגות הצעירים נרתמים לעזרה. בבנקים מעידים שחל גידול משמעותי במספר הלווים שמצרפים את הוריהם כלווים במשכנתא, כדי להגדיל את עוגת ההכנסות וכתוצאה מכך גם את היקף ההחזר האפשרי.

כמו כן, אחת הדרכים של הלקוחות להתמודד עם מגבלת ההחזר מתוך ההכנסה היא באמצעות פריסת ההלוואה לזמן ארוך יותר. בשנה וחצי האחרונות נרשמה זחילה כלפי מעלה של שנה במח"מ (משך חיים ממוצע) ההלוואה במסלולים השונים. בענף המשכנתאות מציינים כי סך הכול גדל המח"מ של המשכנתא הממוצעת בכחמש שנים לאורך העשור האחרון. המשמעות היא נטילת התחייבות לזמן ארוך יותר ועד גיל מבוגר יותר, וגם כמובן התייקרות נוספת של סך עלות המשכנתא כתוצאה מפריסתה. למעשה, הזוגות הצעירים משועבדים כמעט לכל חייהם בעקבות רכישת הדירה או שדרוג הדירה שמגיע באופן טבעי.

עליית ריבית המשכנתאות: בשנה וחצי האחרונות נרשמה עלייה תלולה בריביות המשכנתאות, אף שריבית בנק ישראל לא השתנתה. ההתייקרות נרשמה בכל המסלולים ונבעה ממגבלות בנק ישראל שייקרו לבנקים את ההון ("חומר הגלם" למתן אשראי) ומירידה בתחרות כתוצאה מצמצום פעילות של הבנקים הגדולים. בבנקים טוענים, לעומת זאת, כי המחירים בעבר היו מעוותים ונמוכים ולא שיקפו את הסיכון, ואילו כיום המחירים הם הנכונים והמשקפים את הסיכון.

התוצאה: הריביות התייקרו לאורך כל מסלולי המשכנתא. כך, למשל, הריבית הקבועה הלא צמודה זינקה ביותר מ-20% בתוך שנה ל-4.3%. עלייה זו מייקרת כמובן את ההחזר החודשי של משכנתאות שנלקחו היום לעומת אלו שנלקחו רק לפני שנה-שנתיים.

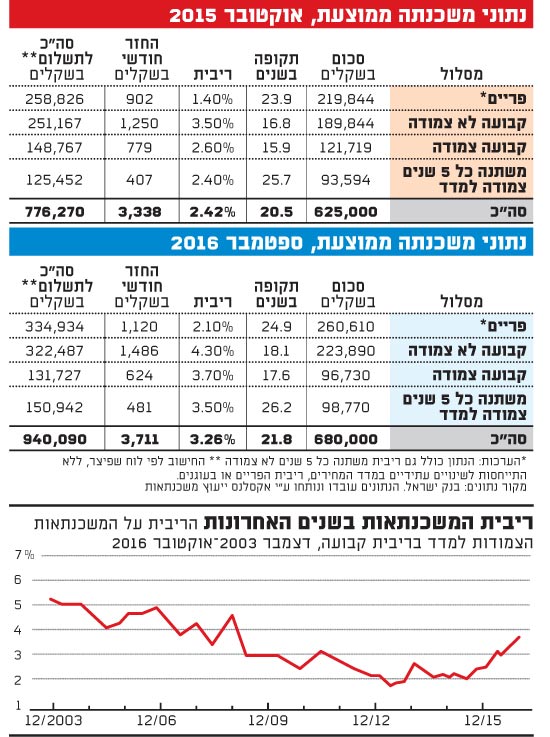

4. כל הגורמים הללו ממחישים היטב שהמשימה לרכוש דירה נעשית יותר ויותר קשה, עד בלתי אפשרית, במיוחד לרוכשי דירה ראשונה. עד כמה קשה? ביקשנו משחר אבישי, מנהל מערך המשכנתאות של בית ההשקעות אקסלנס, לנתח עבורנו עד כמה התייקרה המשכנתא בתוך שנה. אבישי ניתח את הנתונים שהתפרסמו בדוח בנק ישראל, המשווים את נתוני השוק של אוקטובר 2015 לעומת ספטמבר 2016. מהניתוח עולה שההחזר החודשי הממוצע במשכנתא שנלקחה באוקטובר 2015 עמד על 3,338 שקל ואילו מי שלקח משכנתא כעבור שנה, כבר נאלץ לשלם החזר חודשי הגבוה ב-400 שקל ל-3,711 שקל - עלייה של 11% בתוך שנה. הזינוק נובע מהעלייה בהיקף המשכנתא והעלייה בריביות. לא רק זאת, סך התשלום על המשכנתא הממוצעת עמד באוקטובר 2015 על 776.2 אלף שקל בעוד ששנה אחר כך המשכנתא ממוצעת כבר תעלה לרוכש 940.1 אלף שקל סך הכול - עלייה של 21% (!). זו עלייה משמעותית שמסכנת מאוד את הלווים.

העלייה החדה גם נובעת מהפריסה הארוכה יותר של המשכנתא. בעוד המח"מ באוקטובר 2015 עמד בממוצע על 20.5 שנה, בספטמבר 2016 הוא כבר זחל אל עבר ה-21.8 שנה. והמצב עוד עלול להיות גרוע יותר. בנק ישראל מתייחס בדוח שלו לנתוני ספטמבר 2016, אלא שמאז ריביות המשכנתאות רק המשיכו לעלות, כך שמגמת ההתייקרות והסיכון בנטילת משכנתא הולכת ומתחזקת.

הנתונים המוצגים כאן אינם מביאים בחשבון שינויים עתידיים במדד המחירים או בריביות העוגן שעליהן מתבססת הריבית המשתנה. מדובר בנתון חשוב, שכמובן נמצא באי-ודאות ולא ניתן לחשבו בהסתכלות ל-20 שנה קדימה. אולם דבר אחד יקרה בשנים הקרובות: הריביות יתחילו לעלות, בקצב איטי אמנם, אבל יעלו.

בהקשר הזה, אבישי הפנה את תשומת לבנו לכך שבשנה האחרונה גדל משקל המסלול בריבית משתנה מ-49.6% באוקטובר 2015 ל-52% בספטמבר 2016. לדבריו, הרקע לכך הוא ככל הנראה העלייה בריביות, שמביאה את נוטלי המשכנתאות להעדיף מסלולים שהם לכאורה זולים יותר (הריבית המשתנה), אך, למרבה הצער, אין ארוחות חינם כי המסלולים הזולים יותר מגלמים גם סיכון גבוה יותר. מסלול הריבית המשתנה כולל בתוכו הצמדה לריבית הפריים - מסלול שבתקופת הורדת הריבית היה אהוד על השוק, אך בנק ישראל הגביל אותו עד שליש מהמשכנתא. כתוצאה מכך ומשינויים רגולטוריים נוספים, עלה חלקו של המסלול בריבית משתנה לחמש שנים, המהווה כיום בממוצע כ-20% מהמשכנתא. בעוד בריבית הפריים, השינוי בריבית הוא לרוב הדרגתי, במסלול זה, העדכון של ריבית העוגן (לרוב תשואת אג"ח מדינה) נעשה אחת לחמש שנים. כלומר, בבת אחת מתעדכן השינוי בריבית לעומת מחירה לפני 5 שנים.

הבנק אמנם מעניק ללווה חלון הזדמנות של מיחזור המשכנתא ללא קנסות לפני העדכון, אולם לדברי אבישי הלקוחות לא תמיד מודעים לחלון הזמן המוגבל, ולכן עלולים למצוא עצמם מתמודדים עם עלייה פתאומית בהחזר המשכנתא.

5. השורה התחתונה: ההחזרים החודשיים של המשכנתא בעלייה, בעלייה משמעותית של מאות שקלים, והסיכון שהם ימשיכו לעלות הולך וגובר.

6. כמה מילים על משקיעי הנדל"ן: במסגרת מלחמתו להורדת מחירי הנדל"ן, שר האוצר משה כחלון מנסה לדחוק החוצה את המשקיעים מהשוק, כדי להקטין את הביקושים. הוא עשה זאת בין היתר באמצעות חוק מס דירה שלישית שעבר באחרונה בכנסת. ואכן, חלקם של המשקיעים בשוק הולך ויורד (תהליך שהחל עוד לפני החקיקה האחרונה), גם בגלל העלאת מס השבח. אפשר להתווכח אם יציאת המשקיעים טובה לשוק או לא, ומה תהיה השפעתה על שוק השכירות, אבל דבר אחד בטוח: יציאת המשקיעים מגדילה את הסיכון של תיק המשכנתאות, ואפילו בנק ישראל רומז לכך בדוח שפרסם השבוע. יש כמה סיבות לכך: ראשית, משקיעי הנדל"ן מבוססים כלכלית, כך שהם נחשבים ללווים בסיכון נמוך, אך זו לא הסיבה היחידה שיציאתם מגדילה את הסיכון בתיק. גובה המשכנתא הממוצעת של המשקיעים נמוכה בכ-8% ממשכנתא של רוכשי דירה ראשונה. הסיבה לכך היא שישנה מגבלת מינוף על המשקיעים (הם יכולים לממן עד 50% מהרכישה במשכנתא לעומת מימון של עד 75% אצל רוכשי דירה ראשונה). כמו כן, המשקיעים נוטים יותר לרכוש דירות בפריפריה, שם המחירים נמוכים. התוצאה היא שיחס ה-LTV (הלוואה מתוך שווי הנכס) עומד על 43.7% אצל המשקיעים לעומת 52.1% בשוק כולו (לפני נתו ני בנק ישראל). עוד עולה מדוח בנק ישראל שבעקבות העלייה במחירי הנדל"ן, והעלייה בריבית המשכנתאות, שמייקרת עוד יותר את הרכישה, התשואה מרכישת נדל"ן ירדה אשתקד לשפל של פחות מ-3%.

הנתון המעניין הוא שלמרות התשואה הנמוכה, ההשקעה בשוק הנדל"ן עדיין נחשבת אטרקטיבית, לעומת אלטרנטיבה של השקעה באג"ח. למעשה, הפער בין האפיקים אפילו גדל עוד יותר, שכן תשואות האג"ח ירדו בקצב מהיר יותר מהירידה בתשואה בהשקעה בנדל"ן. כלומר עם כל הכבוד לפעולות של כחלון, כוחם של השווקים הפיננסיים חזק יותר.

עם זאת, חשוב לסייג ולומר שכלל לא בטוח שמגמה זו תימשך גם השנה, לאור הציפייה לעליית תשואות אג"ח בארה"ב בעקבות מדיניות שיוביל הנשיא הנכנס דונלד טראמפ - דבר שכמובן ישפיע גם על שוק האג"ח בישראל.

eli@globes.co.il

irit-av@globes.co.il

נתוני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.