בדרך כלל, על-מנת לדעת מה חושבים באמת האנשים אשר נמצאים במעגל מקבלי ההחלטות, יש להמתין עד לפרישתם מהתפקיד. באופן טבעי, כל עוד בעל המשרה נמצא עדיין בתפקידו, יש לצפות שהוא יציג כלפי חוץ דעה אשר תואמת את העמדה הרשמית של הגוף בו הוא מכהן.

כך למשל, לא יכולנו לדעת מה חושבים מקבלי ההחלטות בבנק ישראל על מדיניות רכישת המטבע, אשר נמשכת כבר כעשר שנים. אלא שצוהר קטן לתוך מחשבותיו של מי שהיה אחראי בין היתר על יישום המדיניות הזו, נפתח לפני כמה ימים כאשר בארי טאף הביע את דעתו בעניין זה. טאף, ששימש יועץ בכיר לנגיד הבנק ופרש ממנו ב-2013 לאחר כ-30 שנות עבודה שם, הביע ספקות לגבי היעילות של השימוש ברכישת מטבע לצורך ייצוב/העלאת/פיחות השקל.

מהראיון לא ניתן היה ללמוד אם טאף מחזיק בדעה הזו כבר זמן רב, או שהוא סבור שכעת הגיע הזמן לשנות את המדיניות. עם זאת, מעניין היה לשמוע את הדעה של מי שהיה אחראי למעשה על הפעילות הזו. כמובן שבנק ישראל לא התרשם מדעתו של בכיר הבנק לשעבר ועוד באותו יום רכש מאות מיליוני דולרים נוספים, מה שהצליח לייצב את שער החליפין לכמה דקות. והרי עם הצלחה לא מתווכחים.

טאף הביע דעה שכבר מזה זמן רב מהווה קונצנזוס די רחב בקרב כלכלנים רבים. כאשר הוחל במדיניות רכישת הדולרים, היה בה היגיון מסוים. השקל התחזק מאוד והעיק על היצואנים ולכן היה ברכישת הדולרים סוג של הצהרה כלפי ספקולנטים/מניפולטורים אשר היו פעילים בשוק המט"ח. אלא שמאז קרו מספר דברים אשר שינו באופן מהותי את סביבת המאקרו. שני האירועים המהותיים ביותר בהקשר של מדיניות רכישת המטבע, היו צלילת הריביות לרמה אפסית וגילוי של מאגרי גז עצומים מול חופי ישראל.

בעוד שסביבת הריבית האפסית גרמה לפתיחתה של מלחמת מטבעות בעולם, שבה כל בנק מרכזי מנסה לפחת את המטבע המקומי, בזווית המקומית, גילויי הגז חסכו (וימשיכו לחסוך במידה הולכת וגדלה) הוצאה ניכרת של כמה מיליארדי דולרים בשנה. מבלי להיכנס לניתוח מלא של השלכות שני האירועים הללו על שער החליפין של השקל, ניתן לומר שהם היו אירועים כה משמעותיים אשר הקהו באופן משמעותי את יכולתו של בנק ישראל להשפיע על המטבע.

ספקולציה ארוכת שנים

אבל בבנק ישראל לא נתנו למציאות לבלבל להם את התיאוריה. כל אימת שהשקל התחזק בשל גורמים חיצוניים ו/או מקומיים, בנק ישראל התערב והעמיס כמות אסטרונומית נוספת של מט"ח. כל זה כמובן בעידודם של גורמים בעלי אינטרס (מוצדק), כמו היצואנים שראו את אוזלת ידה של הממשלה וחשו שבנק ישראל הוא המושיע היחיד שנותר.

היחיד שנותר? נכון. המושיע? לא כל כך. 10 שנים לאחר תחילת מסע הרכישות, בכספת של בנק ישראל שוכנים להם למעלה מ-100 מיליארד (!!!) דולר ושער החליפין עומד נכון לכתיבת שורות אלו על כ-3.75 שקל לדולר. יש כאלו שטוענים שאלמלא רכש בנק ישראל מט"ח, השקל היה חזק אף יותר. אולי ואולי לא. הכי קל להפריח לאוויר תיאוריה. לך תתמודד עם תיאוריה שאין יכולת להוכיח אותה. שלא לדבר על אלו שטוענים ששער החליפין מעוות בשל ספקולנטים. נו באמת, ספקולציה שמתרחשת כבר 10 שנים? אם זו המציאות, מישהו צריך לתת על כך את הדין.

כל האמור לעיל לא בא כדי להלין באופן ספציפי על מדיניות רכישת המטבע של בנק ישראל, כי אם על דבר רחב בהרבה, הניתוק ההולך וגדל בין התיאוריות הכלכליות שמשמשות את מקבלי ההחלטות, למרות המציאות המשתנה.

הפד רע לאמריקה?

בימים הקרובים אמור לצאת לאור ספרה של דניאל דימרטינו בות', אשר שימשה לפני מספר שנים כעוזרתו של ריצ'רד פישר, נשיא הפד של דאלאס שנקרא "Fed Up: An Insider's Take on Why the Federal Reserve Is Bad for America,". שם הספר יכול להעיד על תוכנו. בות' לא בוחלת במילים ותוקפת את מקבלי ההחלטות בפד בקיבעון מחשבתי. טענתה המרכזית היא שההיצמדות של הפד לתיאוריות הכלכליות לצד ההתעלמות מהמציאות, הביאו ליצירת המשבר הפיננסי ב-2008. בות' מתארת את חברי הפד כנגועים ביוהרה וקוצר רואי, אשר מזלזלים במי שאינו בעל תארים אקדמיים שכמותם.

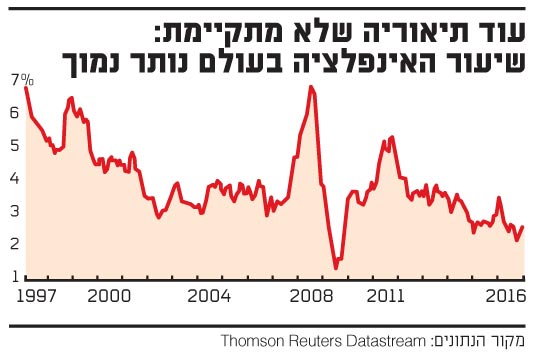

אם נניח לרגע לתיאורי האופי ה"לא נחמדים" של בות', הרי שניתן למצוא קווים מקבילים בין מה שמתואר בספר (לא קראתי את הספר אלא רק את תמציתו) מבחינת החומר והתיאוריות שמשמש את מקבלי ההחלטות בפד, בבנק ישראל או בכל בנק מרכזי אחר בעולם. העולם השתנה וכן, גם הכלכלה השתנתה. למשל, לא בטוח שהאינפלציה תעלה במשק שיש בו תעסוקה מלאה, חוב פרטי וציבורי נמוכים וצמיחה נאה של הצריכה הפרטית. בתיאוריה היתה צריכה להיות אינפלציה, בפרקטיקה זה לא קורה כי המציאות אינה מכתיבה את עצמה לפי הספר, אלא ההיפך צריך לקרות. הגרף המצורף מתאר את התפתחות האינפלציה העולמית ב-20 השנים האחרונות.

שוב פספסנו את יעד הגירעון

הכלכלה הגלובלית מייצרת היום אינפלציה נמוכה בהרבה מזו ששררה במשך עשרות שנים בשל שינויים מהותיים באופן הייצור, אופן הצריכה והמודעות אליה. לא משהו שכתוב בספרי הכלכלה. כאשר בנק ישראל אינו עומד על רגליו האחוריות כדי לגרום לממשלה לשנות (או לבטל כליל) את יעד האינפלציה, שכשריד משנות התשעים עומד על 1%-3%, יש בזה לא רק כדי להביא לנזק למערכת הכלכלית, אלא גם כדי לערער את האמון בין הציבור/המשקיעים לבנק ישראל.

כאשר הבנק המרכזי מתריע על חריגה מיעד הגירעון ומפספס אותו כמעט מידי שנה, יש בכך איתות בעייתי למשק. וכן, כשבנק ישראל רוכש דולרים תוך התעלמות מהמציאות המשתנה, זה מטריד, וגם עולה לנו הרבה מאוד כסף.

אין מנוס משינוי מבני מהותי ועמוק בתהליך קבלת ההחלטות של הבנקים המרכזיים. קטונתי מלהמליץ על הצעדים הדרושים, אולם נראה שאם בתהליך קבלת ההחלטות ישולבו גם פרסונות מהמגזר העסקי, ייתכן שיהיה בכך להועיל. עד שלא תתבצע רפורמה משמעותית בנושא הזה, שתתאפיין במתן משקל רב למציאות הכלכלית על חשבון התיאוריה הכלכלית, הבנקים המרכזיים עלולים להגביר את אי האמון בינם לבין השווקים על כל ההשלכות שכרוכות בכך.

הכותב הוא מנכ"ל קרנות נאמנות בית ההשקעות אפסילון. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ניירות ערך

עוד תיאוריה שלא מתקיימת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.