בשנים האחרונות מוצא את עצמו עולם ניהול ההשקעות הגלובלי תחת תנאים לא שגרתיים של ריביות אפסיות לצד מדיניות מוניטרית מרחיבה אחרת וזאת ללא אינפלציה. למציאות הזו השפעה ניכרת על מגמות ניהול ההשקעות גם בשוק המקומי, ואף אם הציבור הרחב בישראל לא תמיד מודע לכך, הוא חשוף לאותן מגמות הודות לחיסכון לטווח ארוך שהוא מנהל באמצעות הגופים המוסדיים.

על רקע החיפוש אחר תשואה אשר דוחף ליותר ויותר סיכון בתיק ההשקעות המנוהל על חשבון מה שנחשב פעם כסולידי (שוקי החוב, שבמידה רבה מסוכנים כיום לא פחות משוקי המניות), וגם בשל נסיבות אחרות כגון צרכי פיזור סיכונים - למשל פיזור בין אפיקי השקעה או פיזור גיאוגרפי - בולטות שתי מגמות באופן שבו הן מאפיינות את תיק החיסכון לטווח ארוך "החדש" של הציבור: גידול ברכיב המנייתי בתיק וצמיחה ניכרת ברכיב חו"ל ומט"ח.

"גלובס" ממשיך לנתח לעומק את האופן בו המוסדיים משקיעים את החסכונות לטווח ארוך של הציבור, והפעם אנו מתמקדים בהיקף ההשקעות בחו"ל ובמט"ח ושיעור החשיפה למניות במגמה רב שנתית. מבדיקתנו עולות כמה מסקנות ובראשן גידול עקבי ונמשך בהיקף הנכסים המושקעים בחו"ל ובמט"ח ובשיעור הנכסים שמושקעים בשוקי המניות - הן מבחינה אבסולוטית והן, ברוב השנים, כשיעור מהנכסים.

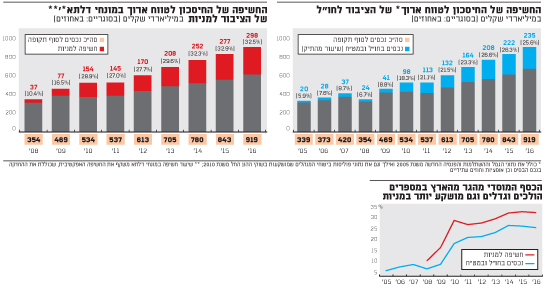

נכון לסוף שנת 2016, קופות הגמל וקרנות ההשתלמות, קרנות הפנסיה החדשות (המקיפות והכלליות), ופוליסות ביטוחי המנהלים (שנמכרות על-ידי חברות הביטוח משנת 1991 ואילך ושמושקעות בשוקי ההון), ניהלו יחד נכסים בהיקף מצרפי של כ-919 מיליארד שקל. מדובר בהיקף נכסים שצומח מידי שנה, כשבסוף 2015, למשל, הוא עמד על כ-843 מיליארד שקל, בסוף 2010 על כ-534 מיליארד שקל ובסוף 2005 על כ-339 מיליארד שקל.

מבדיקתנו עולה כי בסוף 2016 הושקעו כ-31% מהכנסים הללו בחו"ל ובמט"ח, בדומה ל-2015, אבל הרבה יותר מ-17.8% בסוף 2010 או 5.8% בסוף 2008 (אז היקף הנכסים בחו"ל סבל מנפילה אדירה בשווי הנכסים שמעבר לים בגלל המשבר הכלכלי האדיר שהיכה בעוצמה בעולם).

הנכסים גדלו פי 10 בעשור

לצד אלה אפשר ורצוי לבחון גם את נתוני ההשקעה בחו"ל ובמט"ח באופן אבסולוטי, כהיקף שקלי. או אז מתקבלת התמונה אותה ציירנו צבעים בוהקים אף יותר. בסוף 2016 עמד היקף ההשקעה בחו"ל ובמט"ח על כ-235 מיליארד שקל, גידול של כ-6% ביחס להיקף התיק האמור בסוף 2015, או אז הוא רשם עלייה של כ-7% ביחס לשנה שקדמה.

המגמה הרב שנתית חזקה בהרבה, כששיעור הגידול השנתי הממוצע בעשור החולף הינו דו-ספרתי. כך, בסוף 2013 הסתכמו הנכסים של הגופים המוסדיים בחו"ל ובמט"ח בכ-164 מיליארד שקל, כשבסוף 2008 (בעיצומו של המשבר העולמי) דובר על היקף תיק בחו"ל ובמט"ח של פחות מ-24 מיליארד שקל.

לצד היציאה לחו"ל, אם תרצו ההגירה הנמשכת של כספי חיסכון של הישראלים לטובת השקעה במשקים חיצוניים, ניכרת כאמור עוד מגמה משמעותית: גידול ברכיב המנייתי. את החשיפה של התיק הפנסיוני של הציבור בחנו באמצעות נתוני שיעור חשיפה למניות במונחי דלתא (שבוחנת את החשיפה האפקטיבית, שכוללת את ההחזקה בנכס הבסיס וכן אופציות וחוזים עתידיים).

מבדיקתנו עלה כי למרות שעל פניו יש עמידה במקום (ולמעשה אף ירידה קלילה) בשיעור החשיפה של תיק המניות המוסדי (מרמה של 32.9% בסוף 2015 ל-32.5% בסוף 2016), הרי שבבחינת ההיקף השקלי של תיק המניות כמכפלה של שיעור החשיפה במונחי דלתא מהתיק כולו, עולה כי להוציא 2011 הייתה עלייה נאה מידי שנה, וגם ב-2016.

כך, היקף החשיפה למניות נמדד בסוף 2016 בכ-298 מיליארד שקל לעומת סך של כ-277 מיליארד שקל בסוף 2015, סך של כ-252 מיליארד שקל בסוף 2014, וסך של כ-37 מיליארד שקל "בלבד" בסוף 2008.

גדולים מדי לשוק המקומי

מגמות אלה צפויות להימשך בשנים הקרובות. זאת משום התפיסה שיש לפזר את תיק ההשקעות של הציבור לשווקים נוספים, כשהמוסדיים כבר גדולים מדי על שוק ההון המקומי, והן משום החשש ששוקי החוב לא מספקים את פוטנציאל התשואה המבוקש, ושאת זה כדאי למלא באמצעות השקעה בשוקי המניות, הגואים גם כן.

לפני ימים אחדים הארנו עוד סוגיה מעניינת בהקשר זה, לפיה יותר ממחצית מתיק המניות של הגופים המוסדיים החדשים (לא כולל פנסיות ותיקות, ומכשירי חיסכון אחרים) מושקע במניות בחו"ל. במה מדובר? נכון לסוף 2016 ניהלו הגופים המוסדיים האמורים כ-52.3% מתיק המניות שלהם באמצעות מניות בחו"ל (בין אם בהחזקה ישירה, באמצעות תעודות סל או באמצעות קרנות נאמנות).עוד מצאנו באותה בדיקה כי בשוק החיסכון לטווח ארוך "החדש" מדובר בשיעור של כ-13.4% מהתיק הכולל, שמושקע במניות בחו"ל.

החשיפה של החיסכון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.