משרד האוצר הנפיק בחודש שעבר אגרות חוב של ממשלת ישראל נקובות באירו בהיקף של 2.25 מיליארד אירו בשתי סדרות לטווחים של 10 ו-20 שנה. הביקושים להנפקה הסתכמו בכ-9.8 מיליארד אירו, יותר מפי 4 מהסכום שהונפק.

בהנפקה זו השתתפו בעיקר גופים מוסדיים ושחקנים זרים, אך גם גופים מקומיים בצורה עקיפה באמצעות ברוקרים זרים. ההנפקה באג''ח ל-10 שנים באירו סגרה ברמות תשואה לפדיון של 1.55%, כ-1.2% מעל האג''ח הגרמני המקביל. על פניו, לגופים מוסדיים מקומיים, תשואה שכזו עבור אג''ח ל-10 שנים הינה נמוכה מאוד אל מול האלטרנטיבות הממשלתיות באפיק השקלי והדולרי.

עם זאת, המניע לביקושים הללו הינו האפשרות של המשקיעים המוסדיים להפוך את האגרות ל"שחר סינתטי", הנושא תשואה שקלית גבוהה יותר.

"גיור" של אגרת החוב באירו ל-10 שנים לאגרת חוב שקלית בריבית קבועה, משפר דרמטית את התשואה, והמרה כזו מקבעת תשואה שנתית של כ-2.5%-2.55% שקלי, כ-40-45 נקודות יותר מהתשואה לפדיון של אג''ח ממשלתי שקלי לאותו טווח פדיון, ממשלתי שקלי 1026, שנסחרה בתשואה לפדיון של 2.1% באותה עת.

איך "מגיירים" אג"ח?

כיום, שער החליפין של 1 אירו עומד על כ-3.98 שקל. משקיע מוסדי יכול להגיע לבנק, לשלם לו 3.98 מיליון שקל ולקבל בתמורה מיליון אירו. בכסף זה, הוא רוכש אג"ח של ממשלת ישראל באירו שמציעה תשואה לפדיון של 1.55%. בשלב השני, הוא מבקש מהבנק לבצע עסקת החלפה, כלומר להחליף את הקרן והריבית באירו בקרן ובריבית שקלי, מונח הנקרא Cross Currency Swap.

המשקיע מציע לבנק לקבל מידי שנה ריבית אירו של 1.55% (התשואה לפדיון שמציעה ממשלת ישראל באירו). בתמורה, יציע הבנק ריבית שקלית של 2.5%, בהתאם לחישובי פערי ריביות. המשמעות היא, שמידי שנה הגוף המוסדי משלם לבנק ריבית אירו של 1.55% ומקבל ממנו ריבית שקלית של 2.5%.

אותו משקיע מוסדי יכול למכור לאחר ביצוע הפעולה הנוכחית את אגרת החוב הממשלתית השקלית ל-10 שנים (1026) שנסחרת בתשואה שקלית לפדיון 2.1% "ולנעול" בדרך זו תשואה עודפת של 40 נקודות למשך כל אחת מ-10 השנים הבאות, ובמצטבר 4% ויותר.

כעבור 10 שנים, כשהאג"ח עומד לפירעון, מקבל המשקיע את מיליון האירו שלו בחזרה עם פדיון קרן האג''ח, מעביר את הסכום לבנק ומקבל בחזרה את 3.98 מיליון שקל שנתן במקור. כך, למעשה, נוטרל סיכון שער החליפין, שכן בהתאם לעסקה שער הכניסה חייב להשתוות לשער היציאה.

אין גיור בדולר

ומה לגבי עלויות הגידור של אגרות חוב דולריות והמרה לשקל?

מרבית ההשקעות של הגופים המוסדיים באגרות חוב נקובות בדולר ולא באירו. בשל העובדה שהתשואה, שהמוסדיים מדווחים ונמדדים לפיה, היא שקלית, מרבית הגופים מגדרים את החשיפה המטבעית שלהם.

ראינו כי באג''חים באירו, בעת ה"גיור" המשקיע מקבל תוספת תשואה מעל אגרת חוב שקלית מקבילה באותו זמן לפדיון, בשל פער הריביות החיובי בין ישראל לריבית ה-ECB באירופה.

האם זה נכון גם לגבי הדולר? התשובה היא לא. ב"גיור" של אג''ח דולרי לשקל, המשקיע נאלץ כיום לשלם עלויות גידור, קרי, התשואה השקלית שהוא יראה לנגד עיניו לאחר גידור האג''ח לתזרים שקלי, צפויה להיות נמוכה יותר מהתשואה שמעניקה אגרת החוב השקלית לאותו פרק זמן.

הסיבה היא שעלויות גידור הדולר עלו בצורה משמעותית בחודשים האחרונים לנוכח העלייה בריבית בארה"ב והציפיות להעלאות ריבית בעתיד. בגרף המצורף ניתן לראות את עלויות גידור הדולר לשקל לשלושה חודשים במונחים שנתיים ב-6 השנים האחרונות. בעוד שבשנים 2010-2014 גידור מדולר לשקל היה מביא לתוספת תשואה, כיום המצב הפוך. ניתן לראות בגרף כי אנחנו נמצאים ברמה השלילית ביותר, כאשר עלות הגידור נעה סביב כ-1.0% במונחים שנתיים בשל פערי הריביות בין הדולר לבין השקל. לטווחים ארוכים יותר, עלויות הגידור עולות אף יותר. כך למשל, עלות גידור לשנה עומדת סביב 1.37% ולחמש שנים על כ-1.52% במונחים שנתיים.

כעת נבצע חישוב פשוט:

ניקח איגרת חוב של ממשלת ישראל 2023 דולרי לשש שנים שנסחרת בתשואה לפדיון של כ-2.8%. עלות הגידור לתקופה זו הינה 1.7% במונחים שנתיים. התשואה שתישאר למשקיע לאחר גידור הינה כ-1.1%. תשואת השחר המקביל 0323 שנפדה באותו פרק זמן הינה כ-1.5%, כך שאנו מקבלים כ-0.4% בכל שנה פחות מאשר השקעה ישירה באגרת חוב שקלית של מדינת ישראל.

כדאיות האסטרטגיה (קניית אג"ח בחו"ל וגידורו לשקל) עבור לקוחות פרטיים הינה אף בעייתית יותר בשל עלויות עסקה גבוהות יותר מאשר עבור המוסדיים (עמלת רכישת אג"ח בחו"ל ועמלות רכישת מט"ח).

המסקנה העולה מכך היא, שגידור של אג''ח דולרי לאג''ח שקלי כיום אינו אטרקטיבי, וצפוי להיות עוד פחות אטרקטיבי ככל שפער הריביות בין ארה''ב לישראל ימשיך לגדול בשנה הקרובה, בתרחיש שבו הפד ימשיך להעלות את הריבית, ואילו בנק ישראל יותיר את הריבית ברמתה הנוכחית.

כעת נבחן את הרמות הנוכחיות של הגידורים אצל הגופים המוסדיים:

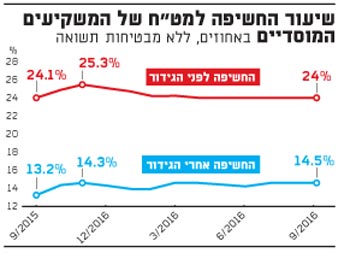

בגרף המצורף ניתן לראות, כי שיעור החשיפה הממוצע של המשקיעים המוסדיים לנכסים זרים עומד על כ-24% מהתיק. מנגד, שיעור החשיפה של המוסדיים למט''ח הינו 14.5%. מכאן שהמשקיעים המוסדיים מגדרים כ-10% מתיק ההשקעות שלהם בממוצע ושומרים על שיעור יחסית יציב של חשיפה למט''ח.

אנו מעריכים, כי בשנה הקרובה אפשרית התחזקות של הדולר בשל מספר התפתחויות:

מדיניותו הכלכלית של טראמפ, תחת הנחה של מדיניות פיסקאלית מרחיבה, עשויה להביא לעלייה בקצב האינפלציה, ותאלץ את הפד להמשיך להעלות את הריבית - מה שעשוי לחזק את הדולר גם בשנת 2017 ותביא אותו, כנראה, לנקודות שיא חדשות בעולם.

בנוסף, רצונו של טראמפ לעודד את היצואנים על-ידי מתן הקלות במיסים, ומנגד, הטלת מכסים על היבואנים, צפויה לצמצם את הגירעון בחשבון השוטף של ארה''ב שעומד כיום על 2.5% ובכך לתמוך בדולר.

באשר ל"מערכת היחסים" בין הדולר לבין השקל, אנו עדים לעוצמתו של השקל מול סל המטבעות בכלל, וגם מול הדולר. הדבר נובע מהעודף בחשבון השוטף של המשק הישראלי לצד ההשקעות הריאליות נטו שתומכות בייסוף המטבע. מנגד, ההשקעות הפיננסיות של ישראלים בחו''ל גדולות יותר מאשר של זרים בישראל. הדבר אמור להביא לפיחות של השקל, אך מנגד הגופים המוסדיים מגדרים כיום חלק מההחזקה בחו''ל ובכך מנטרלים חלק מהחשיפה המט''חית. ללא קפיצה בחשיפת מט''ח על-ידי המוסדיים, קשה לצפות לפיחות של השקל בצורה משמעותית מול הדולר.

להערכתנו, בשל פתיחת פער הריביות בין ארה"ב לבין ישראל, והירידה באטרקטיביות הגידור של ניירות דולריים, כפי שציינו לעיל, אנו צפויים לראות עלייה הדרגתית בשיעור החשיפה למט"ח על חשבון אחוז המט"ח המגודר בדולר, גורם נוסף שעשוי לתמוך בהתחזקות של הדולר מול השקל בשנה הקרובה.

■ הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול-דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

עלויות גידור הדולר לשקל ל-3 חודשים

שיעור החשיפה למט"ח של המשקיעים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.