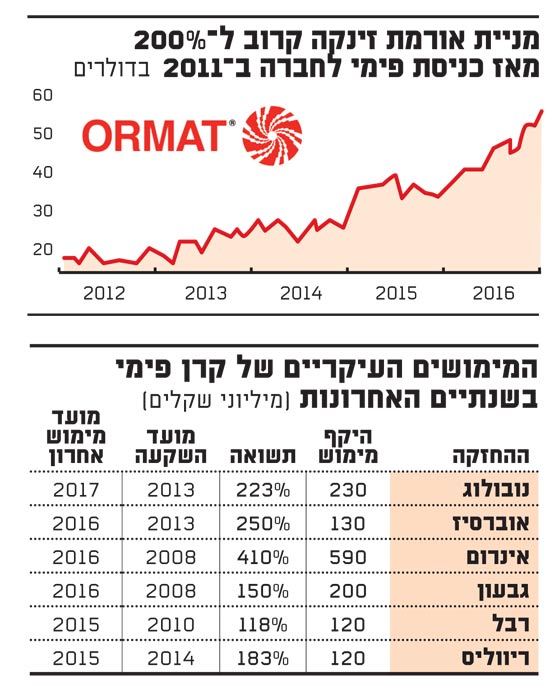

"מכונת האקזיטים", קרן פימי אותה מוביל ישי דוידי, מנהלת מגעים למכירת החזקותיה בחברת האנרגיה הגיאותרמית אורמת טכנולוגיות , שמניותיה נסחרות בניו-יורק ובתל-אביב. אם תתממש העסקה, יהיה זה אחד המימושים הגדולים והרווחיים של הקרן, שנכנסה להשקעה באורמת בשנת 2011, הובילה מהלך השבחה בחברה וראתה את מניית החברה מזנקת מאז בקרוב ל-200%.

לפי דיווח של אורמת הבוקר (ג'), פימי (מחזיקה בכ-14% ממניות החברה) ומייסדי החברה בני הזוג דיתה ויהודה ברוניצקי (המחזיקים בעוד 7.1% מהמניות) קיבלו הצעה ממשקיע אסטרטגי גדול למכירת כל החזקותיהם לפי מחיר של 60 דולר למניה.

מחיר זה משקף תמורה כוללת של כ-600 מיליון דולר עבור מניות השליטה באורמת, המשקפת שווי חברה של 2.9 מיליארד דולר - פרמיה של כ-4% על מחיר השוק הבוקר. עבור פימי מדובר בתמורה של כ-400 מיליון דולר ועבור משפחת ברוניצקי, בתמורה של כ-200 מיליון דולר.

מניית אורמת טכנולוגיות ננעלה אתמול (ב') במחיר של 56.77 דולר בסיום המסחר בניו-יורק והגיבה הבוקר לדיווח בירידה של 4% בתל-אביב, כנראה על רקע הערכות המשקיעים המקומיים כי העסקה לא תצא לפועל, עקב הפרמיה הנמוכה שמציע המשקיע האסטרטגי. ייתכן גם שחלקם מעוניינים לצמצם החזקות בחברה אם קרן פימי אכן תמכור את החזקותיה. מלבד פימי והברוניצקים, מחזיקים בולטים נוספים באורמת הם מגדל (10.7%), קרן ואנגארד (6.1%), פסגות (5%) והפניקס (3.5%). הצעת הרכישה מכוונת להחזקותיהם של פימי והברוניצקים בלבד. מניית אורמת, אגב, השלימה עלייה של קרוב ל-50% בשנה האחרונה בלבד.

אורמת טכנולוגיות פועלת כאמור בתחום האנרגיה הגיאותרמית. הכנסותיה מגיעות משני מקורות: מגזר המוצרים שבו היא מקימה תחנות כוח עבור לקוחות, ומגזר החשמל, שבו היא גם הבעלים והמפעילה של התחנות.

הרכישה הממונפת של משפחת ברוניצקי

קרן פימי נכנסה להשקעה ראשונית באורמת במהלך 2011 וב-2012 הגדילה את ההחזקה, כשחתמה על הסכם מול הברוניצקים לרכישת 11.7% מההון של אורמת בתמורה ל-297 מיליון שקל. בסך הכל, השקיעה פימי ברכישת ההחזקות באורמת 140 מיליון דולר, כאשר כיום שווה ההחזקה כ-400 מיליון דולר ויחד עם הדיבידנדים שקיבלה הקרן במהלך השנים מהחברה, מדובר בתשואה פנומנלית של קרוב ל-200% על ההשקעה.

פימי ניצלה בזמנו את מצוקתם הפיננסית של בני הזוג ברוניצקי, מייסדי אורמת ומנהליה עד לכניסתה. הברוניצקים לקחו בסוף שנת 2007 הלוואת ענק בהיקף של כ-600 מיליון שקל מבנק הפועלים במטרה לרכוש מניות החברה ולהגדיל את החזקותיהם בה, על מנת לחסום ניסיון השתלטות מצד חברת נורסטאר של חיים כצמן ודורי סגל (החברה האם של ענקית הנדל"ן גזית גלוב).

המהלך של הברוניצקים למניעת ההשתלטות הצליח אמנם, אולם בני הזוג נותרו עם חוב ענק לבנק שאותו היו צריכים להחזיר. כאן נכנסה פימי לתמונה, רכשה את מרבית החזקותיהם ואפשרה לברוניציקים להחזיר את החוב לבנק. ההשקעה באורמת הייתה באותה נקודת זמן השקעה הגדולה ביותר שביצעה קרן פימי מאז הגיוס הראשון שלה לפני כ-20 שנה.

מאז כניסתה לחברה, ביצעה פימי מספר מהלכים אסטרטגיים באורמת, בין השאר מיזוג של אורמת תעשיות, שנסחרה בת"א, לתוך החברה הבת אורמת טכנולוגיות (שנסחרה בוול סטריט) ורישום כפול של האחרונה; הכנסת שותף פיננסי לחלק מנכסיה בארה"ב תמורת 175 מיליון דולר; ולאחרונה מחזור חוב של כ-200 מיליון דולר בריביות נמוכות.

אורמת, אותה מנהל יצחק אנג'ל (מינוי של קרן פימי), צפויה להציג מחר את תוצאותיה לרבעון הרביעי ולשנת 2016 כולה. ברבעון השלישי של 2016 דיווחה אורמת על הכנסות שיא בהיקף 184.6 מיליון דולר, צמיחה של 13.4% לעומת הרבעון המקביל אשתקד. הרווח הנקי המיוחס לבעלי המניות (על בסיס Non-Gaap) הסתכם ב-28.1 מיליון דולר, או 56 סנט למניה, גידול של 21.7% לעומת הרבעון המקביל ב-2015. התוצאות היו גבוהות מצפי האנליסטים המסקרים את החברה, שהעריכו כי אורמת תציג הכנסות של 160 מיליון דולר ברבעון ורווח Non-Gaap של 48 סנט למניה.

בסיכום תשעת החודשים הראשונים של השנה, נרשמה עלייה של 17.1% בהכנסות החברה לרמה 496 מיליון דולר, והרווח הנקי על בסיס Gaap רשם ירידה של 32% לרמה של 65.7 מיליון דולר.

יחד עם פרסום התוצאות, הודיעה החברה כי היא מעלה את תחזית ההכנסות וה-EBITDA המתואם (רווח לפני ריבית, מסים, פחת והפחתות) לשנת 2016. הנהלת אורמת צפתה הכנסות של 637-647 מיליון דולר השנה. ה-EBITDA המתואם צפוי לעמוד על כ-321 מיליון דולר.

בסוף 2016 דיווחה אורמת על עסקה לניצול הטבות מס להן היא זכאית (מכיוון שהחברה פועלת בתחום האנרגיה הנקייה). במסגרת העסקה, הקימו שתי חברות בנות של אורמת, אורמת נבאדה (מוחזקת במלואה) ו-ORPD (מוחזקת בשיעור של 63.2%) חברה בת משותפת חדשה, שהתקשרה בהסכם שותפות מס עם משקיע פיננסי בעסקה לניצול הטבות המס הפדרליות של חמש תחנות גיאותרמיות, אשר נמצאות במזרח נבאדה.

חמש התחנות הועברו לשותפות מוגבלת חדשה בשם Opal Geo LLC, בה רכש המשקיע את הטבות המס (2.3 סנט לקילוואט-שעה) תמורת תשלום ראשון של 62.1 מיליון דולר וצפוי להעביר תשלומים נוספים של עד כ-21 מיליון דולר עד ל-2022. חלקה של אורמת בתשלום הראשון הסתכם ב-55.2 מיליון דולר.

אורמת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.