הניצחון של דונלד טראמפ הלהיב את שוקי המניות, שלא מפסיקים לעלות מאז, אך בשוק המט"ח העולמי הוא ייצר דרמה. ההבטחה של טראמפ להטלת מכסים, מיסי גבול ומגבלות שונות על מעבר אנשים וסחורות, איימו להצית מחדש מלחמת מטבעות גלובלית והובילו לתזזיתיות מוגברת בשוקי המטבע.

תוצאות הבחירות בארה"ב הובילו תחילה לראלי של המטבע האמריקאי, ששערו מול סל המטבעות העולמי זינק ב-5% בתוך חודשיים, לרמה הגבוהה ביותר מזה כמעט 15 שנה, על רקע הציפייה למדיניות פרו-עסקית של הנשיא הנבחר, שתוביל להאצה בכלכלה ולעלייה מהירה יותר בריבית.

אך אז, רגע לפני טקס ההשבעה שלו, הביע טראמפ חשש שהדולר "חזק מדי" - מה שהוביל לכך שהמטבע מחק כמעט את כל העלייה בתוך כשבועיים. ירידה של כ-4% בכל מטבע בתקופה קצרה כזו, נחשבת למשמעותית, במיוחד כאשר מדובר במטבע המוביל בעולם. בחודש האחרון שב הדולר להתחזק על רקע נתוני מאקרו טובים והציפייה לעליית הריבית הדולרית כבר החודש, אך הוא עדיין נמוך מהשיא שאליו הגיע בתחילת ינואר.

הרובל והשקל מככבים

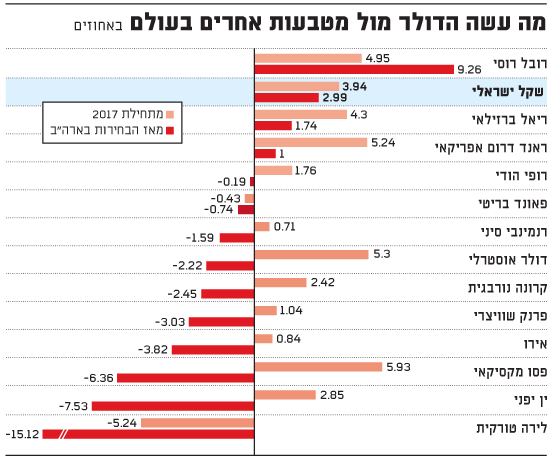

במגרש המטבעות העולמי, התנודתיות הזו הרעידה לא מעט כלכלות. מי שספג את הפגיעה הקשה ביותר היו הלירה הטורקית, שמאז הבחירות בארה"ב נחלשה מול הדולר ב-15% (5% מזה מאז תחילת 2017); והין היפני, שירד ב-7.5% מאז תחילת נובמבר (מתחילת השנה הוא דווקא התחזק ב-2.8% מול הדולר). האירו נחלש מאז הבחירות בארה"ב בכמעט 4%, אך מתחילת השנה דווקא עלה ב-0.8%. הפסו המקסיקאי נחלש מול הדולר ב-6.5% מאז הבחירות - וזה עוד אחרי שהוא כבר התחזק ב-6% מתחילת 2017. מנגד, שני הגיבורים הגדולים מול הדולר, היו הרובל הרוסי, שקפץ ביותר מ-9% (5% מהם מאז תחילת 2017); והשקל הישראלי, שקפץ מול הדולר ב-3% מאז הבחירות בארה"ב (4% מתחילת השנה).

התוצאה היא שמי שבחר במהלך התקופה הזו לגדר את החשיפה המטבעית שלו, הרוויח. כך למשל, משקיע אמריקאי שהשקיע במדד יורוסטוקס 50 האירופי, הרוויח השנה כ-3.4%, אך אם הוא היה מנטרל את החשיפה המטבעית, הוא היה מרוויח כ-4.5%. אמריקאי שרכש קרן סל על יפן בנטרול החשיפה לין (DXJ), הרוויח השנה מעל 4%, לעומת מי שרכש את מדד הניקיי ללא נטרול המטבע והרוויח עליו פחות מ-1.5%.

בטווחי זמן קצרים יותר, הפערים היו בלא מעט מקרים דרמטיים עוד יותר. כך למשל, אפשר ללמוד מהמקרה של מי שרצה לגוון את החשיפה שלו לשווקים מפותחים מחוץ לארה"ב בקרן הסל המגדרת חשיפה מטבעית HEFA, שעלתה בחודש האחרון ב-3.7%, לעומת תשואה של 1.5% לאותו מדד של MSCI ללא נטרול המטבע.

עד כמה צריך להיות אכפת למשקיע ישראלי מהתנודתיות בשער הדולר בעולם? לישראלים חשובות יותר התזוזות של השקל מול המטבעות בעולם, אבל עוד רגע נבין למה גם התנודתיות של הדולר היא פקטור חשוב, לפחות בחלק מהמטבעות.

חוסנו המשמעותי של השקל מול הדולר ומול סל המטבעות בשנים האחרונות, הקנו יתרון משמעותי למשקיע אשר גידר את החשיפה המטבעית שלו לאורך זמן. מאז הבחירות בארה"ב התחזק השקל מול כל המטבעות המובילים בעולם, למעט הרובל הרוסי שעלה ב-6%. גם מתחילת השנה הוא התחזק מול כל המטבעות המובילים.

המשמעות של התנודות האלה לתיק ההשקעות של המשקיע הישראלי היא רבה, מאחר שברור שבמצב כזה לא מספיק לזהות את השוק או הסקטור המעניין. גם אם הצלחנו, למשל, לזהות מבעוד מועד את הסקטור הטוב ביותר בארה"ב מתחילת השנה - מגזר הטכנולוגיה, שהניב 10.5% מתחילת 2017 - אך לא גידרנו את החשיפה המטבעית, הרווח שלנו היה נמוך ב-60% והסתכם ב-6% בלבד. אם בחרנו למשל בשוק הבריטי ונחשפנו למדד 100 FTSE, של 100 החברות הגדולות ביותר בבורסה של לונדון, היינו יכולים להרוויח מעל 3% מתחילת 2017. אך אם לא נטרלנו את החשיפה לליש"ט, הפסדנו בהשקעה 1.3%. בדומה לכך, משקיע בדאקס שהיה חשוף לאירו הרוויח 4.7%, כאשר אם היה מגדר התשואה שלו הייתה כ-6.7%.

כמה עולה לגדר?

מאחר שאין באפשרותנו לדעת מתי ואיך תשתנה המגמה, נראה כי הגידור אמור להיות תמיד המכשיר המועדף להשקעה מחוץ לישראל. אבל האם צריך לגדר כל חשיפה מטבעית?

לרוב כן, אך לא תמיד. מול המטבעות המרכזיים, התשובה בדרך כלל תהיה חיובית, אם כי צריך להביא בחשבון גם את עלויות הגידור. מול האירו והליש"ט, עלות הגידור היא אפסית בשל העובדה שהריביות על המטבעות האלה דומות לריביות על השקל וגם אין שום צפי לעליית ריבית שם. מול הדולר עלויות הגידור גבוהות יותר (כ-1% לשנה באופן גס) והן צפויות לעלות עוד ברגע שהריבית בארה"ב תעלה בשבוע הבא, אולם כפי שראינו, המטבע יכול לפגוע בתשואה הרבה יותר מעלות הגידור.

מנגד, כשמדובר במטבעות בשווקים מתעוררים, כמו ריאל ברזילאי, התשובה היא לא טריוויאלית. בשווקים מתעוררים רבים הריביות הגבוהות ופוטנציאל התחזקות המטבע בשל כניסת משקיעים זרים, הם מהגורמים המרכזיים להשקעה. כך שדווקא בהם, למרות הסיכון הגדול יותר, ראוי לשקול את העניין. הריבית בברזיל היא 12.25% ועל רקע השיפור במצב הכלכלה, אין פלא שהיא מושכת משקיעים זרים, מה שמוביל גם להתחזקות המטבע.

לאור חוסר הבהירות באשר לתנועת המטבעות מצד אחד והרצון של מדינות להחליש המטבעות שלהן מצד שני, אפשר להניח שנמשיך לראות תנודות בשערי המטבעות בעולם כולו. בעיה זו משפיעה גם עלינו בישראל כאשר השקל ממשיך להיות אחד מהמטבעות החזקים בעולם. במציאות כזו, יש היגיון רב בנטרול החשיפה המטבעית כדי לא להיות מושפע משערי החליפין ובמידה רבה גם כדי להקטין את תנודתיות תיק ההשקעות.

*** הכותב הוא מנהל מחקר יועצים בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

מה עשה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.