חברת הנדל"ן מויניאן לימיטד, שבבעלות ג'ו מויניאן, ממשיכה להעמיק את פעילותה המימונית באמצעות כספי האג"ח שגייסה בתל אביב. החברה דיווחה אמש על הסכם, המשלב השקעה של 20 מיליון דולר והעמדת הלוואה של 160 מיליון דולר בפרויקט להקמת בניין בן 467 דירות להשכרה, חניה ומתקנים קהילתיים, על קרקע שבבעלות שני יזמים בברוקלין, ניו יורק.

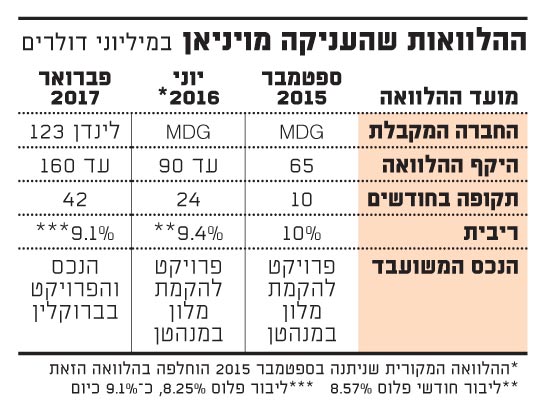

ההשקעה תיעשה מעת לעת כנגד 49.99% מחברת הנכס המקימה את הפרויקט (לינדן 123). במקביל, תעמיד כאמור מויניאן לחברת הנכס הלוואת נון-ריקורס, שתהיה "הלוואת בלון" בריבית של ליבור פלוס 8.25% (כיום כ-9.1%) לתקופה של 42 חודשים.

במויניאן מעריכים כי הקמת הפרויקט תימשך כשלוש שנים. ההלוואה מובטחת בשעבוד ראשון בדרגה על הנכס בברוקלין, כולל זכויות הבנייה והפיתוח. נוסף על כך תקבל מויניאן המחאה של דמי השכירות הקיימים והעתידיים מהפרויקט, ואת הבטוחות בגינם.

מויניאן לימיטד גייסה במאי 2015 סכום עתק של 1.4 מיליארד שקל בהנפקת אג"ח בבורסה בת"א, הנושאות ריבית של 4.2% בלבד. כבר בספטמבר אותה שנה העניקה הלוואה לחברת נדל"ן אחרת שגייסה אג"ח בת"א, MDG שבבעלות דיוויד מרקס, בהיקף של 65 מיליון דולר, שיועדה לרכישת קרקע המיועדת להקמת מלון ברחוב 34 בשדרה ה-10 במנהטן, ניו יורק. ההלוואה ניתנה לתקופה של 10 חודשים, בריבית שנתית של 10%.

ביוני אשתקד הודיעה MDG כי קיבלה מתאגיד פיננסי מכתב התחייבות להעמדת מימון למשך שנתיים של עד 90 מיליון דולר לצורך בניית המלון, ושהלוואה זו תחליף את ההלוואה שקיבלה ממויניאן. בתגובה החליטה מויניאן לממש את זכות הסירוב שהייתה בידה ולהיכנס בנעלי התאגיד הפיננסי כמי שתעניק את ההלוואה למימון המלון. ההלוואה הועמדה בריבית שנתית משתנה של WSJ פלוס 5.5% או ליבור חודשי פלוס 8.57% (הגבוה מביניהם), ובכל מקרה לא פחות מ-9% (לעומת 10% בהלוואה הקודמת).

המשקיעים בבורסה, אגב, מרוצים מההתנהלות של מויניאן, מה שמתבטא במסחר באיגרות החוב שלה, שרשמו מאז ההנפקה עלייה של 10%, והתשואה עליהן ירדה לכ-3.45%.

"לפעילות המימון מאפיינים שמרניים"

יניב סיילן, אנליסט הנדל"ן של בית ההשקעות אי.בי.אי, ציין היום בתגובה לדיווח של מויניאן מאתמול, כי הפרויקט בברוקלין נמצא בשלבי יסודות ומתקדם בבנייה, כך שעבור מויניאן יש שני תרחישים: אם התוכנית המקורית תצא לפועל ללא תקלות, מויניאן תקבל דריסת רגל בברוקלין עם החזקה של 50% מבניין מגורים המכיל 467 יח"ד, וכן תוכל ליהנות מתזרים של לפחות 20 מיליון דולר במשך תקופת הבנייה בגין ההלוואה שהעניקה.

התרחיש השני, לדבריו, הוא שאם החברה שמקימה את הפרויקט לא תצליח לפרוע את ההלוואה, מויניאן מקבלת לידה 100% מפרויקט בשלבי בנייה מתקדמים, עם עלות מוערכת נמוכה יחסית של 500-550 דולר לרגל רבועה, בניין שנהנה מהטבות מס, ומשלימה את הבנייה לבד.

מויניאן עשויה, בתרחיש נוסף, למכור במהלך הבנייה את ההלוואה לצד ג', שכן הסכם ההלוואה מכיל בתוכו הן גמישות פיננסית למויניאן והן ערבויות ובטוחות מאוד חזקות כגון שעבוד ראשון על הנכס וכל הזכויות שלו, דמי השכירות הנוכחיים והעתידיים ואפשרות למכור את ההלוואה. עוד מציין סיילן, כי "אף שלא מדובר באזור הנחשק והתוסס של ברוקלין, האזור נהנה מתנופת בנייה, שכן עלות הבנייה הנה נמוכה מרובעים אחרים בברוקלין, וגם נהנה מהטבות מס".

ביחד עם ההלוואה שניתנה ל-MDG, מדובר היה כבר על סכום המהווה כ-70% מכספי האג"ח שגייסה מויניאן בישראל אשר יושקעו במימון של שני פרויקטים יזמיים בניו יורק, ובאי.בי.אי מעריכים כי "המגמה צפויה להימשך". חשוב לזכור, אומר סיילן, שמדובר בהלוואות נזילות שניתן למכור, המייצרות תזרים גבוה מכל נכס מניב שמויניאן יכולה לקנות כיום.

"להערכתנו", הוא מסכם, "תחום פעילות המימון של מויניאן, אשר מבוצע גם על-ידי חברות הריט הגדולות ביותר בארה"ב, הוא נכון, ויש בו דווקא מאפיינים שמרניים ביחס לרכישת נכס מניב בכל מחיר. זה נכון שהמשקיעים הישראלים לא הלוו כספים לחברה על מנת שזאת תלווה אותם לצד ג' בריביות גבוהות יותר, אך אי אפשר לאכול את העוגה ולהשאיר אותה שלמה, ולצפות כי החברה לא תעשה שימוש בכספי ההנפקה, או תרכוש נכס בתשואה נמוכה".

ההלוואות שהעניקה מויניאן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.