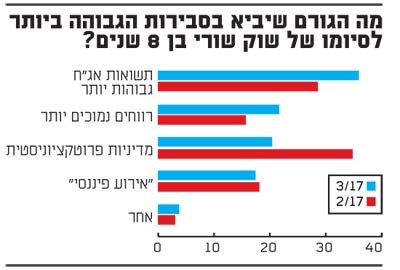

כאשר שוק המניות השורי בן 8 השנים (שהתחיל במארס 2009) יסתיים, הסיבה הסבירה ביותר לכך תהיה ריביות גבוהות יותר, כך עולה מסקר של מנהלי כספים ברחבי העולם. הם לא מתכוונים לריבית המוניטרית לטווח קצר של הפדרל ריזרב, אלא לתשואות של אג"ח האוצר האמריקאי לטווח ארוך.

סקר מנהלי הכספים העולמי של בנק אוף אמריקה מריל לינץ' לחודש מארס, שפורסם שלשום, הראה ש-36% מהנסקרים הללו מעריכים שתשואות אג"ח גבוהות יותר יהיו הסיבה הסבירה ביותר לסיום שוק המניות השורי.

בסקר של פברואר, לעומת זאת, העריכו רוב מנהלי הכספים ש"מדיניות מגננה כלכלית" של ממשל טראמפ, ושל ממשלות נוספות בתגובה, תהיה הסיבה העיקרית לשחיטת השור המנייתי בעתיד. בסקר של מארס שיעור מנהלי הכספים שחשב כך ירד ל-21%.

הפדרל ריזרב העלה את ריבית ההלוואות ל-24 שעות שלו בשבוע שעבר בפעם השלישית בשנה ורבע האחרונות, והוא צופה עוד שתי העלאות השנה, אבל כל זה היה צפוי מאוד, ומנהלי הכספים לא צופים מפולת מיידית בשוק המניות. להיפך, סנטימנט המשקיעים נשאר ב"דפוס שורי של החזקת מניות", כתב מייקל הרטנט, אסטרטג ההשקעות הראשי של מריל לינץ'.

מדד נאסד"ק המשולב רשם ביום שלישי שיא של כל הזמנים, לפני שפנה דרומה במסחר המוקדם וסיים את היום בירידה של 1.45%. גם מדדי 500 S&P ודאו ג'ונס איבדו גובה (ירדו ב-1.02% וב-0.97% בהתאמה), אבל נשארו ברמה קרובה לשיאים שלהם.

רמות המזומנים שבידי חברות ניהול הנכסים ירדו במארס ל-4.8% לעומת 4.9% בפברואר, אך נשארו מעל הממוצע של עשר השנים האחרונות, שהוא 4.5%. פירוש הדבר הוא שהן יכולות לממן עליות בשוק המניות במחצית הראשונה של 2017. מצד שני, כתב הרטנט, ההקצאות של הנכסים ורווחי החברות ברבעון הראשון מצביעים כנראה על "סיכון של הפוגה בגאות במארס/אפריל".

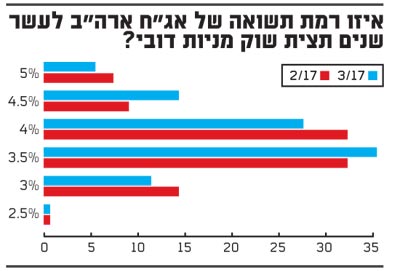

במקביל, תשואות האג"ח נשארו נמוכות מכדי לפגוע בשוק המניות נכון לעכשיו, לפי מנהלי הכספים שהשתתפו בסקר. מעט מאוד נסקרים העריכו שתשואה של 2.5% לאג"ח האוצר האמריקאי לעשר שנים תהיה פטאלית לשוק המניות. אבל 67% ממנהלי הכספים מעריכים שתשואה של 3.5% עד 4% תכניס את המניות לאזור הסכנה (ראו גרף).

תשואת אג"ח האוצר הזו (עשר שנים) עלתה על 2.6% לזמן קצר בשבוע שעבר, אבל צנחה אחרי שהפדרל ריזרב העלה כצפוי את הריבית המוניטרית שלו, אך צפה לא יותר משלוש העלאות נוספות השנה. ביום שלישי השבוע נסחרה האג"ח בתשואה ברמה של 2.45%.

הסקר נערך בתאריכים 10-16 במארס, והקיף 200 מנהלי כספים, עם נכסים בניהול בסך כולל של 592 מיליארד דולר, לפי בנק אוף אמריקה.

הנה עוד ממצאים מעניינים מהסקר: בתשובה לשאלה איזה אפיק השקעה הוא הצפוף ביותר כעת, 39% מהנסקרים הצביעו על הימורים על עליית הדולר. זו הייתה אמנם ירידה מהסקר של פברואר, אך רמה גבוהה בהרבה מהימורי הלונג על מניות הבנקים - שהיו התשובה השנייה בסקר, עם 16%, ומההימורים על ירידת אג"ח האוצר האמריקאי, עם 15%.

32% ממנהלי הכספים העריכו שהדולר נסחר כעת בתמחור-יתר, שיא במספר הנסקרים שחושבו כך מאז יוני 2006.

נקמת הדובים

כמה מנהלי כספים דוביים בוול סטריט מגלים עניין רב במדד פופולרי בשוק האופציות, שהכינוי שלו הוא "מדד הברבור השחור" (אירוע שקשה לחזות), שרושם כעת רמות שיא.

מדובר על מדד CBOE Skew (סימול SKEW) או בפשטות Skew, שמודד את העלות היחסית של קניית אופציות put מחוץ לכסף על מדד 500 S&P. המדד הזה, ומיד נסביר אותו ביתר פירוט, סיים את המסחר ביום שישי האחרון ברמת שיא של 153.34 נקודות, ושמר על רמה זו ביום שני השבוע.

אופציות put מעניקות את הזכות (אבל לא בהכרח את החובה) למכור נכס בסיס במחיר ובזמן ספציפיים. אופציית call מעניקה את הזכות ההפוכה, לקנות נכס בסיס במחיר וזמן ספציפיים.

מדד Skew מציע באופן בסיסי מדידה של הביקוש היחסי של משקיעים לקניית ביטוח - גידור לחשיפה שלהם למניות - מפני מפנה לרעה בשוק המניות הכללי. במילים אחרות: Skew עוקב אחרי הימורים דוביים על S&P בהשוואה להימורים שוריים באותם פרקי זמן. לפי כמה פרשנויות, המשקיעים מהמרים כעת באגרסיביות על כך שהסיכונים בשוק המניות עולים.

המניות דוהרות, כידוע, מאז ניצחונו של דונלד טראמפ בבחירות לנשיאות ב-8 בנובמבר, שהמריץ את "היצרים החייתיים" בשוק, לדעת כמה פעילים. מאז הבחירות, מדד 500 S&P עלה ביותר מ-11% ומדד דאו ג'ונס עלה ב-14%. נאסד"ק המשולב לא פיגר אחריו בהרבה, ועלה ב-13.6% מאז הבחירות.

אבל בימי המסחר האחרונים (עד שלשום), עליית מדד Skew באה במקביל לירידה במדד S&P ובשוק הרחב.

Skew מטפס בצורה מקוטעת מסוף ינואר, ועד כה הוא עלה מתחילת השנה ב-21%, לפי נתוני חברת FactSet.

"אני חושב שהעלייה של מדד Skew משקפת את הביקוש לגידור של החשיפה לשוק המניות הרחב אחרי שהוא רשם שיאים בקצב שיא", אמר מארק לונגו, מנכ"ל חברת המחקר OptionsInsider.com משיקגו. "אנחנו רואים שהמשקיעים מעוניינים יותר בהגנה מפני ירידה בשוק".

העלייה במדד Skew באה גם כאשר "מדד הפחד" בשוק, VIX (מדד התנודתיות במניות של CBOE) נסחר מתחת לממוצע ההיסטורי שלו (כ-20 נקודות) לאורך פרק זמן ממושך, מה שאומר שהשוק אינו ערוך אולי לתנודה פתאומית גדולה בשוק.

ראסל רודס, מנהל "מכון האופציות", יחידת המחקר של בורסת האופציות בלשכת המסחר בשיקגו, CBOE, אמר שמדד Skew גבוה יותר אינו אומר בהכרח שאופציות מכירה מחוץ לכסף הן יקרות יחסית בגלל ביקוש מוגבר. לדבריו, חשוב לשקול את ההקשר הרחב. "בסביבה של תנודתיות נמוכה אנחנו יכולים להתלהב משיא של כל הזמנים, אבל לשמור את הנתון הזה במסגרת ההקשר שלו", אמר רודס. הוא הוסיף שהרמה הנמוכה של מדד VIX מאותתת אולי על עלייה בתנודתיות בשוק.

ג'ייסון גופפרט, נשיא חברת מחקרי ההשקעות Sundial Capital ממינאפוליס, עוקב אחרי היחסים בין מדדי Skew ו-VIX. הוא אמר שכאשר מדד Skew עולה כה הרבה ביחס ל-VIX, יש נטייה לירידה בשוק ב-30 עד 60 הימים הבאים.

"במבט היסטורי, כשאנחנו רואים יחס קיצוני בין Skew ו-VIX, מדד S&P נע בכיוון הפוך בחודש-חודשיים הבאים", אמר גופפרט.

כמובן שיש עוד הסברים לעלייה האחרונה במדד Skew. ההסבר הפשוט ביותר אולי הוא שמחיר הביטוח מפני ירידה במניות הפך זול עד כדי כך, שהוא הצית בהלת קנייה שהעלתה את המחירים.

הסבר נוסף הוא אולי החשש של המשקיעים מפני הבחירות שהיו השבוע בהולנד, שהיו עלולות לאשר את מגמת העלייה בפופוליזם באירופה, ולפגוע בגוש האירו ובמטבע שלו.

איזו רמת תשואה של אגח ארהב

איזו רמת תשואה של אגח ארהב

*** כל הזכויות שמורות ל- MarketWatch.com 2017

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.