שוק גיוסי האג"ח הקונצרניות אמנם התעורר לחיים בימים האחרונים, עם ביצוע של כמה מגה-הנפקות, אולם בסך הכול היה חודש מארס רגוע יחסית בשוק, בין היתר על רקע תקופת פרסום הדוחות הכספיים לשנת 2016, שהעסיקה את החברות הציבוריות.

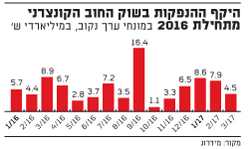

בסך הכול הסתכמו הנפקות האג"ח וניירות הערך המסחריים בכ-4.5 מיליארד שקל בחודש שעבר, ירידה של 49% לעומת מארס אשתקד. כך עולה מסיכום שערכו כלכלני חברת מידרוג. בסך הכול בוצעו בחודש מארס 14 הנפקות חוב (לרבות הנפקות "פרטיות"), בהשוואה ל-32 הנפקות בחודש פברואר השנה.

עם זאת, מתחילת השנה, ניכר גידול נאה בהיקף החוב שגויס, שעמד על כ-21 מיליארד שקל, עלייה של כ-10% לעומת הרבעון הראשון של 2016. בסה"כ גייסו בשוק החוב המקומי מתחילת השנה 67 מנפיקים (מתוכם 43 חברות נדל"ן), שביצעו 88 הנפקות (לרבות הנפקות פרטיות).

רמת הפעילות הגבוהה בסיכום הרבעון בולטת במיוחד נוכח העובדה שהמגזר הפיננסי - הבנקים - כמעט לא היה פעיל בשוק גיוסי החוב במהלכו. בסיכום הרבעון גייס המגזר הפיננסי כ-2 מיליארד שקל, 11% בלבד מסך החוב שגויס במהלך התקופה. לשם השוואה, ב-2016 גייס המגזר הפיננסי 11.7 מיליארד שקל, 61% מסך החוב שגויס במהלך התקופה, וב-2015 הוא גייס 8.2 מיליארד שקל - 46% מסך החוב שגויס. במידרוג מעריכים כי הירידה בהיקף הגיוסים של המגזר הפיננסי נובעת מפערי עיתוי, בין היתר בשל ביצועים חלשים במשכנתאות. בימים אלה, אגב, מגייס בנק מזרחי טפחות כ=2.7 מיליארד שקל, באמצעות הרחבה של שתי סדרות אג"ח קיימות.

חברות הנדל"ן הזרות חזרו בגדול

במידרוג מציינים כי הירידה בהיקף הגיוסים של המגזר הפיננסי במהלך הרבעון הראשון "קוזזה" בגידול משמעותי בהיקף הגיוסים של מגזר הנדל"ן - הן של חברות הנדל"ן המקומיות והן של חברות הנדל"ן הזרות, שבבעלות יזמים אמריקאים. היקף הגיוסים הגבוה של מגזר הנדל"ן מהווה ראיה נוספת לסביבת הגיוס הנוחה בשוק המקומי, בעיקר עבור חברות בדירוג אשראי גבוה, שמצליחות למחזר חוב, להאריך מח"מ ולהקטין הוצאות מימון - בשל ביקושים גבוהים של המשקיעים המוסדיים וסביבת הריבית הנמוכה.

מתחילת השנה גייסו חברות הנדל"ן בשוק החוב הקונצרני המקומי כ-12.4 מיליארד שקל (כ-59% מסך החוב שהונפק), קפיצה של יותר מפי שלושה לעומת התקופה המקבילה ב-2016. המנפיקים הגדולים בענף הנדל"ן היו קבוצת עזריאלי (1.4 מיליארד שקל), מליסרון (1.4 מיליארד שקל), איירפורט סיטי (1.1 מיליארד שקל), וורטון פרופרטיז (900 מיליון שקל), אול-יר (691 מיליון שקל) וישרס (640 מיליון שקל).

כאמור, חלק משמעותי מהיקף הפעילות הגבוה של סקטור הנדל"ן בשוק החוב נבע מהנפקות של חברות נדל"ן זרות ששבו להנפיק בת"א השנה, לאחר תקופת קיפאון שהחלה בעקבות קריסתה של אורבנקורפ הקנדית. מתחילת השנה ביצעו חברות נדל"ן זרות 12 הנפקות (לרבות הרחבת סדרה) בסכום כולל של כ-3.2 מיליארד שקל (כ-31% מסך החוב שגויס על-ידי מגזר הנדל"ן).

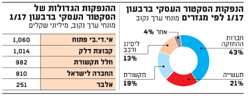

הסקטור העסקי גייס ברבעון הראשון כ-5.2 מיליארד שקל (כ-24% מסך החוב שגיוס מתחילת השנה), קפיצה של 188% לעומת התקופה המקבילה ב-2016. המנפיקים הבולטים בסקטור העסקי היו חברות ההחזקה - קבוצת דלק (מיליארד שקל) ואי.די.בי פתוח (1.1 מיליארד שקל), החברה לישראל (810 מיליון שקל) וכן חברת חלל תקשורת (981 מיליון שקל).

לגבי איכות האשראי מציינים כלכלני מידרוג, כי החוב שגויס במהלך הרבעון היה באיכות נמוכה יחסית, בשל היעדר גיוסים של המגזר הפיננסי, המאופיין על פי רוב באיכות אשראי גבוהה. כמו כן, ישנה עלייה בשיעור ההנפקות הלא מדורגות, בעיקר בשל ההנפקות הלא מדורגות של אי.די.בי פתוח וחלל, אשר הגדילו בצורה ניכרת את חלקו של האשראי הלא מדורג. כמו כן, הביקושים הגבוהים של המשקיעים המוסדיים מובילים בין השאר לגיוסים של חברות לא מדורגות (בדגש על חברות נדל"ן), אם כי על פי רוב מדובר בגיוסים בהיקף נמוך.

היקף ההנפקות בשוק החוב הקונצרני מתחילת 2016 במונחי ערך נקוב, במיליארדי ש'

הנפקות הסקטור העסקי ברבעון 1/17 לפי מגזרים מונחי ערך נקוב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.