שנת 2016 הייתה בסה"כ שנה טובה לבנקים. למרות הריבית הנמוכה, והעלייה ברגולציה, סיימו חמשת הבנקים הגדולים את שנת 2016 עם רווח של 8.11 מיליארד שקל, ירידה קלה של פחות מ-2% לעומת רווחי 2015. הרווח הושפע השנה לטובה ממכירת מניות ויזה אירופה, שהניבה לבנקים הכנסות של מעל מיליארד שקל, ומנגד הפרשות בגין תוכניות התייעלות וחקירת הרשויות בארה"ב השפיעו לרעה על תוצאות חלק מהבנקים.

אלא שלמרות התוצאות הסטנדרטיות והטובות, מתחת לפני השטח מתחילים לצוץ ממצאים מטרידים, ובראשם העלייה בהפרשות להפסדי האשראי, שנרשמה בעיקר ברבעון האחרון של השנה ובעיקר בתחום האשראי למשקי-הבית.

"יש עלייה בהוצאות להפסדי אשראי במגזר הקמעונאי, וזה צריך להדליק נורה", אומר בשיחה עם "גלובס" מנכ"ל בנק הפועלים אריק פינטו. פינטו בדומה למנהלי בנקים נוספים שדיברו על הנושא בשבועיים האחרונים, מסכים שהסיבה לכך היא שינויים בחקיקה בתחום פשיטות הרגל, המקלים על הלווים. "שינויים בחקיקה הופכים את הליך פשיטת הרגל לנגיש יותר, ומביאים לפגיעה במוסר התשלומים, והגדלת הסיכון של הבנקים. הדבר עלול להביא להדרת אוכלוסיות מקבלת אשראי וגם לעלייה במחיר", אומר פינטו.

גם מנכ"לית לאומי, רקפת רוסק-עמינח, מעידה על התופעה: "בדומה לשאר המערכת, גם בלאומי מזהים עלייה בסיכון באשראי למשקי-בית. מבחינתנו היעד בצמיחת האשראי הוא צמיחה מתונה בדומה לצמיחת המשק", היא אומרת ל"גלובס".

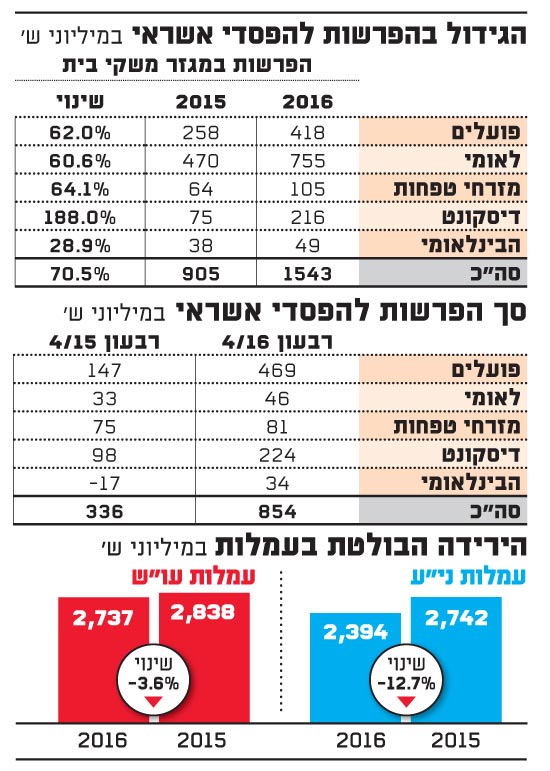

ומה אומרים המספרים? הפרשות הבנקים במגזר משקי-הבית הסתכמו ב-1.54 מיליארד שקל ב-2016, זינוק של מעל ל-70% לעומת ההפרשות בשנת 2015. יחד עם זאת, חשוב להדגיש כי הגידול אינו נובע רק מקשיים בגבייה אלא גם מסיבות חשבונאיות וגם בשל הגידול החד בפעילות הזו ברוב הבנקים.

ועדיין, נתון זה מטריד למדי, במיוחד לאור העובדה שבימים אלה נכנס לתוקפו חוק שטרום, שמטרתו להגדיל את התחרות באשראי למשקי-בית, ולהביא לכניסה של שחקנים נוספים לתחום. השאלה היא האם שילוב של הגברת ההיצע, עם כללים הולכים ומקלים ללווים הנקלעים לקשיים, וההופכים את הליך פשיטת הרגל ל"משתלם יותר", לא עלולים להביא למשבר הבא למשק.

נראה כי בחלק מהבנקים מודעים לסוגיה. מזרחי טפחות הודיע שיתמקד בשנים הקרובות בגידול באשראי העסקי, ופחות בקמעונאי. בבנק הפועלים האשראי במגזר הקמעונאי צמח בכ-2% באשתקד, ובלאומי ב-1.5% (לא כולל משכנתאות) בלבד. "השינויים בתחום הגבייה גורמים לנו לעשות חיתום מדוקדק יותר, וכך למשל החלטנו לרדת בפעילות האשראי לרכישת רכב, כי התמחור בתחום זה לא משקף את הסיכון", אומר פינטו.

התשואה על ההון: חגיגה דו-ספרתית במזרחי-טפחות

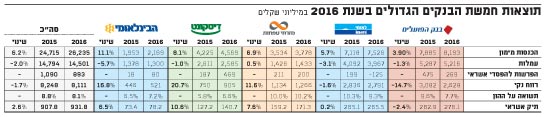

8.1%: זו התשואה על ההון הממוצעת של חמשת הבנקים הגדולים לשנת 2016. מדובר בתשואה נמוכה יותר לעומת 2015, אז עמד הנתון על 8.8%. השנה רק בנק אחד הציג תשואה על ההון דו-ספרתית - מזרחי טפחות עם 10.3%. במקום השני נמצא בנק לאומי עם 9.3%, ואחריו פועלים, שרשם רבעון חלש במיוחד בסוף השנה, שהפחית את התשואה על ההון השנתית שלו ל-7.7% בלבד. את התשואה הנמוכה ביותר ממשיך להציג דיסקונט עם 6.6%, וזאת על אף השינויים הרבים שעשה הבנק בשנים האחרונים, בהם גידול חד בתיק האשראי ותוכניות התייעלות אגרסיביות. בדיסקונט מאמינים שבעתיד ישפרו גם את פרמטר הרווחיות, ושעד שנת 2022 אף יגיעו לתשואה דו-ספרתית על ההון.

חשוב לציין שברמת הריבית הנוכחית, התשואה שמציגים הבנקים בהחלט סבירה. עם התחלת העלאת ריבית בנק ישראל בשנים הקרובות, יוכלו הבנקים להגדיל המרווח הפיננסי, ואולי אף לשוב לרמה הקרובה לתשואה דו-ספרתית על ההון.

מה שעוד יסייע לבנקים לשפר את הרווחיות הוא קיטון בהוצאות. הבנקים המשיכו אשתקד בתהליך ההתייעלות, והודיעו על תוכניות פרישה מרצון בעלות של מעל 3 מיליארד שקל (בגינה קיבלו הקלה חשבונאית מבנק ישראל). בינתיים, על אף הוצאות מימון, אותן תוכניות התייעלות, והמשך מנגנון הטייס האוטומטי, הצליחו הוצאות השכר אף לרשום ירידה קלה של 100 מיליון שקל, ולעמוד ב-2016 על 17.3 מיליארד שקל.

תיק האשראי: פועלים ולאומי יורדים, דיסקונט בצמיחה

932 מיליארד שקל: זה תיק האשראי של חמשת הבנקים, שצמח אשתקד בשיעור של קרוב ל-3%. אולם המגמה בין הבנקים לא הייתה אחידה בלשון המעטה. בשני הבנקים הגדולים, היו עסוקות ההנהלות בהגעה ליעדי הלימות ההון (היחס בין ההון העצמי לנכסי הסיכון ובראשם תיק האשראי). היעדים של הבנקים הגדולים נוקשים יותר מיתר הבנקים, ובכדי לעמוד ביעדים שנקבעו לסוף 2016, הם נאלצו לנהל היטב את תיק האשראי שלהם, ואף לקטון בפעילות האשראי לעסקים גדולים. לאומי ירד ב-3.5 מיליארד שקל באשראי העסקי והאשראי לנדל"ן לרמה של 51.5 מיליארד שקל, ואילו בפועלים הירידה הייתה חדה עוד יותר, ב-11 מיליארד שקל, ל-79.2 מיליארד שקל.

מי שנהנה מכך שהבנקים הגדולים ירדו בפעילות אלו הם הבנקים הבינוניים, שרשמו השנה גידול נאה בפעילות האשראי שלהם. תיק האשראי של מזרחי טפחות, דיסקונט והבינלאומי צמח אשתקד בכ-8% בממוצע, כשבחלק מהמגזרים הציגו הבנקים גידול דו-ספרתי. דיסקונט הציג את הצמיחה החדה ביותר באשראי, כאשר התיק כולו שלו גדל בקרוב ל-11%.

אלא שספק אם הבנקים הבינוניים יצליחו לשחזר את הצמיחה הנאה במגזרים השונים. כעת כאשר פועלים ולאומי הגיעו ליעדי ההון שלהם, הם יכולים וגם מתכוונים לחזור ולצמוח בפעילות האשראי בשלל המגזרים. "אין עלינו יותר מגבלות הון, והשנה נוכל לחזור ולצמוח גם בפעילות האשראי העסקי. החזרה לוקחת זמן, והיא תהיה הדרגתית", אומר פינטו. כך שהתחרות בתחום האשראי, ובמיוחד באשראי העסקי, צפויה לעלות במהלך 2017.

הכנסות מעמלות: הרגולציה לוחצת, והשחיקה נמשכת

14.5 מיליארד שקל: אלו הכנסות הבנקים מעמלות, ירידה של 2% לעומת 2015. בבנקים נמשכת השחיקה מההכנסות מעמלות, הנובעת משני גורמים מרכזיים - הראשון הוא העלייה ברגולציה, שפוגעת בעיקר בהכנסות עמלות העו"ש. ההכנסות מעמלות העו"ש נמצאות במגמת ירידה בשנים האחרונות, והשנה הן ירדו בעוד קרוב ל-4% ל-2.74 מיליארד שקל. ירידה זו בלטה בעיקר בלאומי ובדיסקונט שהכנסותיהם מפעילות זו נשחקו בכ-6%.

תחום נוסף בו נרשמה ירידה חדה עוד יותר הוא ההכנסות מפעילות שוק ההון. הירידה במחזורי המסחר בבורסה כמו גם העלייה בתחרות בתחום, הביאה לכך שהכנסות הבנקים מפעילות זו נשחקו בקרוב ל-13% לרמה של 2.4 מיליארד שקל. הירידה בהכנסות מעמלות אלה בלטה במיוחד בבנק הפועלים, שם צנחו ההכנסות בכ-19% ל-837 מיליון שקל.

השחיקה בעמלות צפויה להימשך, בין היתר על רקע דרישת בנק ישראל מהבנקים לפרסם תעריפון עמלות חדש לפעולות המתבצעות בערוצים הדיגיטליים, שאמור להיות זול משמעותית מהתעריפון הרגיל.

חגיגת הדיבידנדים: "רק" 13% מהרווחים חולקו

1.065 מיליארד שקל - זה היקף הדיבידנד שחילקו הבנקים בשנת 2016. מדובר בשיעור של 13% בלבד מרווחי הבנקים באותה שנה. השנה צפוי שיעור הדיבידנד בבנקים לגדול דרמטית. ראשית, נזכיר כי אשתקד רק לשלושה בנקים ניתן אישור לחלק: פועלים, מזרחי טפחות והבינלאומי. השבוע נודע כי גם בנק לאומי וגם דיסקונט יחזרו לחלק דיבידנד, אחרי 6 שנים בהם לא חילקו דיבידנד. בנק לאומי הודיע היום כי יחלק החל מהשנה דיבידנד של 20%, ואילו בדיסקונט עדיין לא הודיעו מה תהיה המדיניות, אלא רק שקיבלו לכך אישור מבנק ישראל. בנוסף מזרחי טפחות, שבשליטת קבוצת עופר וורטהיים קיבל אישור להגדיל את שיעור הדיבידנד ל-30%. בנק הפועלים, שבשליטת שרי אריסון מחזיק באישור דומה, ומתכוון לפעול לקבלת אישור לחלוקה של 50% מהרווח לבעלי המניות. בשורה התחתונה, השנה צפוי היקף הדיבידנד בבנקים לכל הפחות להכפיל עצמו.

הבנקים

אשראי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.