שוק המניות האמריקאי חתם בסוף השבוע את הרבעון הראשון הטוב ביותר שלו זה לפחות ארבע שנים. למרות החששות מהצעדים שעלול לנקוט הנשיא החדש דונלד טראמפ, חרף הפחדים ממלחמת סחר גלובלית וממאבקים טראנס-אטלנטיים, ועל אף הדיבורים על שוק מניות שכבר שמונה שנים לא מפסיק לעלות, והחשש של רבים בתחילת השנה מרמות השיא - המשיך השוק האמריקאי לרכז את מירב העניין והכסף מתחילת 2017.

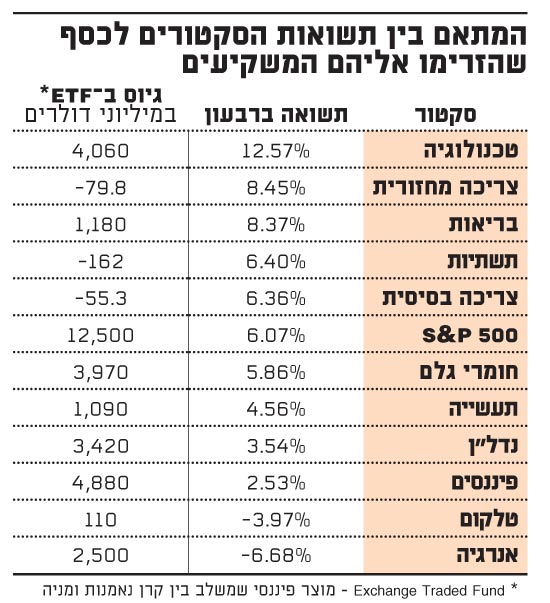

בתום הרבעון הראשון, עולה השאלה האם הפעם הצליחו המשקיעים לזהות מבעוד מועד את המדדים והסקטורים המובילים? במלים אחרות, עד כמה גדול היה המתאם בין תשואות הסקטורים לכסף שהזרימו אליהם המשקיעים?

מתחילת השנה עלה S&P 500 ב-6.5%, וזאת אחרי שכבר עלה ב-4.6% לאחר הבחירות בארה"ב בנובמבר 2016. נראה כי משקיעים העלו את השווקים על רקע ההערכות כי הנשיא החדש ימלא את הבטחות הקמפיין שלו, יוריד מסים, יקטין רגולציה, ויגדיל את ההוצאה התקציבית על תשתיות, סייבר וביטחון. ואולם למרות כל הציפיות, היה זה דווקא סקטור הטכנולוגיה שגזל את הבכורה.

סקטור הטכנולוגיה זינק בכ-12% ברבעון הראשון, ומדד הנאסד"ק, שבו מניות טכנולוגיה רבות, זינק בכ-10% ורשם את הרבעון הראשון הטוב ביותר שלו מאז 2013. בלטו במיוחד חברות הטכנולוגיה הגדולות, בהן פייסבוק, אמזון, נטפליקס וגוגל, שכולן העפילו בחודש החולף לשיאים של כל הזמנים.

העלייה בסקטור הטכנולוגיה נתמכה (ועדיין נתמכת) לא רק בסטטיסטיקה, שמלמדת כי זה אחד הסקטורים הכי פחות פגיעים לעליית ריבית, אלא גם בדו"חות חזקים לרבעון הרביעי של 2016 ולצפי לצמיחה טובה גם ברבעון הראשון של 2017. סקטור הטכנולוגיה צפוי להיות החזק ביותר בעונת הדוחות שתתחיל בעוד פחות משבועיים, וגם ב-2017 כולה.

עד כמה נהנו המשקיעים מהעליות האלה? אם נבחן את החשיפה של משקיעים לסקטור דרך קרנות סל, נגלה כי ברבעון הראשון מגזר הטכנולוגיה היה אחד משני הסקטורים שגייסו את הסכומים הגדולים ביותר ב-ETF (Exchange Traded Fund) - מעל 4 מיליארד דולר בקרנות סל כמו XLK ודומיו. הסכום הזה אינו כולל עוד כ-1 מיליארד דולר שהשקיעו משקיעים ב-QQQ - קרן הסל העוקבת אחרי הנאסד"ק 100 - המדד המזוהה ביותר עם סקטור הטכנולוגיה.

הסקטור היחיד שגייס באופן ישיר יותר מהטכנולוגיה, הוא מגזר הפיננסים, עם כמעט 5 מיליארד דולר. הסקטור, שרשם את העליות החדות ביותר עם בחירת טראמפ, נחלש בשבועות האחרונים, וסיים את הרבעון הראשון עם תשואה של 2.5% בלבד. לזינוק במניות הפיננסים תרמו הציפיות להאצה בקצב עליית הריבית (עלייה במרווח הפיננסי טובה לבנקים), לצד הצפי להקלה רגולטורית בדמות שינוי החקיקה שהתקבלה בקונגרס לאחר המשבר הגדול של 2007.

ואולם במהלך הרבעון התחילו המשקיעים להוריד את הציפייה לעליית ריבית אגרסיבית, והכישלון של טראמפ בהעברתה של רפורמת בריאות חדשה עורר חששות בנוגע ליכולתו להעביר רפורמה מקיפה גם בתחום הפיננסי.

שני הגורמים האלה עדיין צפויים לגרום לסקטור הפיננסים לתפקד טוב בתקופה הקרובה, אך ייתכן שהתנודתיות כאן תהיה גבוהה יותר. גם התמחור של הסקטור פועל לטובתו, שכן הוא הזול ביותר מבין הסקטורים השונים ב-S&P 500, והצמיחה של הבנקים בהכנסות וברווחים ברבעון השני צפויה להיות הגבוהה ביותר, אחרי הטכנולוגיה.

יותר מ-20 מיליארד דולר בקרנות מגזריות

בסך-הכול גייסו קרנות הסל הסקטוריאליות במהלך הרבעון הראשון יותר מ-20 מיליארד דולר, כאשר הפיננסים והטכנולוגיה תרמו כמחצית מכלל הגיוס הזה. משקיעים רבים התחמקו מהבחירה הסקטוריאלית והעדיפו ללכת למדד הרחב (S&P 500) , משום שלא ידעו באיזה סקטור לבחור, או סתם כדי "ללכת על בטוח". יותר מ-12.5 מיליארד דולר זרמו ברבעון החולף לקרנות סל המציעות חשיפה ל-S&P 500 במלואו (כלומר, ללא אסטרטגיות שורט/לונג, ערך/צמיחה וכדומה).

מי שנשאר קצת מאחור בסיכום הרבעוני הוא סקטור התעשייה - עוד אחד מהמגזרים שרשמו את העליות החזקות ביותר מיד עם בחירת טראמפ. בשלושת החודשים האחרונים עלו מניות התעשייה ב-4.5% בלבד, ומשקיעים רכשו קרנות סל על הסקטור בכ-1 מיליארד דולר. ייתכן כי גם במקרה הזה משקיעים מוטרדים מיכולתו של טראמפ לעמוד בציפיות, במיוחד אחרי הצעת התקציב הפושרת שהגיש, שנראה כי לא עמדה בציפיות המשקיעים. גם התמחור של הסקטור בנקודת הזמן הזו אינו זול, וכל עוד לא ישתנה אחד משני הפרמטרים האלה, לא נראה כי יש סיבה להפתעה גדולה בסקטור.

מי שבלט בביצועים אך לא בגיוסים, הוא סקטור הצריכה המחזורית. בסיכום רבעוני זה היה אחד הסקטורים החזקים ביותר. הוא עלה ב-8.5% במהלך הרבעון, אך בתעשיית ה-ETF הוא פדה. הסקטור הזה אמנם אינו זול, ונסחר לפי מכפיל של כ-20 (בדומה לרמת המכפילים שלו בשנים האחרונות), אבל בהנחה שהכלכלה האמריקאית תמשיך במסלול צמיחה ואף תאיץ - הנחה סבירה בהתחשב בצפי לריבית גבוהה יותר - הרי שהוא עשוי להמשיך לבלוט לטובה.

מגזר האנרגיה - החלש ביותר ברבעון

אחד הסקטורים שהפתיעו בעוצמה ובגיוסים השנה הוא חומרי הגלם, שעלה בכמעט 6% במהלך הרבעון וגייס כ-4 מיליארד דולר - תופעה נדירה עבור מגזר זה. עליית מחירי חומרי הגלם נובעת מהנתונים על האצה בפעילות הכלכלית העולמית וצפי להמשך שיפור. 2017 צפויה להיות השנה הראשונה מאז 2010 שבה נרשם שיפור בצמיחה במקביל בשווקים המתפתחים וגם במפותחים.

תרחיש כזה אמור לתרום להמשך עליית הסחורות, כפי שראינו כבר בחודשים האחרונים. מתחילת השנה עלה מחיר הכסף ב-14%, האלומיניום בכ-16% והפלדיום בכ-17%. מחירי הסחורות החקלאיות עלו גם, אבל בשיעורים נמוכים יותר. ברבעון הראשון צפויות חברות חומרי הגלם לדווח על צמיחה של 10% ברווחים, לפי בלומברג.

לפי הגישה הזו, גם מחירי הנפט צפויים להמשיך במגמה החיובית, או לפחות לא לרדת בחזרה מתחת לרף 50 הדולר. סקטור האנרגיה היה החלש ביותר ברבעון החולף, עם תשואה שלילית של כמעט 7%, אך נראה כי משקיעים האמינו בשינוי המגמה והזרימו לקרנות סל על המגזר 2.5 מיליארד דולר. ההשקעה בסקטור נתמכת בעובדה שהחברות בו נמנות עם אלה המשלמות דיבידנדים מהגבוהים ביותר, וכן לנוכח הצפי לתיקון חיובי בגזרת הרווחים אחרי 2016. ברבעון הראשון אמנם חברות רבות עוד ידווחו על הפסדים, אך ב-2017 כולה צפויים רווחי הסקטור לזנק ביותר מ-300% וההכנסות יגדלו ב-25%.

אם לשפוט לפי טבלת הגיוסים מתחילת השנה, נראה כי גם בשווקים ההנחה הבסיסית היא כי הכלכלה העולמית תמשיך להשתפר וגם הסחר העולמי יעלה. כל הסקטורים שעשויים להרוויח מכך בלטו בגיוסים, גם אם לא בתשואות בשלושת החודשים הראשונים. הביצועים של המניות ותוצאות הדוחות ברבעון הקרוב יסמנו אם הכיוון הזה היה נכון.

■ הכותב הוא מנהל מחקר יועצים בהראל פיננסים. אין לראות בכתוב שיווק השקעות או תחליף לייעוץ מס עצמאי. הכותב, החברה, חברות קשורות ובעלי עניין בהן עשויים להחזיק או לסחור בניירות הערך המצוינים בכתוב.

המתאם בין תשואות הסקטורים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.