התמונה בסוגיית הסדר החוב השני של חברת אפריקה ישראל הולכת ומתבהרת. ואולם, דומה כי למרות רצונם של חלק ממחזיקי האג"ח לראות את החברה נמכרת כמקשה אחת, בפועל אפשרות זו הולכת ומתרחקת.

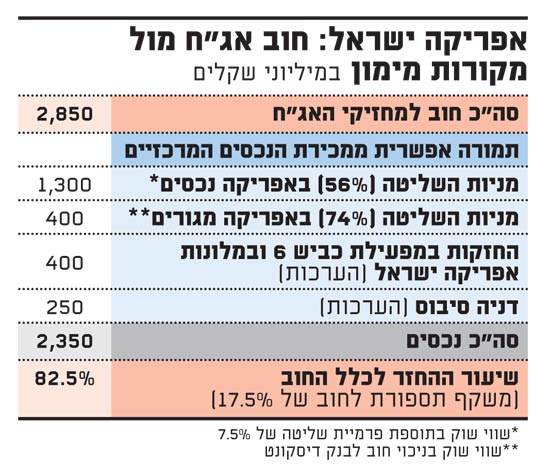

בפני מחזיקי האג"ח מסדרות כ"ו-כ"ח, להם חייבת החברה 2.85 מיליארד שקל, עומדות לכאורה שתי אפשרויות מרכזיות מביניהן יידרשו לבחור: הראשונה היא כאמור מכירת החברה כמקשה אחת, והשנייה היא מכירה בחלקים של כל אחד מנכסיה השונים. ואולם, במצב הדברים הנוכחי נראה כי בפועל עומדת בפניהם רק האפשרות השנייה, עליה גם המלצנו כאן לנציגות המחזיקים כבר בסוף חודש ינואר.

למרות הידיעות שנפוצו בחודשים האחרונים בתקשורת הכלכלית על אודות גופים כאלו ואחרים ש'ממש רוצים' את אפריקה ישראל , הרי שבפועל רשימת המתעניינים קצרה למדי. לאחר השלמת השלב השני במכרז שערכו בנקאי ההשקעות על אפריקה ישראל ונכסיה, ברור כי במשחק נותרו לפי שעה בעיקר הגופים הבינלאומיים, שבעצמם מתכננים בעתיד לפרק את החברה ולמכור את מרבית נכסיה.

הגופים הבינלאומיים שהתעניינו באפריקה ישראל - חברת הנדל"ן גלובל וורת', וקרנות הנדל"ן פטרון, לואן סטאר ומורגן סטנלי ריל אסטייט - עשו זאת בגלל החשיפה של החברה לנדל"ן במזרח אירופה. חשיפה זו יוכלו להשיג באופן ישיר אם ירכשו מאפריקה ישראל את מניות השליטה (56%) בחברה הבת אפריקה נכסים, שבבעלותה המלאה נמצאת הפעילות במזרח אירופה.

אפריקה ישראל-חוב אגח מול מקורות מימון

יתר נכסי אפריקה ישראל, קרי ההחזקות בחברת התשתיות דניה סיבוס, בחברת הנדל"ן היזמי למגורים בישראל, אפריקה מגורים, במפעילת כביש 6 ובחברת מלונות אפריקה ישראל (מאפ"י), אינם מעניינים את המשקיעים הזרים. משום כך, כל עסקה להעברת הבעלות על הקבוצה כולה לידי מי מקרב המשקיעים הזרים, במסגרת הסדר חוב כולל, תביא ממילא בעתיד לפירוק החברה לגורמים, וזאת תוך קביעה מראש של היקף מינימלי לשיעור התספורת על החוב והשארת חלק מהסיכון אצל המחזיקים.

מסיבה זו, נראה לנו שעל מחזיקי האג"ח להפנים כי הגיעה העת לשים קץ לחברת ההחזקות הקרויה אפריקה ישראל, מאחר שהשארתה במבנה הנוכחי כבר אינה תורמת ערך לנכסיה, ובמקביל מוסיפה עלויות מיותרות של מיליוני שקלים מדי שנה.

כמה יוכלו לקבל על כל החזקה

הבורסה משקפת כיום לאפריקה נכסים שווי שוק של 2.15 מיליארד שקל, או 1.2 מיליארד שקל למניות שבידי אפריקה ישראל. כך, שלפי הערכה זהירה ניתן להניח כי במכרז למכירתן ניתן יהיה לקבל גם פרמיית שליטה של כ-8% לפחות, שתעמיד את התמורה עליהן על כ-1.3 מיליארד שקל - כלומר כ-45% מסך החוב למחזיקים.

חשוב להדגיש כי מניות השליטה באפריקה נכסים מחולקות לשניים: 51% משועבדות לטובת מחזיקי אג"ח משתי הסדרות הגדולות, כ"ו ו-כ"ז, בעוד שיתרת ההחזקה (5%) אינה משועבדת. כך, שבנתח המשועבד יתחלקו רק שתי הסדרות הגדולות של אפריקה ישראל, בשעה שביתרה יתחלקו שלושתן. זוהי גם הסיבה העיקרית מדוע שתי הסדרות הגדולות נסחרות במחיר המשקף 66% מערך הפארי שלהן, בשעה שהסדרה הקטנה (כ"ח) נסחרת רק ב-53% מערך הפארי.

הנכס הבא שיוכלו מחזיקי האג"ח להעמיד למכירה הוא מניות השליטה (74%) באפריקה מגורים, שמוחזקות באמצעות החברה הבת דניה סיבוס. אפריקה מגורים נסחרת כיום לפי שווי של כ-980 מיליון שקל, המשקף למניות שבידי אפריקה ישראל שווי של כ-730 מיליון שקל. כנגד מניות אלו נטלה דניה סיבוס הלוואה של כ-350 מבנק דיסקונט, כך שמכירת המניות תותיר בידיה סכום נטו של כ-400 מיליון שקל, אותו ניתן יהיה להעביר לידיה של אפריקה ישראל לצורך פירעון חלק נוסף מהחוב למחזיקי האג"ח.

אפריקה מגורים נחשבת לאחת מחברות הנדל"ן למגורים הטובות בישראל, והעמדתה על המדף צפויה לגרור התעניינות רבה מצד מתחרים מרכזיים בשוק. האחים חג'ג' ויעקב אטרקצ'י כבר הביעו את התעניינותם בחברה, ואליהם עשויות עוד להצטרף חברות נדל"ן נוספות עתירות ממון, דוגמת רבוע כחול נדל"ן שבשליטת מוטי בן משה.

בנוסף לאפריקה נכסים ולאפריקה מגורים, מחזיקה כאמור אפריקה ישראל גם נתחים בחברת אפריקה מלונות ובחברה המפעילה את כביש 6, שמכירתם תוכל על פי ההערכות להניב תמורה של כ-400 מיליון שקל נוספים.

במילים אחרות, למחזיקי האג"ח קיימת אלטרנטיבה להיפגש בתוך פחות משנה עם כ-73% מסך החוב כלפיהם, ולהישאר בנוסף לכך עם נכס מרכזי אחד - בעלות מלאה על חברת התשתיות דניה סיבוס. במצב כזה, ניתן יהיה לבחור בין העמדת דניה סיבוס על המדף (עליה ניתן לקבל על פי ההערכות 200-300 מיליון שקל), לבין המרת יתרת החוב למחזיקים למניות אפריקה ישראל והפיכת האחרונה לחברה שמייצגת בעיקר את פעילותה של דניה סיבוס. או במילים אחרות - בחירה בין תספורת ודאית של 15%-20% מהחוב לבין האפשרות לאפסייד מדיבידנדים ומעלייה בערכה של דניה סיבוס.

אסיפת מחזיקים אחרי חופשת החג

מול התרחיש הזה, קיימת לכאורה גם האפשרות שהצעה של הרגע האחרון תטה את נציגות מחזיקי האג"ח דווקא לטובת הסדר חוב כולל באפריקה ישראל עצמה. הצעה כזו יכול שתגיע מבעל השליטה הנוכחי לב לבייב, או מהאחים נתי ועופר סיידוף שלוטשים בשנה האחרונה עיניים לפעילות נדל"נית בישראל.

לבייב עצמו הגיש בשלב הראשון של המכרז על אפריקה הצעה משותפת עם מוטי בן משה, שלא נענתה על ידי המחזיקים. עם זאת, חלקם לפחות עדיין מאמינים כי אצל השניים קיימים הן הרצון והן היכולות להעמיד הצעה טובה יותר בזמן הקרוב, שתהיה אף אטרקטיבית יותר מהבחינה הכלכלית, בהשוואה לאופציית מכירת הנכסים בחלקים.

האחים סיידוף הגישו כבר בנובמבר אשתקד הצעה ראשונית לרכוש את מלוא הבעלות על אפריקה ישראל, אולם הצעתם זו נתפסה כלא אטרקטיבית על ידי נציגות המחזיקים. אותה הצעה כללה פירעון מהיר של 1 מיליארד שקל מהחוב, תמורת הסכמה למחיקה של מחצית החוב (1.4 מיליארד שקל), והמרת היתרה בהיקף של כ-400 מיליון שקל לאג"ח חדשות בריבית נמוכה יותר של 5%.

אם ירצו קבוצת לבייב-בן משה או קבוצת סיידוף להגיש הצעות חדשות, הם יידרשו כנראה לעשות זאת מיד לאחר סיומו של חג הפסח. שכן, בתום חופשת החג צפויה נציגות המחזיקים להתכנס לישיבה נוספת לצורך החלטה על הדרך המועדפת על ידה - מכירת החברה בכללותה או מהלך למכירת כל נכס בנפרד בתוך כשנה.

החלטה מעין זו אמורה להתקבל על בסיס פרמטרים כלכליים בלבד שיגלמו ההצעות הסופיות שיעמדו אז בפני הנציגות. לפי שעה נראה כי התוצאה המיטבית תגיע ממכירת אפריקה ישראל בחלקים. אם מצב זה לא ישתנה - הרי שכבר בחודש מאי תתכנס אסיפה של מחזיקי איגרות החוב משלוש הסדרות לצורך דיון והחלטה על המלצות הנציגות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.