לא מעט מילים נזרקו על השפעות הריבית הנמוכה על תיקי ני"ע. רובן עסקו ברמת התשואות הנמוכה שתיקי ני"ע מייצרים בשנתיים האחרונות, אחרי מספר שנים של רווחי הון באפיקי האג"ח והמניות. אם לייצר תשואות "נורמליות" (ולשם הדיון נקרא להן 3% וצפונה) נראה קשה מאוד ברמת הריביות הנוכחית, אז לייצר אפילו את אחוזי התשואה של השנתיים האחרונות, כשריבית בנק ישראל תתחיל לטפס (כנראה במהלך השנה הבאה) - יהיה ממש אקסטרים.

בצד השני של המשוואה נמצאים מנהלי התיקים, שגם הם משלמים מכיסם על רמות התשואה הקיימות והיכולת להשיא ערך ללקוחות. כשבוחנים את דמי הניהול שגובות החברות לניהול תיקים מוצאים ירידה חדה, שנובעת משתי סיבות: הראשונה - רמות התשואה הופכות את התענוג ללקוחות לפחות כדאי. גם החברות לניהול תיקים מבינות שכשאג"ח ממשלת ישראל לארבע שנים יודעת לתת 0.71% נטו ללקוח, קצת לא נעים לגבות את כולם כדמי ניהול.

לפני כמה שנים, אם בית השקעות היה מציע ללקוח לנהל לו תיק בהיקף של מיליון שקל בדמי ניהול של 0.7%, הלקוח היה עושה All In בננו-שנייה וסוגר עסקה. היום הוא צריך להיות ממש מנותק בשביל לקבל את ההצעה.

הסיבה השנייה לירידה בהכנסות נובעת מהתחרות שקמה למכשיר ניהול התיקים עצמו. תיקי ההשקעות המנוהלים ברוב בתי ההשקעות (ובטח בגדולים שבהם) אינם נמצאים בחלון הראווה. המקום בחלון שמור תמיד לקופות הגמל ולקרנות הנאמנות, שזוכות להופיע בטבלאות מלכת היופי, ודרך הצלחתן (גם אם בסתר, כי זה לא ממש תואם את עמדת רשות ני"ע) - מגייסים בתי ההשקעות כסף חדש.

כך הפכו חברות ניהול התיקים בבתי ההשקעות מיצרני מוצר שנתפס "אקסקלוסיבי", לחברות הפחות רווחיות של בתי ההשקעות, עם מוצרים נחותים מהרבה בחינות מפוליסות ההשקעה הצומחות במהירות או מקופה"ג להשקעה, שעדיין לא הספיקו להתחלף להן שיני החלב.

חסרונות תיקי ההשקעה המנוהלים

מעבר לחסרונות של התיקים המנוהלים ביחס למכשירים כמו פוליסות או קופ"ג להשקעה, הנובעים מהיבטים מיסויים (דחיית מס) או עלויות נלוות (כגון ברוקראז'), החיסרון המהותי של תיקי ההשקעות מצוי במגרש המשחקים שבו הם משחקים. מכשירי ההשקעה הצומחים משחקים במרחב שבו הם משתתפים בהשקעות אלטרנטיביות, השקעות שאנן סחירות כגון הלוואות פרטיות, קרנות נדל"ן, פרייבט אקוויטי, אשראי צרכני, קרנות גידור ועוד, זאת נוסף על יכולתן להשתתף בהנפקות מוסדיות ולרכוש ני"ע במחירים נוחים יותר בשוק הראשוני מאשר בשוק המשני.

היכולת אמנם קיימת ללקוחות המוגדרים כשירים על-ידי רשות ני"ע, אך קשה לומר שיש משקל לתיקי ההשקעות, בעיקר בשל חסם המינימום שמחייב פעולה בהיקף גדול יחסית של התיק. בסופו של דבר, ברוב תיקי ההשקעות מגרש המשחקים מתחיל ונגמר ב-1% תשואה לפדיון ממוצעת באג"ח ממשלתיות, וסביב 2.6% לאג"ח לא ממשלתית במספרים של היום.

הבשורה הטובה היא שחברות ניהול התיקים מתחילות להפנים את המציאות, לנצל את שם המשפחה שלהן (כלומר את הקשר המוסדי של הבית) כדי להנגיש גם ללקוחות "הכשירים" השקעות אלטרנטיביות שבעבר היו מיועדות למוצרי הגמל שלהן (בעלי היקף נכסים גבוה העונה על קריטריון הרשות) בתיקי ההשקעות, וזאת כדי שיוכלו גם הם להיחשף לאפשרויות נוספות.

חברות הגמל מבצעות לא מעט שיתופי פעולה עם גופי השקעה בעולם, וגם נחשפות למגוון רחב של השקעות אלטרנטיביות, שיודעות לתת תוספת תשואה - בין השאר בתמורה לסחירות, או חשיפה לנכסים מניבים.

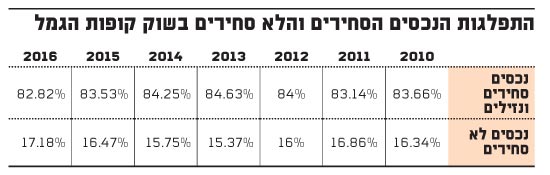

בטבלה המצורפת מופיעים נתוני תעשיית קופות הגמל, כ-264 מיליארד שקל בקופות תגמולים ופיצויים ובקרנות השתלמות, המפולחים להשקעות הסחירות והקונבנציונליות, ולאלו הלא סחירות.

כ-70 מיליארד שקל השקעות אלטרנטיביות קיימות רק בגמל לסוף 2016, עד לפני שהוספנו את הכסף הגדול של קרנות הפנסיה והפוליסות המשתתפות. מאוד מעודד לראות גוף גדול כמו מיטב דש כורך בימים אלה שיתוף פעולה בין חברת הגמל שלו לבין חברת ניהול התיקים, בחשיפה להשקעה אלטרנטיבית, מתוך מטרה לייצר ערך מוסף ללקוחות המנוהלים, או את אי.בי.אי, שמייצר קרנות השקעה אלטרנטיביות, שיכולות להיות רלוונטיות לחלק מהמשקיעים. דוגמה נוספת היא אלומות, שמנגיש ללקוחות מנוהלים השקעה בקרנות תשתיות ונדל"ן, ויש עוד בתי השקעות שנמצאים בדרך להציע מכשירי השקעה קצת פחות קונבנציונליים וקצת יותר מניבים. אני לא תמים לחשוב שהמוסדיים המציאו את הגלגל, אבל ביחס למנהלי התיקים הם לפחות פינצ'רו כמה. וגם לניסיון פה יש משקל.

יציאה מהתבנית

חשוב להדגיש, לא מדובר פה בחשיפה להשקעות בלי פילטרים. מדובר בהגדלת היצע ההשקעות. ככל שההיצע מגוון, יותר לקוחות יוכלו להתאים את אופי ההשקעה שלהם למכשירים נוספים, ולצאת בכמה אחוזים בפורטפוליו מאותה תבנית ניהול של אג"ח ומניות סחירות, תבנית חסרת השראה במצב השווקים הנוכחי.

מה שטוב ללקוח בסופו של דבר טוב גם לבית ההשקעות. לצד הלקוח, שמקבל היצע אפשרויות לייצר תשואה נוספת מכספו (כמובן בהתאם לאופיו ולאופי השקעתו), גם בתי ההשקעות זוכים לרווח. אמנם יש הוצאות הנגשה ללקוחות הקצה, הנובעות מהקמת המכשיר (קרן או שותפות ייעודית המהווה צינור לביצוע ההשקעה), או הוצאות הפצה (מדובר בהשקעות המחייבות גיוס Door to door ללקוחות הכשירים) - אך אותן קרנות ייעודיות יודעות גם לגבות דמי ניהול נוספים, ולהבדיל מהשוק הסחיר, בהשקעות האלטרנטיביות יש גם יותר בשר לרווח.

מעל הכול, השקעות לא סחירות הן השקעות לטווח השקעה ארוך, וככאלה הן מייצרות נאמנות של הלקוחות המנוהלים לבתי השקעות ומגדילות את מח"מ ההשקעה.

■ הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

התפלגות הנכסים הסחירים והלא סחירים קרנות ההשתלמות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.