בחודש האחרון, בעקבות האקזיט המדהים של מייסדי מובילאיי, בסכום של 15 מיליארד דולר, הועלתה לדיון, שלא לומר הוצפה לדיון, בעיקר מעל דפי "גלובס" אך גם בעיתונים אחרים, סוגיית ההשתתפות של הגופים המוסדיים הישראליים בהשקעות בהיי-טק ובביומד.

עיקרי הטיעונים, לטובת אלו שלא עקבו אחרי הדיון, היו שבעוד שבגופים המוסדיים (קרנות פנסיה, קופות גמל וביטוח מנהלים) צבורים סכומים בהיקף של כ-1.1 טריליון שקל, ההשקעה של הגופים המוסדיים הישראליים בקרנות הון סיכון (ובמשתמע בתעשיות ההיי-טק והביומד הישראליות) היא רק כ-0.2% (כ-2.3 מיליארד שקל), לעומת השקעות בהיקף משמעותי הרבה יותר בקרנות Private Equity ונדל"ן זרות.

בכך, כך טוענים מבקרי הגופים המוסדיים, מונעים מנהלי ההשקעות בגופים הללו השקעות שהיו מאפשרות לתעשיות ההי-טק והביומד, שהן קטר הייצוא הגורר אחריו את המשק, להצמיח עוד מספר רב של השקעות מוצלחות דוגמת מובילאיי, ואגב כך היו מאפשרות גם לעמיתי קרנות הפנסיה וקופות הגמל ליהנות מהשקעות אלו. הגדיל לעשות העיתון "גלובס" שכינה תופעה זו "בגידת המוסדיים" בהיי-טק הישראלי.

למגמה הזאת הצטרף באחרונה שר האוצר משה כחלון, שהכריז כי "השקעה של המוסדיים הישראליים תסייע בהגברת הצמיחה, בהוספת מקומות תעסוקה ובצמצום הפערים החברתיים". למקרא הדברים הללו חשבתי שכמנכ"ל גוף מוסדי וכאחד ממנהלי ההשקעות שנטען כי "בגדו בתעשיית ההיי-טק הישראלי", יהיה זה נכון שאבדוק שוב: אם והיכן טעיתי, אני ויתר מנהלי הגופים המוסדיים, בכך שלא השקענו מספיק בתעשיית ההיי-טק הישראלית, שהרי מי יכול להתנגד להשקעות במשק הישראלי שיסייעו "בהגברת הצמיחה, בהוספת מקומות תעסוקה ובצמצום הפערים החברתיים"?

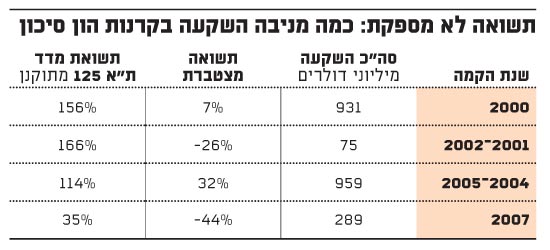

קרן הפנסיה שאני מנהל אינה משקיעה כיום בקרנות הון סיכון, ואת הסיבה לכך תוכלו לראות בטבלה המצורפת (בהיעדר מידע גלוי, הנתונים מבוססים על פרסום בכלי התקשורת). הטבלה מלמדת, לפני הכול, עובדה פשוטה אחת: קרנות הון סיכון אינן משיאות למשקיעים בהן תשואה המתקרבת לתשואה המושגת בתעודות סל העוקבות אחרי מדד ת"א 125. זאת ועוד, בשל האי-סחירות ורמת הסיכון המאפיינות את קרנות הון הסיכון, על המשקיע הסביר לדרוש פרמיה שמעל התשואה המושגת בתעודות הסל של מדד ת"א 125. המסקנה המתבקשת היא שהשקעה בקרנות הון סיכון עלולה לסכן את יכולת הגופים המוסדיים לעמוד במחויבויותיהם לעמיתי קרנות הפנסיה וקופות הגמל. לכן הגופים המוסדיים, החבים בחובת נאמנות כלפי עמיתי הקרנות והקופות, נמנעים מלהשקיע בקרנות הללו.

חובות הנאמנות, שלאורן אנו פועלים, וכמובן הוראות הרגולציה המסדירות את פעילות הגופים המוסדיים, מחייבות אותנו "המוסדיים" לעשות כל יום, כל היום, הכול כדי שהקרנות והקופות שאנו מנהלים יוכלו לשלם פנסיה לעמיתים עד תום חיי הקרן או הקופה.

זו החובה הראשונה שלנו, שאיתה אנו פותחים את יום עבודתנו ולאורה אנו פועלים כל יום, כל היום. זו כל התורה כולה על רגל אחת. היא ותו לא.

כשל שוק

עם זאת, ברור שבהסתכלות מאקרו-כלכלית, הגדלת היקף ההשקעה של חסכונות הציבור באמצעות הגופים המוסדיים בקרנות הון סיכון עשויה להיות לברכה למשק כולו, ובהמשך לכך גם לעמיתי הגופים המוסדיים. מדובר, להבנתי, במקרה קלאסי של כשל שוק, שבו צד היצע הכסף (הגופים המוסדיים) וצד ביקוש הכסף (קרנות ההון סיכון) אינם מוצאים את מחיר שיווי המשקל (התשואה הראויה) שבו יוכלו להיפגש, מטעמי הערכת סיכונים שונה. כבר כתלמידים בשיעורי מבוא לכלכלה לימדונו רבותינו, הפרופסורים באוניברסיטה, שבמקרה כזה על הממשלה להתערב. אבל כאן חשוב גם ה"איך".

ניתן כמובן ללכת בדרך הפשטנית ולכפות על הגופים המוסדיים להקצות לא פחות משיעור מסוים מההון הצבור בידם לקרנות הון סיכון. דרך זו תוביל להקצאת מקורות לא יעילה בקרנות הסיכון שיקבלו את ההשקעות כמו מן היורד מהשמים, ולכן ההשקעות בכסף זה לא ייבחרו בקפידה ויהיו מן הסתם נחותות יותר.

הדרך הנכונה לתמרץ גופים מוסדיים להשקיע בקרנות הון סיכון היא להקטין את מרכיב הסיכון שרואים מולם אותם גופים. ככל שהממשלה תחשוב שאכן השקעת כספי החיסכון של עמיתי הגופים המוסדיים בקרנות הון סיכון, הינו יעד ראוי, עליה לתת למוסדיים רשת ביטחון ולגדר את הסיכון להפסד, כדי שמנהלי ההשקעות בגופים הללו יוכלו לראות מולם השקעה בסיכון סביר. בעבר פעלה הממשלה כך כאשר הקימה את קרנות המנוף בשנת 2009 ואף לאחרונה כאשר הקימה את קרן ההלוואות לעסקים קטנים ובינוניים. דגם זה של קרנות המנוף, אשר הממשלה התחייבה בו לרשת ביטחון למוסדיים, הינו להבנתי אופן הפעולה הראוי לצורך פתרון בעיית כשל השוק של השקעת הגופים המוסדיים בתעשיית ההיי-טק והביומד.

* הכותב הוא מנכ"ל קרן הפנסיה גילעד. האמור לעיל אינו משקף בהכרח את עמדת ועדת ההשקעות של הקרן והוא על דעת הכותב בלבד.

מצב שוק העבודה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.