קראת דיון שתקיים ועדת הכספים של הכנסת ביחס להוראות הפיקוח המקומי בנוגע לאופן השתת הגרסה המקומית למשטר דרישות ההון האירופי שהממונה על שוק ההון, ביטוח וחיסכון, דורית סלינגר, מתעתדת להחיל בישראל, הבהירה סלינגר כי אין בכוונתה לשנות את ההבנות שגיבשה עם איגוד חברות הביטוח בעניין זה. זאת, למרות התנגדותה של קבוצת הביטוח מגדל, שפרשה מהאיגוד בעקבות ההבנות האלה, ובצל כמה הסתייגויות שהוגשו על ידי כמה מחברי ועדת הכספים.

בכנס שנערך בסוף השבוע שעבר על ידי מכון קסירר למחקר בחשבונאות, בפקולטה לניהול ע"ש קולר באוניברסיטת תל-אביב, דיברה סלינגר על סולבנסי 2 - מודל הון אירופי מבוסס סיכון - ואמרה כי "זו התפתחות מאוד חשובה מבחינת שוק הביטוח בישראל, שתחזק את היכולת של חברות הביטוח לעמוד בהתחייבויותיהן למבוטחים גם במצבי קיצון".

בכנס השתתף גם מנכ"ל קבוצת מגדל ומנהל הכספים הראשי שלה, ערן צ'רנינסקי, שהביע התנגדות למתווה שעליו סיכמו סלינגר ושאר חברות הביטוח, וקרא לאפשר לחברות הביטוח לפרוס את עיבוי ההון כחלק מהליך הטמעת הסולבנסי 2 על פני 16 שנה. לדבריו, המתווה הייחודי של ישראל מחמיר מדי עם החברות, ובעיקר עם מגדל, ללא כל צורך.

לסוגיית הפריסה כאמור על פני 16 שנים התייחסה סלינגר, כשאמרה: "אפשרנו פריסה של עיבוי ההון לעמידה ב-100% מדרישות סולבנסי 2, על פני שש שנים", תוך שקבעה כי "פריסה להגדלת עתודות ל-16 שנה באירופה - בעיקר בגרמניה ובבריטניה, שם יש פוליסות מבטיחות תשואה - לא רלוונטית לישראל". בכך הבהירה הממונה כי מבחינתה אין מקום להיענות לדרישות מגדל.

"אלה פריסות משמעותיות ומקלות", הוסיפה סלינגר. "אנו מצפים מהחברות להגדיל את ההון הראשוני שלהן. בכל הקטגוריות החברות עומדות ברמת הון ראשוני נמוכה מדי. אל תכריחו את הרגולטור להתערב בזה", התריעה, תוך שהעמידה בפני חברות הביטוח מטרה.

סלינגר המשיכה והתכתבה עם טענותיה של מגדל, ואמרה כי "מתווה היישום הוא בסמכות הממונה" - כלומר, לא ייקבע בוועדת הכספים של הכנסת, "שלמדה ב-30 יום חוזר שדנו בו עשר שנים, והח"כים בתקופה זו החליטו אם יש השגות. הוגשו שלוש השגות", אמרה, והוסיפה כי "יהיה דיון בזה".

ד"ר משה ברקת, לשעבר יו"ר הפניקס, ביקר בכנס את הרגולציה "שאינה דירקטוריון, ולא צריכה לקחת עליה את תפקיד הדירקטוריון" - מה שקורה, לטענתו, בישראל. "הדיבידנדים הם לא ניגוד עניינים. יש להשיב את הנושא הזה לסמכות הדירקטוריון", הוסיף.

בהקשר זה הרחיב ברקת ואמר: "אני חושש שבשנים האחרונות ראינו כרסום גובר של רגולטורים בזכויות בסיסיות של בעלי מניות, ללא איזון ראוי לטעמי מול הכוח הפיקוחי המשרת אינטרסים שונים בתכלית מאשר טובת בעלי המניות. הדבר עלול להוביל לפגיעה בלתי מידתית בכלל בעלי המניות ובשוק ההון". הוא הוסיף כי "בהקשר זה, דיבידנד הוא זכות בסיסית, שיש לעודד ולא לדכא".

ברקת גם התייחס לביצועי הדירקטוריונים בהקשר של ניהול סיכונים וסולבנסי 2, ואמר כי בהקשרים אלה יש כמה דברים שעדיין אינם עובדים: "תפישה שגויה של התפקידים; הדירקטוריון, הממוקם בין הבעלים להנהלה, מוצא עצמו מובל ולא מוביל; והיעדר משאבים לתכנון אסטרטגי". בהיבטים של ניהול סיכונים הוא מזהה "היעדר חשיבה מספקת והתמודדות מתודית, היעדר ידע או נכונות לאתגר את ההנהלה והסתמכות עודפת על ההנהלה".

"גידול בפרמיות ובדמי גמולים"

במסגרת הכנס הציג רו"ח בני גבאי מ-BGIC סיכום לתוצאות ענף הביטוח ב-2016, שבמסגרתו פירט כי "יש גידול יפה בפרמיות ובדמי גמולים" וזוהי "מגמה של גידול של 10% משנה לשנה. ישנו גידול גם בנכסים המנוהלים, בעיקר בחיסכון לטווח ארוך, אך גם בנוסטרו". לעומת זאת, לדבריו, "יש מדרון תלול ברווח הכולל ביחס ל-2013", של חברות הביטוח ביחס לשנים עברו. "לימדו אותי שבסוף כל ירידה יש עלייה, אבל איני יודע לומר אם כבר נגמרה הירידה ברווחי חברות הביטוח".

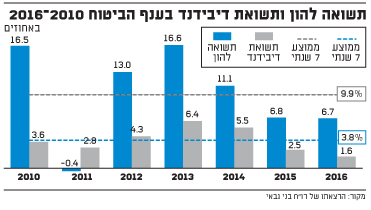

רו"ח גבאי, שעיבד את הדוחות של חברות הביטוח יחד עם אור חרוש, הוסיף כי ב"צפי לשנתיים הקרובות, למרות התיקון הצפוי בהוראות סולבנסי, צפוי שיעור תשואת דיבידנד נמוך ברוב החברות". בהקשר זה הוא פירט כי תשואת הדיבידנד בענף הביטוח ביחס להון עמדה על ממוצע שבע-שנתי של 3.8%, והוסיף כי "התשואה להון בממוצע שבע-שנתי עמדה על 9.9%", כשהרווחיות מציגה "מתאם חזק עם שוק ההון".

בכנס השתתף גם פרופ' (רו"ח) דן וייס מאוניברסיטת תל-אביב, שתהה "האם יישום סולבנסי 2 משפיע על מינוף פיננסי בענף הביטוח?" והשיב כי "חברות הביטוח לא עסוקות בלגייס כסף. להפך, יש להן כסף". ואולם, הוא הציג השוואה לחו"ל ואמר כי "יחס החוב להון גדל משמעותית בישראל לאורך השנים, עוד קודם לסולבנסי, ויותר מאשר באירופה. זה קרה עם שונות אדירה בין החברות, וזה לא עולם הומוגני".

וייס גם הדגיש פער אדיר בין חברות ישראליות לאירופיות, כשאמר: "פה יש תנודתיות אדירה ברווחיות, קפיצות ענקיות ברווח", והוסיף כי "זו רכבת שדים" ו"בעיה למנהלי החברות וגם למשקיעים".

תשואה להון ותשואת דיבידנד בענף הביטוח 2016-2010

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.