נשיא ארה"ב דונלד טראמפ הטיל אמש (ד') פצצה על כל העולם. פצצת מס. רפורמת המס שלו - שהוגדרה על-ידו כ"אחד מקיצוצי המס הגדולים בתולדות ארה"ב" - חוצה גבולות ואוקיינוסים ומעוררת הדים במדינות רבות ושונות באופיין - ממקלטי המס הזעירים ועד המדינות המערביות המפותחות. כמו תמיד, גם בישראל לא יכולים להישאר אדישים לתוכנית השאפתנית. למרות שלל המכשולים שהיא עדיין עתידה לעבור, החורים שלכאורה קיימים בה ושלא ברור כיצד ניתן לסתום אותם, והעובדה כי כלל לא ידוע עדיין אילו חלקים ממנה יעברו, אם בכלל - הניתוחים של ההשלכות של הרפורמה על ישראל והישראלים נמצאים בימים אלה בעיצומם.

האם הרפורמה טובה או רעה ליהודים? האם הפחתה של מס החברות ל-15% וביטול מס העיזבון האמריקאי ישפיעו על הכיס של הציבור הישראלי? ואם כן - לרעה או לטובה? תלוי מאיזו זווית מסתכלים על כך. ברמת החברות והישראלי הפרטי, ייתכן שמדובר בברכה שתוביל ל"הגירה" של כסף ישראלי לארצות-הברית, חיסכון במס עבור המשקיעים המהגרים וגריפת רווחים יפים; ברמת המדינה והכנסותיה ממסים - טראמפ, כך נראה, שולח את ידו הארוכה והענקית היישר אל קופת המדינה, כמו גם קופות מדינות אחרות.

מאזן המס בין מדינות העולם ישתנה

לדברי עו"ד (ורו"ח) דניאל פסרמן, ראש תחום מסים במשרד גורניצקי ושות', "רפורמת המס שהציג ממשל טראמפ תשנה מן היסוד את מאזן המס בין מדינות העולם, ועשויה להיות לה השפעה דרמטית בהקשר של ישראל".

לדבריו, משטר המס הנוכחי בארה"ב הוא עתיר מס ועומד בניגוד למגמה עולמית של הפחתות שיעורי המס על-מנת למשוך משקיעים. "פעילות עסקית בארה"ב עשויה להתמסות בשיעורי מס של 35%-40%. בהשוואה למדינות אחרות בעולם, לרבות ישראל, זהו מס גבוה ביותר. בנוסף, מסביר עו"ד (ורו"ח) פסרמן, כי השקעות זרות בארה"ב - גם פסיביות, למשל בנדל"ן או בשוק ההון - עשויות להתמסות במס עיזבון בשיעור של כ-40%".

"מנגד", הוא מוסיף, "מדינות רבות בעולם פועלות להפחתת שיעורי המס ואף מציעות משטרי מס מיוחדים שנועדו למשוך חברות בינלאומיות ומשקיעים זרים. כך, למשל, אנגליה שפועלת להפחתת מס חברות מתחת ל-20%, הולנד שמציעה משטר מס מיוחד לקניין רוחני, ואיטליה שמציעה משטר non dom דומה למשטר האנגלי ובמידה מסוימת גם לחוק העולים הישראלי, שמעניק הטבות מס לעולים חדשים".

לדברי פסרמן, על רקע זה ועל רקע המאבק העולמי על הון ופעילות עסקית, ובהתחשב בקשיים הפיננסיים והאבטלה הגואה ברחבי הגלובוס, "הרפורמה של טראמפ נבונה מאוד מהבחינה האמריקאית. הרפורמה תגרום לחברות האמריקאיות הבינלאומיות להחזיר פעילויות לארה"ב, מה שיביא להגדלת התעסוקה ויחיה את גלגלי הכלכלה האמריקאית. אף ביטול מס עיזבון יגדיל את האטרקטיביות של השקעות זרות בארה"ב", הוא אומר.

שינוי דרמטי בהתנהלות העסקית-כלכלית בעולם

מבחינת ישראל, אומר פסרמן, אין ספק שאם הרפורמה תעבור מדובר בשינוי שעשוי להיות משמעותי מאוד עבור הכלכלה הישראלית, בעיקר בסקטור ההיי-טק. "בעבר, יזמים ישראלים הקימו חברות זרות שהיו בעלות הקניין הרוחני. בראשית שנות האלפיים אף היה מקובל להקים תאגידים אמריקאים מתוך תפיסה שחברות ומשקיעים אמריקאיים יעדיפו להשקיע בתאגידים אמריקאים. תפיסה זו השתנתה בשנים האחרונות, וחלה מגמה הפוכה של השבת הקניין הרוחני לישראל. הדוגמה המפורסמת מהעת האחרונה היא של מובילאיי, שהחלה כחברה ישראלית בסוף שנות ה-90', הפכה לחברה זרה ואז שבה לישראל ונמכרה לאינטל האמריקאית. חוק עידוד השקעות הון הישראלי מציע סביבת מס מאוד אטרקטיבית, ולאחרונה - בעקבות המלצות ה-BEPS - אף תוקן החוק ושיעורי המס הופחתו עוד יותר והם נעים היום בין 5% ל-16%.

"כעת, בעקבות הרפורמה המוצעת של טראמפ, יקטן משמעותית פער המס בין ארה"ב לישראל, ובנסיבות מסוימות שיעורי המס בארה"ב יהיו נמוכים מאלה בישראל". בסביבת מס זו, אומר פסרמן, ובהתחשב בכך שהשוק האמריקאי והחברות האמריקאיות הם היעד העיקרי, אין ספק שיזמים ישראלים עשויים להעדיף להקים את פעילותם בארה"ב ולא בישראל. "אם רפורמת טראמפ אכן תעבור, מדינת ישראל תצטרך לחשב מחדש את מסלול ההיי-טק שלה, ואפילו המכונית האוטונומית של מובילאיי לא תסייע", הוא אומר.

גם עו"ד טלי ירון-אלדר, נציבת מס הכנסה לשעבר ובעלת בוטיק מס כיום, סבורה כי טראמפ החליט לעלות על הרכבת הבינלאומית של הפחתות המיסוי. "טראמפ מצטרף לשורה ארוכה של מדינות שהבינו כי שיעורי מס מופחתים יביאו ליותר פעילות. הידועות ביניהן הן אירלנד עם 12% מס חברות, קפריסין עם מס בגובה 12.5%, מלטה עם שיעור נמוך במיוחד של 5% ופנמה עם 10% מס חברות". ואולם, אומרת ירון-אלדר, לא בטוח שזה הצעד הנבון מבחינתו. "מאחר שארצות-הברית היא מדינת יעד חשובה, היא לא צריכה להיות הזולה ביותר מבחינת מס כדי להביא אליה פעילות. היא אפילו יכולה להיות קצת יותר יקרה מאחרים. מתוך ידיעה שהיא קריטית להצלחתן של חברות, בעיקר בעולמות הטק".

בכל מקרה, גם לדברי ירון-אלדר, מדובר ברפורמה שתביא לשינוי דרמטי בהתנהלות העסקית-כלכלית בעולם. "אם הרפורמה המוצעת אכן תעבור, אנו נראה תנועה משמעותית של פעילות עסקית רחבה לארצות-הברית. ובהמשך, להערכתי, לצורך שמירת הפעילות בתחומן, תאלצנה מדינות אחרות להפחית את המסים עוד יותר בכדי שלא תברח מהן פעילות. והאמת? כבר לא נשאר מרווחים גדולים מהם ניתן להפחית את המס. וזה מתייחס גם לחברות ישראליות או לחברות בינלאומיות שמקורן בישראל, שכן בשיקול האם לפעול בישראל או בארצות-הברית בשיעורי מס דומים, אין ספק שאם הרפורמה תאושר - הפעילות של חברות רבות תעבור ברובה, גם אם בתהליך, לארצות-הברית".

עו"ד (רו"ח) בני טובי, שותף מיסוי בינלאומי במשרד שקל שות', מסכים. לדבריו, "השלכות תוכנית המיסוי של טראמפ עלולות להיות דרמטיות עבור ישראל, להביא להסטת רווחים מישראל לארה"ב ובכך לגרום להקטנת תשלום המסים בישראל". לדבריו, אף על-פי שכבר היום חברות היי-טק מסוימות נהנות משיעורי מס נמוכים בישראל תחת חוק עידוד השקעות הון (שיעורי מס הנעים בין 5%-16% כאמור), הרי שריבוי התנאים לצורך קבלת שיעורי המס המופחתים האלה עלול להביא להעתקת פעילותן אל ארה"ב. "ואולם, הפתרון למניעת בריחתן של חברות היי-טק מישראל לארה"ב", אומר טובי, "לא טמון בהורדה נוספת של מס החברות, אלא בהגמשת התנאים לקבלת ההטבות בישראל".

ארה"ב הופכת למקלט מס

לדברי עו"ד יאיר בנימיני, המתמחה במיסוי בינלאומי, כדאי לשים לב להשפעה נוספת של הכוונה להפחית את מס החברות בארה"ב ל-15% - הפעם מהזווית של החברות האמריקאיות הפועלות בישראל. "ברגע ששיעור מס החברות בארה"ב ירד ל-15%, רשות המסים עלולה להתייחס לחברה אמריקאית עם מעל ל-50% הכנסות פסיביות ובעלי שליטה ישראליים כ'חברה נשלטת זרה'. זהו סעיף שחוקקו בזמנו כדי למנוע מישראלים לצבור הכנסות פסיביות בחברות אוף-שור, אבל מבחינת המחוקק מס חברות של 15% צריך להיות מטופל כמו חברה במקלט מס - כך שארה"ב הופכת למעין מקלט מס לצרכי החוק הישראלי".

השינוי הזה בתפיסת החברות הזרות בארץ, אומר עו"ד בנימיני, יהיה רלוונטי במיוחד לחברות שמחזיקות נדל"ן בארה"ב, ובמיוחד כאשר מדובר בנדל"ן מסחרי או בהשקעה במגורים להשכרה. ואולם, גם בנימיני מסכים עם מומחי המס האחרים כי "הבשורה" המרה של הרפורמה עבור קופת המדינה היא בריחת הכסף לארה"ב. "הפחתת מס החברות בארה"ב עשויה לתמרץ חברות ישראליות שלהן חברות-אם או חברות-בנות בארה"ב, להסיט את הרווחים העסקיים שלהם מישראל לארה"ב", הוא אומר ומוסיף כי "אנו צופים שכתוצאה מכך תתחזק מחד המגמה של משרד האוצר להוריד את מס החברות, אך מאידך החברות ייחשפו לביקורות מוגברות מצד מפקחי רשות המסים בישראל".

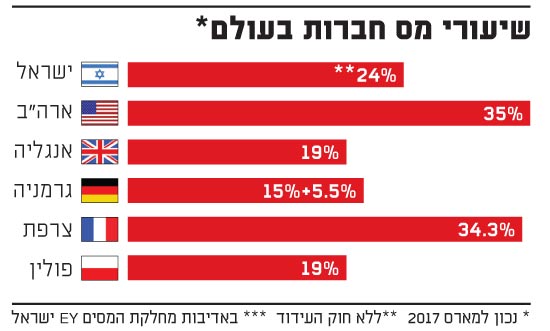

שיעורי מס חברות בעולם

ישראלים רבים יוכלו לנשום לרווחה אם מס העיזבון האמריקאי יבוטל

אחת ה"בשורות" הגדולות הנוספות המעוגנות ברפורמה השאפתנית של טראמפ היא כוונתו לבטל את מס העיזבון האמריקאי. גם לתוכנית הזו, יהיו, כך נראה, השפעות גלובליות.

השאלה אם להחיל מס ירושה או עיזבון בישראל נחשבת לאחד הנושאים הרגישים והשנויים במחלוקת. קל לוותר על הדיון המעמיק במס הזה - או בכינויו הפופולרי "מס המוות" - כי הוא קשה ומייגע ולא מניב תוצאות מיידיות. עם זאת, נדמה כי הנושא הזה, שמעורר מחלוקת בישראל כבר שני עשורים, לא שוכך. מנגד, מס העיזבון האמריקאי, הנחשב בעיני רבים לאחד מכלי גביית המסים וחלוקת העושר האגרסיביים ביותר שנמצאים בארסנל של "האח הגדול" בארה"ב, עמד כל השנים איתן ויציב. כפי שפורסם ב"גלובס" לפני כשבועיים, לאחרונה החל ה-IRS האמריקאי לפזול גם לעבר הירושות הישראליות.

מס העיזבון האמריקאי אינו חל רק על יחידים תושבי ארה"ב או אזרחים אמריקאיים, אלא גם על יחידים שאינם תושבי ארה"ב ואף אינם אזרחים אמריקאיים שהחזיקו בארה"ב ביום פטירתם בנדל"ן, בניירות ערך, באג"ח מסוגים מסוימים ובהשקעות אחרות. ואולם, בעוד שאזרחי ארה"ב מוגנים ממס עיזבון אמריקאי עד לתקרת פטור בגין שווי נכסי של כ-5.3 מיליון דולר, הפטור לבעלי נכסים בארה"ב שאינם אזרחים אמריקאיים מוגבל לסך של 60 אלף דולר בלבד, ושיעור המס עשוי לעמוד על 40% משווי הנכסים בארה"ב.

לאחרונה, במסגרת מגמת השקיפות הפיננסית בין מדינות וחילופי המידע החדשים בין רשות המסים הישראלית למקבילתה האמריקאית (IRS), נפתח הפתח לאכיפתו של מס העיזבון האמריקאי על הישראלים שהשקיעו בחו"ל. בנסיבות הללו, אם תעבור הרפורמה של טראמפ - ומס העיזבון אכן יבוטל - ישראלים רבים יוכלו לנשום לרווחה.

"ביטול מס העיזבון (estate tax) אשר מהווה דאגה קבועה של משקיעי הנדל"ן הישראלים בארה"ב בבשורה משמחת", אומר עו"ד יאיר בנימיני. לדבריו, "עד היום היה מוטל מס עיזבון על נכסים בארה"ב של תושבי חוץ, דבר שהביא לתעשייה שלמה של פתרונות שנועדו להימנע מהנטל האדיר (עד 40%) במועד פטירת המשקיע. כרגע מוקדם להבין האם הפטור יחול גם על תושבי חוץ או רק על אזרחים אמריקאיים, אך גם להיבט זה תהיינה השלכות מהותיות על מבנה ההשקעות בארה"ב של תושבי ישראל, וכמובן גם על מאות אלפי האזרחים האמריקאיים הגרים כאן".

רוח גבית למתנגדים

עו"ד טלי ירון-אלדר מוסיפה כי "מטרת ביטול מס העיזבון דומה למטרה לשמה מפחית טראמפ את מס החברות - להביא השקעות נוספות לארצות-הברית".

לדבריה, מדובר בצעד נכון מהזווית האמריקאית, בין היתר, כיוון שהמס הבריח עד כה משקיעים זרים רבים מגבולות ארה"ב. "כיום מוטל מס העיזבון בארצות-הברית בעיקר על מעמד הביניים 'הלא מתוחכם', שכן בעלי רכוש בסך של עד 5 מיליון דולר פטורים מהמס ובעלי רכוש רב (מעל 5 מיליון דולר), מתכננים את צעדיהם בקפידה. לכן מי נשאר? אלה ממעמד הביניים שלא תכננו כראוי את המס שלהם.

"לגבי מי שאינם תושבים, חל מס העיזבון על אזרחים לגבי כל רכושם ועל מי שאינם אזרחים לגבי נכסים בארצות-הברית, וזאת ללא מנגנון אפקטיבי של פטור.

"בזמן האחרון נעשה דרך המערכת הבנקאית מאמץ לאכוף מס זה לגבי השקעות בארצות-הברית. ומה תוצאת האכיפה? שיותר אנשים מוותרים על נכסים בארצות-הברית, לרבות השקעות במניות, בכדי שלא ייכנסו, ולו בטעות, למס העיזבון. ביטול המס יביא את אותם אנשים לחזור ולהשקיע בארצות-הברית.

ומה יעלה בגורל המחלוקת הנצחית על "מס המוות" בישראל? לדברי רו"ח שרון שולמן, שותף בכיר בפירמת הייעוץ וראית החשבון EY ישראל ומנהל מחלקת המסים, "אלה שמתנגדים למס ירושה בישראל לאורך השנים, הן משום שהוא לטענתם מס לא מוצדק והן בגלל הקושי הרב ביישומו, קיבלו רוח גבית חזקה מאוד מההצעה לביטול מס הירושה בארה"ב, שהיוותה עד היום את הדוגמה הבולטת לכך שמס ירושה הוא בר-ביצוע. הטיעון העיקרי של התומכים במס ירושה היה הסתמכות על הניסיון בארה"ב. מרגע שבארה"ב יסוגו ממס הירושה, הסיכוי שיחוקקו מס ירושה בישראל הוא קלוש, בטח אם אנחנו רוצים לעודד אמריקאים לעלות ארצה".

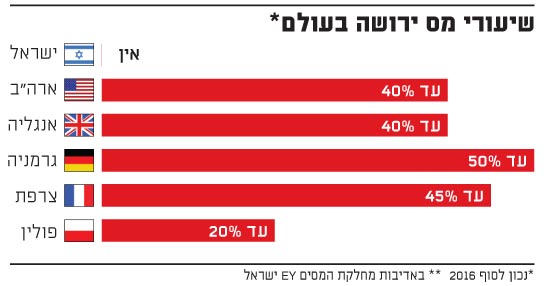

שיעורי מס ירושה בעולם

"אם לא היינו מורידים את המס, היינו עכשיו בברוך אדיר"

תוכניתו החדשה של נשיא ארה"ב דונלד טראמפ צפויה לפגוע באטרקטיביות של ישראל כיעד עבור חברות ששקלו להעביר לכאן פעילויות מרכזיות, ועשויה לשכנע חברות ישראליות להעביר את פעילותן לארה"ב - כך העריכו היום (ה') באוצר בתגובה לפרסום פרטי התוכנית אתמול. גורמים באוצר אמרו ל"גלובס" כי "לאיש אין מושג מה בדיוק תהיה ההשפעה של התוכנית על המשק, אבל ברור שהיא פוגעת באטרקטיביות היחסית של ישראל לעומת ארה"ב".

"מה שברור הוא שאם לא היינו מפחיתים את המס היינו היום בברוך אדיר", אמרו היום גורמים באוצר.

בחוק ההסדרים האחרון בוצעה ביוזמת שר האוצר משה כחלון הפחתה משמעותית במיסוי על חברות היי-טק שפעילותן בישראל, והובטחו הטבות נוספות ובהן מסלול ירוק ברשות המסים. מדרגות המס החדשות של חברות היי-טק עומדות על 12% לכלל החברות, ו-6% לחברות ענק גלובליות שמחזור המכירות השנתי שלהן עולה על 10 מיליארד דולר. בעלי מניות בחברת היי-טק מכל גודל יוכלו ליהנות ממס מופחת של 4% בלבד על דיבידנדים - לעומת 20-30 אחוז בחברות אחרות.

מהלך הורדת המסים נבע מחשש לפגיעה קשה בפעילות של חברות זרות בישראל בעקבות כניסתם לתוקף של כללי ה-BEPS - מערכת כללי מס בינלאומיים שמחייבת חברות לרשום את הקניין הרוחני שלהן (IP) במדינה שבה הוא מפותח. ה-IP הוא מקור הערך העיקרי בחברות היי-טק שמתבססות על מוניטין ומוצרים לא-מוחשיים.

הפעילות הזרה בתחום ההיי-טק בישראל מתבטאת בעיקר במרכזי מחקר ופיתוח - כ-270 חברות זרות מפעילות בישראל למעלה מ-300 מרכזי פיתוח, כך על-פי נתוני סטארט-אפ סנטראל, עמותה במימון פרטי שהוקמה לקדם את ענף ההיי-טק הישראלי. עד היום נהגו חברות ההיי-טק הבינלאומיות לרשום את ה-IP שלהן במקלטי מס ולדווח על פעילות המחקר והפיתוח בישראל כעל הזמנת עבודה מקבלן - ובכך נמנעו מתשלום מס בישראל במיליארדי דולרים.