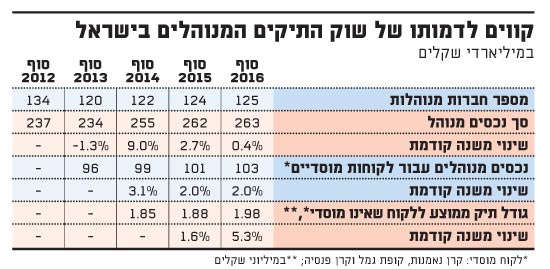

בשנת 2016 רשם שוק התיקים המנוהלים בישראל יציבות, כך שבסופה של השנה שעברה הוא הציג צמיחה שנתית בשיעור סמלי בלבד, של כ-0.4%, וסך הנכסים המנוהלים באמצעות 125 החברות המנהלות הפעילות בתחום הצטבר לכ-263 מיליארד שקל. סכום זה גדול בכמיליארד שקל בלבד מהסכום שנוהל שנה קודם לכן, על אף תשואות חיוביות שנרשמו בשוקי ניהול כספי ציבור אחרים ב-2016.

בשנה שעברה הצטרפה לשוק ניהול התיקים חברה מנהלת נוספת אחת, אך מספר החברות המנהלות עדיין רחוק מרמה של כ-134 חברות, שהיו פעילות בו בסוף 2012.

אגב, מתוך סך הנכסים בשוק זה, קצת יותר מ-160 מיליארד שקל הנו של כספי הציבור הרחב, תאגידים עסקיים ורשויות ועוד, והיתר הנו כספי גופים מוסדיים (קרנות נאמנות, קופות גמל וקרנות פנסיה), שעוסקים בניהול כספי ציבור. חלקם של הלקוחות שאינם מוסדיים קטן במקצת ביחס לשנה שקדמה.

כך עולה מנתונים שפרסמה היום (ד') רשות ניירות ערך, בראשות פרופ' שמואל האוזר, שמפרסמת אחת לתקופה סקירה על שוק ניהול התיקים, שכמעט ואין פרטים פומביים לגביו, למרות שמדובר בשוק ניהול כסף חשוב מאין כמוהו. לצורך השוואה נציין, כי בסוף 2016 עמד סך הנכסים שנוהלו באמצעות קרנות הנאמנות על כ-214.1 מיליארד שקל, בעוד ששוק תעודות הסל החזיק אז בנכסים בשווי מצרפי של כ-96.15 מיליארד שקל (בניכוי החזקות הדדיות).

באותו זמן נוהלו באמצעות קרנות ההשתלמות נכסים בהיקף מצרפי של כ-183.8 מיליארד שקל, קופות הגמל לתגמולים ניהלו נכסים בהיקף מצרפי של כ-200.8 מיליארד שקל והפוליסות המשתתפות ברווחים ניהלו נכסים בשווי של כ-157.8 מיליארד שקל (בפוליסות משנת 2004 ואילך נוהלו נכסים בהיקף נוסף של כ-105.3 מיליארד שקל).

לאור זאת, "רק" קרנות הפנסיה החדשות היו שוק גדול מזה של התיקים המנוהלים - מאחר שהן החזיקו אז בנכסים בהיקף העולה על זה שבתיקים המנוהלים (כולל כספי המוסדיים) - היקף נכסים בשווי מצרפי של כ-254.6 מיליארד שקל. אגב, לגבי כלל השווקים שהזכרנו לעיל יש נתונים רבים - רציפים וחודשיים - לגבי שלל היבטים, בהם הרכב הנכסים ועלויות החיסכון (דמי הניהול).

גם השנה רשות ני"ע, שלא אחת מצהירה על חשיבות הדאגה לשקיפות, לא שופכת אור על היבט משמעותי וחשוב ביותר בכל שוק של ניהול כספי ציבור: כמה זה עולה לציבור. רשות ני"ע, בהתאם לאינטרס של החברות המנהלות, לא מספקת נתונים לגבי התשלום שמשלם הציבור בישראל עבור ניהול תיקי השקעה, וזאת לעומת שקיפות מלאה בהיבטים אלה בשוקי קרנות הנאמנות או החיסכון הפנסיוני, למשל. ראוי ורצוי שהרשות תשנה את מנהגה בהיבט זה. התשלום עבור השירות אינו עוד פרט, כי אם בסיס לבחינת מצבו "האמיתי" של החוסך.

היכן שיש שקיפות, יש הוזלה

כך, כבר עם פרסום הדוח הקודם שאלנו "האם מחיר השירות בתיקים המנוהלים (דמי הניהול) ואיכותו (התשואות) הם סוגיות פחותות חשיבות, שלא מגיע לנו כציבור לקבל מידע לגביהן?". על כך השבנו, ש"מהמצגת שפרסמה רשות ני"ע התשובה אינה בהכרח שלילית, והיא לא המסר שהיינו מצפים לקבל מכל רגולטור, ודאי מהרשות עצמה בשורת התחומים שעליהם היא מפקחת". קצת יותר משנה עברה לה והרשות בשלה - וזה לא לעניין. מדוע? בשנים האחרונות ראינו כיצד דמי הניהול בקרנות הנאמנות ובחיסכון הפנסיוני יורדים, לא מעט משום שהגופים המנהלים בשווקים אלה נמצאים תמידית תחת זכוכית מגדלת בכל הנוגע לתשואות שהם משיגים לציבור הלקוחות והמחיר שנגבה עבור שירות זה.

אז נכון, שוק ניהול התיקים שונה משווקים אחרים, בין היתר בגלל המורכבות הניכרת והשונות האדירה בין הלקוחות (למשל בין מוסדיים שמנהלים כספי עתק, לחברות עסקיות שמנהלות סכומים גדולים, ועד לקהל הקמעוני - עשיר יותר או פחות, או בין מגוון פרופילים נרחב ביותר של הסיכון בתיק והעדפות השקעה), אבל, לדעתנו עדיין רב הנסתר על הגלוי, ובמידה לא רצויה. יחד עם זאת, בעבר הלא רחוק בכלל לא פורסמו נתונים בהיקף שכזה - כפי שעתה הם מפורסמים, ועל כך מגיעה לרשות ברכה - אלא שבכך, לדעתנו, לא הושלמה הדרך.

כך או אחרת, כאמור, מהדוח של רשות ני"ע עולה כי בנטרול התיקים המנוהלים של לקוחות מוסדיים, הסתכם התיק הלא מוסדי - שמאופיין בלקוחות פרטיים גדולים וקטנים, בחברות עסקיות ובגופים לא מוסדיים אחרים - בכ-160 מיליארד שקל, סכום המהווה קיטון קל ביחס לכ-161.5 מיליארד שקל שנוהלו עבור הלקוחות הלא מוסדיים בשוק זה בסוף 2015.

כמו כן, נתוני רשות ני"ע מגלים כי היקף התיק הממוצע של הלקוח הלא מוסדי עמד בסוף 2016 על כמעט 2 מיליון שקל - גידול של כמאה אלף בממוצע לתיק, המהווה עלייה של כ-5.3% בשווי התיק הלא מוסדי הממוצע לעומת מה שהיה בסוף 2015. אגב, בסוף 2014 עמד היקף התיק הלא מוסדי הממוצע על כ-1.85 מיליון שקל.

עוד עולה מהדוח של רשות ני"ע, כי שש החברות הגדולות במונחי מספר לקוחות החזיקו בסוף 2016 ב-49.8% מכלל הלקוחות בשוק זה. כלומר, 4.8% מהחברות המנהלות בשוק זה מחזיקות בכמעט מחצית מהלקוחות בישראל. זה בא לידי ביטוי גם במונחי הנכסים המנוהלים, שם התמונה קצת שונה. רשות ני"ע מגלה בסקירה שלה כי בסוף 2016 נוהלו על-ידי עשר חברות ניהול התיקים הגדולות בשוק, שהיוו כ-10% מכלל החברות הפעילות בשוק זה, נכסים שהיוו כ-70.3% מכלל הנכסים המנוהלים בשוק זה בישראל.

מדובר אמנם בריכוזיות גבוהה, אך בכזו שעדיין נמוכה משמעותית - ובריאה הרבה יותר - מזו שמוכרת משווקים אחרים, ובראשם שוקי הפיקדונות בבנקים, קרנות הפנסיה וביטוחי המנהלים שמנוהלים על-ידי הבנקים.

לסיום, 77% מהחברות בענף התיקים המנוהלים, במונחי לקוחות, מנהלות במקביל גם מוצרים פיננסיים אחרים (כלומר, קרנות נאמנות), מה שעלול ליצור ניגודי עניינים.

קווים לדמותו של שוק התיקים המנוהלים בישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.