בהמשך לבחינת הישגי קרנות אג"ח מדינה בשנים 2013, 2014 ו-2015, שתוצאותיה פורסמו במדור זה ב- 21.8.16, בדקנו את הישגי הקרנות מאז.

הקטגוריות אותן בדקנו הן אג"ח מדינה כללי ללא מניות, אג"ח מדינה כללי עם חשיפה של עד 10% למניות ואג"ח מדינה כללי עם חשיפה מירבית של מעל 10% למניות. בכל מקרה, החשיפה של קרנות אג"ח מדינה למניות לא עוברת את ה-25%. הבדיקה נעשתה אך ורק על קרנות נאמנות מנוהלות (ללא קרנות שמחקות את המדד).

עבור הקטגוריה ללא חשיפה מנייתית, מדד הייחוס הרלוונטי הינו מדד אג"ח ממשלתי כללי.

עבור הקטגוריה עם חשיפה של עד 10% למניות, דגמנו את מדד אג"ח ממשלתי כללי בשיעור של 90% ומדד ת"א 125 (בשנת 2016 - מדד ת"א 100) בשיעור של 10%.

עבור הקטגוריה עם חשיפה מירבית של מעל 10% למניות, התאמנו את מדד ממשלתי כללי בשיעור של 80% ומדד ת"א 125 בשיעור של 20%.

תשואות המדדים שהרכיבו את מדדי הייחוס היו כדלהלן:

בשנת 2016:

1. מדד אג"ח ממשלתי כללי עלה בכ-0.9%.

2. מדד ת"א 125 ירד בכ-2.5%.

בשנת 2017 (רבעון ראשון):

1. מדד אג"ח ממשלתי כללי עלה בכ-0.1%.

2. מדד ת"א 125 ירד בכ-2.4%.

קרנות אג"ח מדינה כללי, ללא מניות

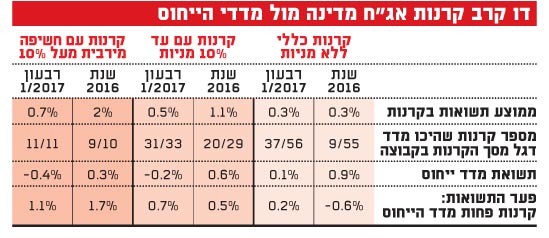

בשנת 2016, התשואה הממוצעת של קבוצת הקרנות בקטגוריה ללא חשיפה מנייתית כלל, עמדה על כ-0.3%, בעוד שמדד הייחוס - אג"ח ממשלתי כללי עלה במהלך התקופה בכ-0.9%. כלומר, הקרנות פיגרו בכ-0.6% אחרי המדד. הפער שנוצר נובע כל כולו מדמי הניהול הממוצעים בקטגוריה.

רק 9 מתוך 55 הקרנות שבקבוצה הצליחו להכות את מדד הייחוס, כשהקרן הטובה ביותר עלתה בכ-1.6% ואילו הקרן שפיגרה בתשואות ירדה בכ-0.9%.

הרבעון הראשון של 2017 היווה המשך ישיר למגמה שסימנה את השנה הקודמת - ירידת מדד הייחוס המנייתי לצד עלייה מזערית של מדד האג"ח. למרות זאת, התמונה נראתה קצת יותר טוב עבור מנהלי הקרנות.

עדיין באותה קטגוריה, התשואה הממוצעת של הקרנות הייתה טובה בכ-0.2% מאשר תשואת מדד הייחוס. בעוד שהאחרון עלה בכ-0.1%, ממוצע הקרנות בקבוצה עמד על כ-0.3%.

גם מספר הקרנות שהצליחו להכות את המדד עלה משמעותית, כש-37 מתוך 55 הקרנות שבקטגוריה הצליחו בכך. ראויה לציון הקרן שעלתה בשיעור הגבוה ביותר, כ-1.1%, פער מהותי של כ-1% ברבעון על-פני הבנצ'מרק.

קרנות אג"ח מדינה כללי, חשיפה של עד 10% למניות

בשתי הקטגוריות הבאות, אלה שאיפשרו חשיפה מנייתית, קיבלנו תמונה שונה מזו שניתן היה לצפות לה, נוכח התשואה השלילית של מדד ת"א 125 במהלך 2016 בשיעור של 2.5%-. לכאורה, ככל שהחשיפה המנייתית גדלה, כך אמורה תשואת הקרנות להיפגע, אך בפועל זה לא קרה, אלא להפך.

בעוד שקבוצת הקרנות עם חשיפה של עד 10% למניות השיגה בממוצע תשואה חיובית של כ- 1.1%, מדד הייחוס עבורה עלה בכ-0.6% בלבד.

20 מתוך 29 הקרנות שנכללו בקבוצה הצליחו להשיג תשואה עודפת על-פני מדד הייחוס. הטובה ביותר ביניהן עלתה במהלך התקופה בכ-3.2%, והגרועה שבהן השיגה תשואה חיובית זניחה בלבד. הבדל של כ-0.5% בהחלט מהווה סמן חיובי עבור ביצועי מנהלי הקרנות, ואפשר שיוסבר בכך שהם השכילו להפחית חשיפה למניות הפארמה, שסבלו משנה קשה במיוחד, ואף העיבו באופן מהותי על תשואת מדדי המניות הגדולים בישראל, בהם גם מדד הייחוס - מדד ת"א 125.

ברבעון הראשון של 2017, עדיין באותה קטגוריה, הקורלציה החיובית בין שיעור החשיפה המנייתית לבין התשואה הממוצעת של קבוצת הקרנות - המשיכה, ואף ביתר שאת.

התשואה השלילית של מדד הייחוס המנייתי - ת"א 125 - "משכה" למטה את תשואת מדד הייחוס בקטגוריה עד לכדי תשואה שלילית של כ-0.2%-. לעומת זאת, קבוצת הקרנות עלתה במהלך תקופה זו בכ-0.5% ובכך עלה הפער ביניהם לכ-0.7% ברבעון, גבוה יותר מהפער שנמדד לאורך שנת 2016 כולה.

הישג מרשים נוסף למנהלי הקרנות מתבטא במספר הקרנות שהצליחו להכות את מדד הייחוס, כשרק 2 מתוך 33 הקרנות בקבוצה שפעלו בפרק זמן זה השיגו תשואה נמוכה ממנו.

קרנות אג"ח מדינה כללי, חשיפה של מעל 10% למניות

כאמור, הגדלת החשיפה המנייתית, גם מעבר לרמה של עד 10%, חידדה את הפער בין הקרנות לבין מדד הייחוס אף יותר. בבדיקה שערכנו לגבי שנת 2016, מצאנו כי קבוצת הקרנות שאפשרה חשיפה מירבית של מעל 10% למניות עלתה בכ-2% בממוצע, אל מול מדד הייחוס שלה שעלה בכ-0.3% בלבד. נתונים אלה של המדד והקרנות מבטאים פער של כ-1.7%, תוצאה שבוודאי תספק את מנהלי הקרנות.

9 מתוך 10 הקרנות שנכללו בקבוצה היכו את מדד הייחוס. בקבוצה זו נרשם הפער הגדול ביותר בין הקרנות עצמן, כשהקרן הטובה ביותר עלתה בכ-5.1% , ואילו בעלת התשואה הנמוכה ביותר ירדה בכ-0.1%.

באופן די זהה לקטגוריה הקודמת שנבדקה, הרבעון הראשון של 2017 המשיך בצורה ישירה את השנה שקדמה לו. הרחבת שיעור החשיפה המנייתית הביאה להגדלת הפער בתשואות בין הקרנות לבין מדד הייחוס שלהן.

מדד הייחוס לתקופה זו ירד בכ-0.4% בעוד שקבוצת הקרנות בקבוצה עלתה בשיעור ממוצע של 0.7%, וכך נקבע הפער ביניהם על 1.1%.

כל 11 הקרנות בקבוצה, ללא יוצאת מן הכלל, הצליחו להכות את מדד הייחוס. הקרן הטובה ביותר עלתה בכ-1.7% במהלך התקופה, ואילו בעלת התשואה הנמוכה ביותר ירדה בכ-0.1%.

לסיכום, שנת 2016 והרבעון הראשון של השנה הנוכחית, הציגו תמונה חיובית עבור מנהלי הקרנות. למעט קבוצת הקרנות על מדד האג"ח הממשלתי הכללי ללא מניות שפעלו במהלך 2016, כל הקבוצות בקטגוריות השונות הצליחו להכות את מדדי הייחוס שלהן. על פניו, זהו הישג בלתי מובן, כיוון שהגדלת החשיפה המנייתית שלהם היטיבה עם ביצועי הקרנות, בעוד שמדדי הייחוס המנייתיים השיגו תשואה שלילית לאורך כל התקופה. בדומה למקרים דומים אותם ניתחנו בעבר. ההסבר לכך נעוץ ביכולתם של מנהלי הקרנות לבחור נכונה את הרכיב המנייתי באופן שפגיעת הפארמה בקרנות הייתה קטנה בהרבה מאשר פגיעת הפארמה במדד הייחוס, כמו גם מתן העדפה למניות השורה השנייה והשלישית של ת"א 75 (כיום ת"א 90) ומדד היתר.

הצד האירוני של העניין הוא, שחרף התוצאות הטובות האלה, הציבור פדה מקרנות אג"ח מדינה מאז שלהי 2015 ועד היום סכומי עתק, אם כי רוב הכסף יצא מקרנות אג"ח ממשלתי ללא מניות, שמתקשות להכות את מדד הייחוס, ושהתשואה הפנימית של תיק ההשקעות שלהן, לא הרבה יותר גבוהה מדמי הניהול שמנהלי הקרנות גובים.

* הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

דו קרב קרנות אגח מדינה מול מדדי הייחוס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.