מדדי אג'יו לתיקים המנוהלים ממשיכים ללמד על עליות בתיקים באפריל. העליות נובעות ממגמות חיוביות בכל אפיקי השוק השונים, אג"ח ומניות, בארץ ובעולם. בעוד שהמגמות החיוביות ניתנות להסבר באמצעות הנתונים הכלכליים, והציפייה לנתונים ולמגמות טובות בהמשך, קשה יותר להסביר את היעדר התגובה לאיומים הגיאופוליטיים ההולכים וגוברים, ולכך נחזור בהמשך.

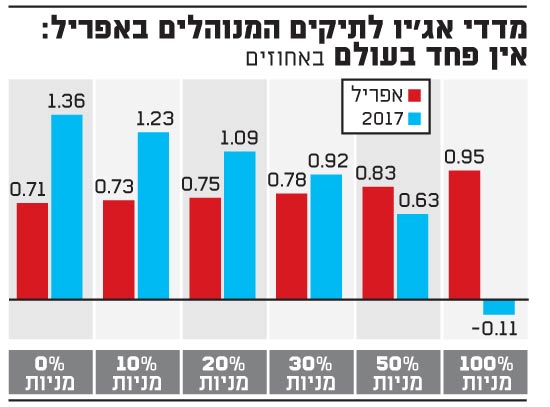

גם החודש העליות הבולטות היו באפיקי האג"ח, ונרשמה עלייה בשיעור של 0.71% בתיקים המבוססים על אג"ח בלבד. בקצה השני, בתיקים המנייתיים, נרשמה עלייה בשיעור של 0.95% החודש. בשני המקרים העלייה במרכיבים המנוהלים בשווקים שמחוץ לישראל תרמה לתיקים תרומה חיובית ומייצבת, כ-0.75% בהשקעות באג"ח בחו"ל וכ-1.2% בהשקעות במניות בחו"ל, על פי הרכבם במדדי התיקים.

מדדים או החזקות ישירות?

תיקי הביניים המעורבים בהחזקה באג"ח ובמניות עלו באפריל בשיעור של 0.75%, וסיכמו את ארבעת החדשים האחרונים בעלייה מצטברת של 1.09%.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים, רבים ומגוונים, בהם פסגות, פעילים, מגדל שוקי הון, אקסלנס, אי.בי.אי, מיטב דש, הראל, אלטשולר שחם, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

בחינת ביצועי המדדים מתחילת השנה מראה כי לתיקי האג"ח עדיין יש עדיפות ברורה על אפיקי המניות, אשר ההשקעה בהם לא הצדיקה את הסיכון. מדד תיק האג"ח עלה בשיעור של 1.36% בארבעת החדשים הראשונים של השנה, בעוד שמדד תיק המניות דווקא ירד בשיעור של 0.11%.

בתוך כך, תיקי האג"ח רשמו ארבעה חדשים חיוביים, בעוד שמרכיבי המניות בתיקים הראו תנודה גבוהה - ירדו בשני חודשים ועלו בשני האחרים - אך נותרו במקומם בסיכום לארבעת החדשים.

האם שוקי המניות נמצאים במצב של עבודת סרק, ואינם מניבים תשואה בסופה של תקופה? אם נתבונן בביצועי שוקי המניות בפרספקטיבה היסטורית, הרי שבשנת 2015 מדדי התיקים המנייתיים ירדו ב-0.25%, את 2016 הם סיימו בעלייה זניחה של 0.1% ואילו השנה, עד אפריל, הם כאמור ירדו ב-0.11%.

בסיכומה של התקופה הם רשמו תשואה שלילית, מה שהופך את ההשקעה בשוקי המניות להשקעה שמוסיפה הרבה סיכון ומעט תשואה. הדבר בולט ככל שאנו מנהלים את ההשקעה בצורה הקרובה לבנצ'מרק של שוק המניות הכללי, או בהשקעה במדדים עצמם, והוא מציף לדיון את הטענה ארוכת-הימים שהשקעה במדדים עדיפה על השקעה ממוקדת ועל בחירת מניות ישירות.

מעקב אחר תיקים ותוצאות מלמד, כי בתקופה כזו לא מעט מנהלים מצליחים "לנצח את המדד", ואכן בשנים האחרונות אנו רואים מנהלי השקעות אשר היכו את המדדים. היו אלו מנהלים אשר אינם פועלים בקרבה למדדי השוק, אלא בוחרים להתרחק מהמדד. בדרך כלל אלו מנהלים קטנים ובינוניים, או מנהלי קרנות גידור, אלה אשר מלכתחילה פועלים באמצעות בחירות ממוקדות של מניות ואג"ח כדי להכות את המדדים.

בשנתיים וחצי האחרונות היה זה אפשרי, כאמור, וקרנות הגידור הניבו תשואות נאות. חשוב לומר כי קרנות הגידור בארץ הניבו תשואה שונה ורחוקה מהותית מהתשואה של קרנות הגידור בחו"ל, אשר המדד המוביל שלהן, HFRI, מלמד על הקושי של קרנות הגידור הגלובליות לייצר תשואה חיובית.

השפעות השקל החזק

תופעה נוספת שהשפיעה על התשואות עד מאוד בארבעת החדשים האחרונים היא השחיקה בשערי המט"ח מול השקל, עקב התחזקותו של המטבע הישראלי. אמנם השקל נותר יציב יחסית באפריל, בסביבת השפל שאליה נפל מתחילת השנה, 3.6 שקלים לדולר, אך על פי האומדן והניתוח שלנו, ההשפעה של התחזקות השקל השנה גרעה ממדדי התיקים האג"חיים כ-0.4%, בעוד שההשפעה על התיקים המנייתיים הייתה גדולה יותר, כ-1.75%.

מתיקי ה-80:20, המקובלים בשוק, גרעה התחזקותו של השקל כ-0.75% ביחס לאפשרות כי הוא היה נותר ללא שינוי, לפי שערו בסוף 2016.

בשונה מתיקי המשקיעים המוסדיים, אשר מחזיקים בחו"ל בשיעור ממוצע המתקרב ל-30%, אך מגדרים קרוב למחצית מההחזקה, התיקים המנוהלים כמעט אינם נוהגים לגדר את ההחזקה במט"ח. לעומת זאת, הם מגבילים את גובהה של ההחזקה.

נכון לתקופה הנוכחית, שיעור ההחזקה המקובל בתיקי ההשקעות בחו"ל הוא כ-15%, בדרך כלל ללא גידור. מתוך כך, תיקים אשר הגבילו את גובה ההחזקה במט"ח לשיעור הנמוך מכך, מנעו חלק מנזקי הייסוף וההשפעה השלילית הנובעת משערוך מרכיבי חו"ל של התיק.

לעומת זאת, תיקים שבהם שיעור ההחזקה במט"ח גבוה יותר, הציגו תשואת חסר ביחס למדדי התיק המקביל, שהרי השקל התחזק משמעותית בשנתיים האחרונות מול סל המטבעות שמולם הוא נמדד על-ידי בנק ישראל, ובפרט מול הדולר.

בראייה קדימה עולה השאלה האם יש מקום לשנות את מדיניות ההחזקה במט"ח, או להותירה כפי שהיא. בתקופה האחרונה נראה גידול מתמשך ביציאה לחו"ל, וניתן לשייך חלק מסוים מגידול זה להתחזקות השקל. חוסנו של האחרון שוחק את ההחזקות בחו"ל, ומעיק על תשואות התיקים, אולם אין בכך כדי לבטל את היתרונות של תוספת פוטנציאל התשואה ופיזור סיכוני השוק המקומי, באמצעות יציאה לחו"ל.

ניסיון העבר מראה כי פערים ממושכים הרחוקים מהמגמה הכללית, כמו התחזקות השקל בניגוד למגמה העולמית, דינם להיסגר. נראה כי גם פער זה - של עוצמת השקל ביחס לשאר המטבעות - עתיד להסתיים, ולהחזיר את התשואה החסרה לתיקים.

אין טעם לברוח

האם זה רק נדמה, או שהתמונות של טילים, פיצוצים ואיומים במלחמה גרעינית כבר לא מפחידים משקיעים? מתי בעבר כותרות ואיומים ישירים מצד שתי מעצמות - ארה"ב וסין, ומדינה מסוכנת ולא שגרתית כמו רוסיה, בהקשרים כמו צפון קוריאה וגרעין, והתקפה של ארה"ב על האזור שבו רוסיה נותנת חסות צבאית, היו מצליחים לעבור על יד השווקים ללא כל השפעה? מעניין לראות את היעדר התגובה של השווקים מול אירועים כה בולטים.

כמה הסברים לדבר. האחד הוא שהשווקים פשוט "לא קונים" את האיומים של המנהיגים, ורואים בהם לא יותר ממשחק פוקר. לכך נוספת כמובן המחשבה הנכונה כי הכלכלה היא זו שמובילה, והיא אכן חיובית, בארה"ב, בישראל ולאחרונה גם באירופה, המראה ניצני התאוששות אמיתיים.

נוספת לכך הציפייה לצעדים כלכליים שיזניקו את המשק ואת החברות בארה"ב ובישראל למגמות חיוביות, בהן הורדת מסים, ובאירופה - תחושה של התייצבות לאחר התערערות שנוצרה ביחסים בין מדינות חברות בה, בעקבות הברקזיט. השווקים מצפים למגמות חיוביות, וממשיכים להאמין כי "העולם" אינו מעוניין עדיין בעימותים.

נקודה נוספת היא הטכנולוגיה. חברות מובילות בשוק המניות בארה"ב, ובעקבותיה גם בעולם, אינן מושפעות מאיומים זמניים. העולם הולך ומשתנה, כך שחברות רבות כמו גוגל, אמזון, פייסבוק ואחרות לא מוכרות מוצרים ושירותים, אלא טכנולוגיה ואורחות חיים המבוקשים ונצרכים על-ידי כל אדם בעולם, כמעט ללא קשר למחזוריות כלכלית רגילה או לחולשה בשוקי ההון. חברות אלו פועלות כגורם מייצב של השווקים.

נקודה אחרונה ומשמעותית מאוד בהתנהגות המשקיעים, מיוצגת בטענה הנשמעת שוב ושוב על משקיעים רבים המציינים את ניסיון 2008. המשבר הגדול והנפילות העצומות שהתרחשו לזמן קצר בלבד לימדו אותם כי אין טעם לברוח מהשווקים. בריחה כזו עלולה להיות מקח טעות. כתוצאה מכך, רבים מציינים היום כי למרות שהמכפילים גבוהים עקב ציפיות שטרם התממשו, ולמרות הסיכונים הגיאופוליטיים ועליית הריבית הצפויה, אין הם פוחדים להיות בשווקים ולהימנע ממכירת מניות, וזאת ממחשבה כי "גם אם יהיו נפילות, הן יהיו לזמן קצר", וכי הם מתכננים להישאר ולא למכור מניות במצב של ירידות.

מחשבה זו מנעה בשנים האחרונות, ועדיין מונעת, תיקוני מחיר, לעיתים מתבקשים, כלפי מטה, והיא יצרה משקיעים אמיצים רבים בשוקי המניות. כעת נותר לראות האם יחזיקו מעמד, וכיצד הם יתנהגו בעת זעזוע, ברגע האמת.

הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהולעושר משפחתי ובפיקוח על נכסי ארגונים וקיבוצים. ליועץ ו/או לחברה אין עניין אישי ואין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

מדד אג'יו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.