עסקת הענק שמקדם איש העסקים עודד פלר בחברת אמיליה פיתוח הציבורית שבשליטתו מתקרבת לכדי הכרעה. פלר, שמחזיק ב-84% ממניות אמיליה, מבקש למזג לתוכה את קבוצת כימוביל הפרטית הנמצאת בבעלותו המלאה בעסקת החלפת מניות, שתיצור חברה ממוזגת בעלת שווי הוגן של כ-750 מיליון שקל ושווי שוק של כ-650 מיליון שקל.

ביום שלישי הקרוב יתבקשו בעלי המניות של אמיליה פיתוח מקרב הציבור להצביע בעד אישור עסקת בעלי העניין, והם צפויים לעשות זאת לאחר שאתמול קיבלה העסקה תמיכה מחברת אנטרופי המעניקה שירותי ייעוץ לגופים מוסדיים. לדעת אנטרופי, תנאי העסקה הוגנים וסבירים לאחר שהתגבשו בהליך בלתי תלוי ובסיוע יועצים חיוניים.

קבוצת בעלי מניות המיעוט באמיליה פיתוח כוללת שלושה גופים מוסדיים (הראל, פסגות ומיטב דש) שמחזיקים יחדיו בכ-8% ממניות החברה (כמחצית מהחזקות המיעוט). יתר המניות מוחזקות ברובן בידי משקיעים פרטיים, שמניסיון עבר אינם נוהגים להצביע באסיפות הכלליות של אמיליה, כך שתמיכת מוסדיים אלו תאפשר כנראה את ביצוע העסקה.

אמיליה פיתוח היא חברת החזקות בעלת חמישה נכסים מרכזיים: 100% ממניות חברת אמיליה קוסמטיקס (לשעבר קרליין); כ-58% ממניות מנדלסון תשתיות ותעשיות (בשווי שוק של 154 מיליון שקל); כ-15% ממניות מקסימה, יצרנית גזים לתעשייה ולרפואה (בעלות שווי שוק של כ-40 מיליון שקל); 25% ממניות חברת חומרי הגלם פלציב שבשליטת קיבוץ עין הנצי"ב; וכ-7% ממניות קרן ההשקעות טנא המשקיעה בחברות קיבוציות - השקעה שבעבר הניבה רווחים שמנים לאמיליה ממימושי השקעות בחברות אבן קיסר ו-SCR המפתחת מערכות לניהול רפתות.

לאמיליה הון עצמי של 205 מיליון שקל והיא נסחרת בבורסה לפי שווי של כ-220 מיליון שקל. הערכת השווי שערכה חברת PWC לקראת עסקת המיזוג, לפי שיטת היוון תזרימי מזומנים עתידיים (DCF), העניקה לאמיליה פיתוח שווי הוגן של 252 מיליון שקל, בשעה שכימוביל הוערכה בשווי של 503 מיליון שקל.

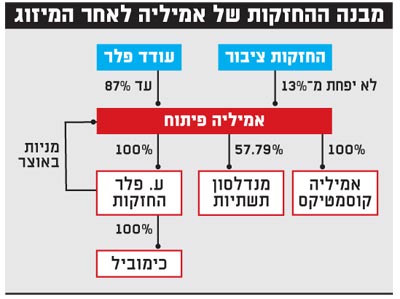

פלר יחזיק לא יותר מ-87%

כימוביל הפרטית, שנרכשה בידי פלר ב-1997, היא חברה שפעילותה מתפרסת כיום על מגוון תחומים של אספקת שירותים, חומרי גלם וכימיקלים לענפי התעשייה. אלו כוללים ייצור ויבוא של חומרי גלם וכימיקלים, מתן שירותי הובלה ואחסון, שירותי ייעוץ בטיפול במים, שירותי מעבדה, פיקוח על מוצרי מזון וטיפול בפסולת תעשייתית ורפואית.

את שנת 2016 סיימה כימוביל עם עלייה של 2% בהכנסות ל-454 מיליון שקל, ועם צמיחה של 24% ברווח לפני מס ל-26 מיליון שקל. בשנה האחרונה ובזו שלפניה ייצרה כימוביל רווח EBITDA (רווח בנטרול ריבית מס והפחתות) של כ-46 מיליון שקל, והיא מציגה הון עצמי של כ-277 מיליון שקל.

עסקת המיזוג שתעלה לאישור באסיפה הכללית מורכבת במקצת: אמיליה פיתוח תרכוש מעודד פלר את מלוא מניותיו בחברה הפרטית ע. פלר אחזקות, שדרכה החזיק עד כה הן באמיליה הציבורית והן בכימוביל הפרטית. בתמורה לרכישה, תקצה אמיליה לפלר מניות חדשות של עצמה שיהוו 94.6% ממניותיה, כאשר כל מניות השליטה הקודמות יהפכו למניות אוצר (מניות רדומות).

אלא, שמיד לאחר ההקצאה יבוצע שלב נוסף בעסקה, במסגרתו ימכור עודד פלר כ-4.9% מהמניות החדשות (כ-1.18 מיליון מניות) שקיבל במסגרת הצעת מכר לציבור, כשבמקביל תבצע החברה הנפקה של לפחות עוד כ-883 אלף מניות חדשות לציבור. כך, שלאחר סיום המהלך יעמוד שיעור ההחזקה של פלר על לא יותר מ-87% מהמניות. תמורת ההנפקה תשמש בהמשך לדיבידנד שיחולק לכלל בעלי המניות של אמיליה פיתוח.

האנליסטים באנטרופי בחנו את מתווה העסקה, את הערכות השווי ואת מערך ההסכמים הנוכחיים שבין כימוביל לפלר, והמליצו כאמור לאשרה. בנוגע למבנה העסקה, מדגישים באנטרופי כי מניתוח רגישות שביצעו עלה שקיימת רגישות נמוכה לשינויים בתמורת הרכישה, עקב שיעור ההחזקה הגבוה של פלר בשתי החברות.

משמעות הדבר היא שלבעלי המניות מקרב הציבור לא תיגרם פגיעה מהותית גם אם החברה הנרכשת הוערכה ביתר והחברה הרוכשת הוערכה בחסר. בנוסף לכך, השווי ההוגן של אמיליה פיתוח יגדל פי 3.5 לאחר השלמת המיזוג, ושווי החזקות הציבור במניה יגדל פי 2.8, מצב שאמור להוביל לעלייה בהיקפי המסחר במניה בבורסה.

עוד מציינים באנטרופי לחיוב את העובדה שהעסקה מבוצעת במניות ולא במזומן, כך שאינה מדללת את יתרות המזומנים של אמיליה ואינה מגדילה את נטל החוב. יותר מכך, העסקה אף תביא להגדלת ההון העצמי של אמיליה פי 2.3 ל-466 מיליון שקל, וכן להקטנת שיעור המינוף שלה מ-73% ל-64%.

אנטרופי: ייחסכו הוצאות שכר

עסקת המיזוג כוללת עדכון של מדיניות התגמול של אמיליה פיתוח ושל תנאי השכר של בכירים בחברה. פלר למשל, יעזוב את תפקיד היו"ר ויעבור לכהן כמנכ"ל במשרה מלאה.

שינוי זה היה אמור להעלות את שכרו החודשי ל-180 אלף שקל, אולם בעקבות שיחות שקיימו נציגי אמיליה עם אנשי אנטרופי, הוסכם כי השכר החודשי של פלר יעמוד על 150 אלף שקל. בנוסף הובילו השיחות לעדכון כלפי מעלה של היעדים המאפשרים הענקת בונוס שנתי למנכ"ל, כך שלדעת אנטרופי נחסכו הוצאות שכר של 600-800 אלף שקל בשנה.

יש להדגיש כי באסיפת בעלי המניות יועלו להצבעה סעיפים נוספים, ובהם מינוי דירקטורים חדשים לאמיליה. באנטרופי ממליצים לתמוך בכל הדירקטורים המוצעים, למעט במועמדותו של עירן טאוס, מאחר שהוא מכהן כמנכ"ל כימוביל.

לדברי אנטרופי, "אנחנו מסתייגים ממינויו של נושא משרה כפוף מנכ"ל לתפקיד דירקטור, לנוכח הפוטנציאל לניגודי עניינים העשוי לנבוע מכפל כהונה כאמור, בשל תפקידו כמפקח מחד במסגרת תפקידו כדירקטור, ומאידך היותו מפוקח על ידי הדירקטוריון לאור היותו נושא משרה בחברה".

כימוביל

פעילות: ייצור והובלה של חומרי גלם וכימיקלים ואספקת שירותים לענפי התעשייה

מיקום: מפרץ חיפה

מנכ"ל: עירן טאוס

הון עצמי: 277 מיליון שקל

הכנסות ב-2016: 454 מיליון שקל (עלייה של 2%)

רווח לפני מס ב-2016: 26 מיליון שקל (צמיחה של 24%)

שווי הוגן בעסקה: 503 מיליון שקל (לפי PWC)

אמיליה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.