ברוב מוחץ של 98.2% אישרה אתמול (ג') אסיפת בעלי המניות של חברת הטכנולוגיה לרכב מובילאיי את מכירת החברה לידי אינטל. מספר התומכים מהווה 58% מכלל בעלי המניות במובילאיי, משום שלא כל בעלי המניות השתתפו באסיפה או שלחו את הצבעותיהם. רק 0.04% התנגדו (המתנגדים מהווים 0.02% מכלל בעלי המניות), ו-1.8% נמנעו בהצבעה.

אינטל צפויה לשלם 63.54 דולר עבור כל מניית מובילאיי, ובסך הכול מדובר על תמורה בסך של 15.3 מיליארד דולר. מחיר המניה של מובילאיי בבורסת ניו יורק קרוב למחיר הרכישה, ועומד על כ-62.8 דולר, מחיר שמשקף לחברה שווי שוק של כ-14 מיליארד דולר.

נוסף על כך הצביעו בעלי המניות בעד עוד כמה סעיפים הקשורים לרכישה, ובהשגת תמיכתם השיגה החברה כמה תנאים הנדרשים להשלמת העסקה. ההשלמה הסופית שלה כפופה לעוד כמה תנאים ובהם קבלת אישורים רגולטוריים.

מובילאיי מירושלים, שהוקמה על-ידי השותפים מייסדים אמנון שעשוע וזיו אבירם כששעשוע משמש יו"ר ואבירם - מנכ"ל, פיתחה מערכת טכנולוגית שמתריעה על סכנות במהלך הנהיגה בכביש, הכוללת שבבים, תוכנה ומצלמות, וכיום מנוע הצמיחה העיקרי שלה הוא מערכות שהיא מפתחת, אשר יאפשרו ייצור של מכונית אוטונומית.

בתחילת החודש פרסמה מובילאיי את דוחות הרבעון הראשון של 2017. מובילאיי הציגה ברבעון צמיחה של 65.8% בהכנסות, לרמה של כ-125 מיליון דולר. הרווח הנקי החשבונאי שלה היה 33.5 מיליון דולר, עלייה של 52.9% ביחס לרבעון המקביל, והרווח הנקי על בסיס Non-GAAP (בנטרול התגמולים לעובדים והוצאות הקשורות למכירה לאינטל) הסתכם ב-60 מיליון דולר, עלייה של 72.6% לעומת הרבעון המקביל. במהלך הרבעון ייצרה מובילאיי תזרים מזומנים של 56.6 מיליון דולר מפעילות, ובקופת החברה היו בסוף התקופה 674 מיליון דולר.

עם פרסום הדוחות אמר המנכ"ל אבירם, כי "הרכישה על-ידי אינטל תשלב את הטכנולוגיות הטובות מסוגן של שתי החברות, ותאיץ את יצירת הערך שלנו לתעשיית הרכב, תוך ייצור ערך גבוה עבור בעלי המניות".

מובילאיי הונפקה לראשונה בוול סטריט באוגוסט 2014, לפי שווי של 5.3 מיליארד דולר. מחיר המניה בהנפקה היה 25 דולר, כך שמחיר העסקה עם אינטל גבוה ב-154% ממחיר ההנפקה.

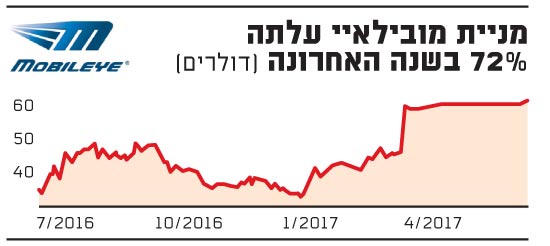

מניית מובילאיי עלתה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.