במזל טוב הסתיימה המחצית הראשונה של 2017 בשוק הרכב הישראלי עם נתון בריא של יותר מ-25 אלף מסירות רכב בחודש יוני. לגבי נתוני המחצית הראשונה, אפשר לבחור אם להסתכל על חצי הכוס המלא או הריק. האופטימיסטים יכולים לציין בסיפוק שהשורה התחתונה מצביעה על מכירות כוללות של יותר מ-168 אלף כלי רכב חדשים בשישה חודשים - נתון שניתן להקיש ממנו על צפי לשיא מכירות שנתי של יותר מ-300 אלף כלי רכב, אפילו בניכוי דצמבר, שהוא חודש חלש באופן קבוע.

מי שמסתכל על החצי הריק יתקשה להתעלם מההתמתנות הבולטת בקצב מסירות הרכב החדש בחודשים מארס עד מאי. לאחר הנתונים החזקים מאוד של ינואר ופברואר, ראינו כמה חודשי מכירות "עייפים", למרות מאמצי שיווק לא מבוטלים בענף. יתר על כן, יוני נחשב באופן מסורתי לחודש חזק בשל הרכישות המוגברות של חברות ההשכרה לקראת עונת תיירות הקיץ, שהשנה תהיה כנראה אחת החזקות ביותר.

השאלה הגדולה, כמובן, היא איך תיראה מחצית השנה הבאה ואם הקפיצה ביוני היא סטייה נקודתית או נקודת מפנה לטובה. בהערת אגב נציין שהשאלה הזאת מטרידה כיום לא רק את השחקנים בענף הרכב אלא גם את משרד האוצר, ש"בונה" על מכירות רכב חזקות כדי לשדרג ולו גם קוסמטית את נתוני הצמיחה העגומים של המשק הישראלי ברבעונים הראשונים.

כדי להעריך את הכיוון שאליו צועד שוק הרכב במחצית הראשונה, ובהנחה שלא יהיו "הפתעות" במישור הכלכלי, הביטחוני והאזורי (חו"ח), צריך לבחון את המשתנים החיצוניים, שמספקים "דלק" למכירות בשוק הרכב הישראלי. באופן כללי, המשתנים הללו נראים כרגע יציבים וחיוביים, לפחות באופק התחזית הקרוב.

שערי חליפין: תמונה אידיאלית

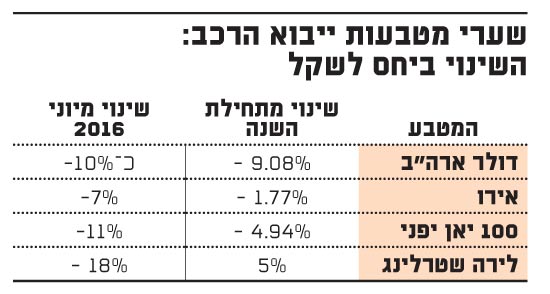

הגורם המרכזי היה ונותר שערי החליפין של השקל ביחס למטבעות יבוא הרכב, וכאן התמונה היא "דבש, הכול דבש". הדולר האמריקאי, שבו מתבצעת כמעט מחצית מיבוא הרכב לישראל, התרסק מתחילת 2017 ביותר מ-9%. האירו נחלש "רק" בכ-1.43% ואפילו המטבע היפני הסרבן נחלש השנה ביחס לשקל בקרוב ל-5%.

עבור שוק הרכב הישראלי מוכה המיסוי אלה נתוני סחר דרמטיים, במיוחד אם מביאים בחשבון שהמגמה הזאת החלה כבר לפני כשנתיים ומחירי המחירון הרשמיים של רוב דגמי הרכב הנפוצים נותרו יציבים בכל אותה תקופה, ואולי אפילו זחלו כלפי מעלה.

המשמעות של זה היא שבענף הרכב ממשיכים להתקיים מאגרי "שומן" רציניים, שבהם מתחלקים היבואנים עם חברות הליסינג התפעולי ועם סוחרי ה"אפס קילומטרים".

ההגינות מחייבת לציין שחלק מיצרני הרכב גם העלו ליבואנים את מחירי ה-CIF של כלי הרכב בעקבות התחזקות השקל ורוב דגמי הרכב החדשים מגיעים כיום לישראל עם הרבה יותר אבזור תקני מבעבר, בעיקר עם אבזור בטיחותי מתקדם שעלותו גבוהה באופן משמעותי מהטבת המס שניתנת עליו.

גם העדכון האחרון של "המס הירוק" כרסם במידה מסוימת בשורת הרווח, אבל אל דאגה: אין צורך לאסוף תרומות כדי לסייע לשחקנים בענף יבוא הרכב לגמור את החודש.

כיוון שאין כרגע באופק צפי לשינויים משמעותיים בשערי המטבע, נראה שלענף הרכב הישראלי יהיו גם במחצית השנייה די רזרבות כדי להמשיך לדחוף מטה את המחירים האמיתיים, לא אלה הפיקטיביים של המחירונים. בשוק של לקוחות "מורעבים", גם פירורים מתקבלים בברכה.

אשראי לרכב: היבואנים כתחליף לבנקים?

עוד משתנה חשוב הוא הריבית האפסית, שמזינה את בועת האשראי לרכב זה כשלוש שנים.

בשבוע שעבר סקרנו כאן בהרחבה את הדוח החדש של בנק ישראל, שהעריך לראשונה את היקף כלל המינוף בענף הרכב (כ-40 מיליארד שקל) והזהיר שערכי הגרט של כלי הרכב המשומשים עלולים להיות בסיס רעוע להר האשראי הענק.

מוקדם מדי להעריך אם הדוח הזה יצנן את ההתלהבות, שבה משדלים כיום גורמי המימון את הלקוחות לקחת אשראי של עד 100% לרכישת רכב חדש בתמורה לשעבודו. אבל ההערכה שלנו היא שכל עוד מדובר רק במעקב פסיבי של בנק ישראל ללא הוראות מוגדרות למלווים וללא אכיפה, לא תהיה לכך השפעה מהותית בשטח.

יתר על כן, אם גורמי המימון הבנקאיים וחברות האשראי ינסו לקחת צעד אחורה, סביר מאוד להניח שיהיו גורמי מימון חוץ-בנקאיים, אולי גם בינלאומיים, שישמחו למלא את הוואקום.

ליבואני הרכב עצמם, למשל, יש מספיק מקורות מימון עצמאיים ו/או קשרים בינלאומיים כדי להיכנס לנעליהם של הבנקים.

דוגמה אחת היא חטיבת המימון של כלמוביל, "כלמוביל פתרונות מימון". בדירוג החדש של D&B לשנת 2016, הופתענו לגלות אותה במקום החמישי בדירוג הכולל, מיד לאחר ענקיות ליסינג מתמחות כמו שלמה, אלבר, אלדן ואיויס ולפני כמה חברות לא קטנות אחרות כמו הרץ, קל אוטו ואחרות.

היקף הנכסים של כלמוביל פתרונות מימון עמד בסוף 2016 על כ-2.36 מיליארד שקל, ועל פי D&B יש לחברה צי של כ-28 אלף רכבים ממומנים במגזר הפרטי והעסקי ותיק אשראי לרכב, שנאמד ב-2 מיליארד שקל.

המימון הזה נסמך על מקורות עצמאיים ובהם חטיבת המימון דביס של דיימלר והוא אולי חריג כיום בענף. אבל לכל היבואנים כמעט יש חברות מימון בבעלותם. הן פועלות בעצימות נמוכה יותר, אבל יכולות להפוך להיות ענקיות במקרה של התייבשות המקורות החיצוניים.

השוק העולמי: אירופה מתעוררת

הגורם החיצוני השלישי הוא מצב שוק הרכב העולמי, או לפחות בחלקיו שרלוונטיים לנו. לשוק הרכב הישראלי יש אולי חוקי משחק עצמאיים, אבל הוא לא אי בודד והוא מושפע על פני זמן מהמצב של יצרני הרכב ומהביקושים הכלל עולמיים. כאשר שוק הרכב העולמי נמצא במיתון והיצרנים גוררים עודפי מלאי, כפי שהיה בעשור האחרון, זו תקופה טובה לשוק הרכב הישראלי.

מנגד, כאשר קיימים ביקושים ערים בח"ול, מעדיפים רוב היצרנים להקצות את הייצור למקומות אחרים בשל רווחיותם הנמוכה יותר באופן משמעותי בשוק הישראלי.

נכון לרגע זה, שוק הרכב האירופי, שהוא הרלוונטי ביותר לגבינו, מפגין התאוששות מרשימה ונמצא קרוב מאוד לנתוני השיא שלפני המשבר הכלכלי. בחודש שעבר זינקו כלל המכירות באירופה ב-7.6%, תוספת של קרוב ל-1.4 מיליון מכוניות.

רוב השווקים האירופיים, בהובלת השוק הגרמני, רושמים השנה צמיחה דו-ספרתית, ואף שיש עדיין כמה "חורים שחורים" בביקוש - כמו שוק הרכב הבריטי "פוסט-ברקזיט" ושוק הרכב הרוסי - המשך המגמה יקשה על היבואנים או לפחות על חלקם לקבל את כל המלאי שהם מזמינים במחירים אטרקטיביים כשהיו.

חריג אחד בתמונה הוא קונצרן יונדאי מוטורס, שבבעלותו המותגים יונדאי וקיה. נכון לסוף המחצית הראשונה של 2017, הקונצרן חולש על כ-27% משוק הרכב הישראלי, ואף שיש לו עדיין חשיפה גדולה לשוק הרכב הרוסי החלש, מערכת השיקולים שלו ביחס לשוק הישראלי שונה מהמקובל.

אסור לזלזל במשתנה הזה: כבר ראינו בשנה החולפת שלמדיניות הדגמים/מחירים האגרסיבית של הקוריאנים יש יכולת להגדיל את כל נפח המכירות של שוק הרכב הישראלי. דוגמה בולטת אחת היא המשפחתית היברידית יונדאי איוניק, ואחותה נירו לבית קיה, שהקפיצו במאות אחוזים את שוק הרכב ההיברידי בישראל. רוב הצמיחה הייתה אורגנית ורק מיעוטה בא על חשבון המכירות של דגמים קיימים.

אנחנו לא רואים את היצרן הקוריאני "סוגר את השיבר" בטווח הנראה לעין, ודאי לא במחצית השנייה. נהפוך הוא: בהנחה שהג'יפונים הקומפקטיים החדשים של יונדאי (קונה) וקיה (סטוניק) יספיקו לעשות עלייה עוד השנה, הם עשויים לתת דחיפה תחרותית לא מבוטלת לשוק כולו. יתר על כן, אם יש ממש בשמועות שהיצרן הקוריאני צפוי להקים בישראל משרד נציגויות ישיר (כיום ה"פיקוח" של יונדאי על השוק הישראלי מתבצע מדובאי), זו עשויה להיות עוד עליית מדרגה בדרך לכיבוש השוק.

הפקקים: אל תצחיקו את משרד התחבורה

במדינה נורמלית היינו מוסיפים כאן עוד משתנה המשפיע על שוק הרכב והוא הגודש בכבישים, שכבר מזמן הפך למכה לאומית.

מיליוני נהגים מבלים כיום כשעה עד שעה וחצי בדרך לעבודה וממנה, וזה לא כולל את הזמן המוקדש לחיפוש חנייה, בזחילה במהירות ממוצעת של כ-12 קמ"ש, שזה בערך הקצב של הליכה רגלית נמרצת.

לאור המשמעויות הכלכליות והבריאותיות של התופעה הזאת, היינו מצפים לראות צעדים נמרצים ומיידיים של המדינה להאטת קצב המכירות, כגון הגבלות תנועה של רכב פרטי באזורים ובשעות מוגדרות; אגרת גודש; עידוד אגרסיבי מעשי (ולא רטורי) ליישום פתרונות תחבורה שיתופיים, שכבר קיימים כיום, ועוד.

אבל עם זרם הכנסות של 40 מיליארד שקל בשנה ממס רכב, נראה שלאוצר לא אצה הדרך למצוא פתרונות חלופיים. נהפוך הוא. משרד התחבורה הוא כבר סיפור אחר לגמרי, וכאן עובדים במרץ לשנות מהיסוד את התמונה התחבורתית בישראל.

השבוע הודיע המשרד על השקעה של 300 מיליון שקל (!) בהקמת קו רכבל שיוביל קומץ סטודנטים מצ'ק פוסט בחיפה לאוניברסיטה שעל ההר בעיר.

לאחרונה גם העביר משרד התחבורה את האישור לתוכנית ההקמה של הרכבת הקלה לנצרת, שתעלה למדינה 6.4 מיליארד שקל ותכלול לא פחות מ-17 תחנות הממוקמות על עורקי תנועה אסטרטגיים כמו ביר אל מכסור, ציפורי, משהד ועוד.

אז אולי במחשבה שנייה כדאי ליבואני הרכב לצמצם את הזמנות המלאי ולהיערך להידוק החגורה. אוטוטו כולם עוברים לתחבורה ציבורית.

שערי מטבעות ייבוא הרכב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.