לאחר שבחנו במדור זה בפעם האחרונה את השוק הקונצרני בישראל, שלהערכתנו, נמצא בתמחור יתר ונדרש בו משנה זהירות, ברצוננו לבחון בכתבה זו את שוק אג"ח החברות בחו"ל.

התשואות לפדיון במרבית שוקי האג"ח הממשלתיות והקונצרניות במדינות המפותחות, עודן נמצאות כיום ברמות נמוכות מאוד. זאת על רקע הריביות הנמוכות של הבנקים המרכזיים במרבית מדינות אלה. עובדה זו אילצה בשנים האחרונות את המשקיע לחפש תשואות עודפות על-ידי הגדלת רמת הסיכון של התיק, כדוגמת הארכת מח"מ, השקעה באיגרות חוב בדירוגי השקעה, השקעה באיגרות חוב בדירוגים נמוכים כדוגמת High-Yield, ו/או הגדלת החשיפה המנייתית של תיק ההשקעות שלו. חיפוש האלטרנטיבות לתשואה ראויה היה בין הגורמים העיקריים לראלי, הן בשוקי האג"ח והן בשוקי המניות, בשנים האחרונות.

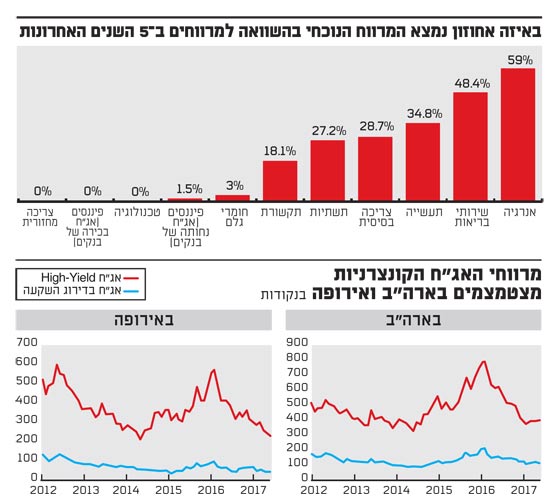

אפיק אג"ח החברות בעולם רשם בשנים האחרונות תשואות נאות ביותר לצד צמצום מרווחים, הן באג"ח בדירוג השקעה, ובעיקר זה שמתחת לדירוג השקעה, כפי שניתן לראות בגרפים המצורפים.

כך למשל, כיום, התשואה השנתית לפדיון של מדד ה-Investment Grade בארה"ב, המייצג את מדד איגרות החוב של החברות הגדולות בדירוג השקעה בארה"ב בדירוג ממוצע של BBB פלוס, המקביל ל-AA מינוס בישראל, שבמח"מ של 7.5 שנים, עומדת על 3.7% והמרווח מהאפיק הממשלתי המקביל עומד על כ-110 נקודות לעומת מרווח של 125 נקודות בסיס בתחילת השנה. המדד השיג 3.5% מתחילת השנה.

התשואה השנתית לפדיון של מדד ה-Investment Grade באירופה, בדירוג ממוצע של BBB, המקביל ל-A פלוס בישראל, שבמח"מ של 5.5 שנים, עומדת על 0.9% והמרווח מהאפיק הממשלתי המקביל עומד על כ-95 נקודות לעומת מרווח של 100 נקודות בסיס בתחילת השנה.

הישראלים מפסידים באג"ח ארה"ב

מדדי ה-High-Yield בארה"ב ובאירופה שבמח"מים של 3.9 ו-3.5 שנים בהתאמה, רשמו מתחילת השנה עליות נאות אף יותר של כ-4.7% ו-3.9% בהתאמה, תוך ירידת תשואות וצמצום מרווחים שעומדים על 390 ו-305 נקודות בהתאמה.

אם נבחן את המרווחים מבחינה ענפית, הענף שסבל לאחרונה מפתיחת מרווחים באפיק ה-High-Yield היה סקטור האנרגיה, בשל הירידה החדה במחירי הנפט, שבשבוע האחרון נרשמה מגמת תיקון קלה כלפי מטה במרווח. הסתכלות יותר מעניינת מבחינת המרווחים של הענפים, הינה באיזה אחוזון נמצא המרווח הנוכחי של הענף ביחס למרווח הממוצע ב-5 השנים האחרונות.

אם נבחן את אג"ח High-Yield בארה"ב, מהגרף המצורף, ניתן לראות שענפים דוגמת פיננסים, צריכה מחזורית וטכנולוגיה נסחרים במרווחים הנמוכים ביותר בחמש השנים האחרונות. לעומת זאת, בענף האנרגיה, 60% מהזמן המרווח היה נמוך יותר מזה הנוכחי. גם אג"ח מענף שירותי הבריאות, לנוכח הירידות החדות בתעשיית הפארמה בשנה האחרונה, נסחרות במרווחים גבוהים יחסית.

אם נבחן את איגרות החוב בדירוג השקעה (IG) בארה"ב, מהגרף הנוסף המצורף, ניתן לראות כי מרבית הענפים נסחרים קרוב לרמת המרווחים הנמוכים ביותר בחמש השנים האחרונות, ושוב ענף שירותי הבריאות נסחר במרווחים גבוהים יחסית, כך שב-40% מהזמן המרווח היה נמוך יותר מהמרווח הנוכחי.

מנקודת מבט של משקיע ישראלי שמסתכל על החזקת תיק קונצרני בחו"ל במונחים שקליים, ואשר לא ביצע גידור מטבעי מתחילת השנה ועד היום, הוא יראה תוצאות שונות לחלוטין מבחינת התשואות שהשיג. השקעה באיגרות חוב קונצרניות בארה"ב בדירוג השקעה וב-High-Yield, הסבה למשקיע הישראלי הפסד של 4.73% ו-3.5% בהתאמה. זאת, בעקבות ההיחלשות החדה של הדולר אל מול השקל באותו פרק זמן בשיעור של כ-8.2%.

גם השקעה באיגרות חוב קונצרניות באירופה בדירוג השקעה, הביאה למשקיע הישראלי שלא ביצע גידור מטבע רווח קל של כ-0.1%. זאת בעקבות היחלשות האירו למול השקל באותו פרק זמן בשיעור של כ-0.4%.

הנגידים מתכוננים למשבר הבא

בחודש האחרון הורגש זעזוע קל בשוקי האג"ח, הן הממשלתי והן של החברות, בעקבות הצהרות יחסית נציות מצד חלק מהבנקים המרכזיים בעולם, כאשר המסר היה הצורך להתחיל בנורמליזציה של המדיניות המוניטארית לאור ירידת הסיכון של גלישה לדיפלציה ומיתון בכלכלות המפותחות.

הצהרות אלו אמורות להדליק "נורות אדומות", בעיקר עבור המשקיעים באג"ח החברות, שנהנו בשנים האחרונות מירידה נאה במרווחים, בעיקר במדדי ה-High-Yield בארה"ב ובאירופה. זאת בעיקר לנוכח המדיניות המוניטארית הסופר מרחיבה מצד הבנקים המרכזיים.

הראשונה הייתה נגידת הפדרל ריזרב, ג'נט ילן, שציינה בהערה נצית יחסית, שבהינתן המשך צמיחת הכלכלה האמריקאית, יהיה זה נכון להמשיך ולנוע בהדרגתיות לעבר מדיניות מוניטארית ניטרלית יותר. בנוסף, סגן יו"ר הפד, סטנלי פישר, ציין בנאומו כי סקטור החברות בארה"ב נמצא כיום ברמת מינוף הגבוהה ביותר ב-20 השנים האחרונות, וכי רמת התמחור הנוכחית בשווקים אינה מתבססת על ניתוח כלכלי גרידא. במלים אחרות, התיאבון לסיכון גובר על שיקול כלכלי-רציונלי.

בעוד שהקו הנצי מצד ילן ופישר לא הפתיע את השווקים יתר על המידה, בשל העובדה שהפדרל ריזרב נמצא בתהליך של העלאות תוואי הריבית בארה"ב, דבריו של יו"ר הבנק המרכזי באירופה, מריו דראגי, בנוגע לירידה בסיכון הדפלציה בגוש האירו ולגבי האופטימיות בנוגע לצמיחה בכלכלת הגוש, הפתיעו את השווקים והביאו לעלייה חדה בשער האירו ולמגמה של עליית תשואות חדה יחסית באיגרות החוב הארוכות.

אמנם עדיין קשה לראות העלאת ריבית באירופה בשנה וחצי הקרובות, אך כפי שאנו מציינים במדור זה בחודשים האחרונים, אנו צפויים לקראת סוף השנה לראות התחלת יציאה מתוכנית הרכישות באירופה (Tapering), אקט המבטא התחלת יציאה מהמדיניות המוניטארית המרחיבה.

מעבר לכך, גם הנגידים של בריטניה, קנדה וצ'כיה, רמזו על אפשרות של העלאת ריבית בחודשים הקרובים. השווקים, כך נראה לנו, מתייחסים כמעט רק לנתוני האינפלציה כגורם להעלאת ריבית או אי-העלאתה. זה נכון שבנקים מרכזיים רואים בנתוני האינפלציה פרמטר חשוב במדיניותם, אבל זה איננו פרמטר בלעדי. יותר ויותר משקל הם נותנים לנתוני הצמיחה והיציאה ממצב של מינוף יתר במאזנים שלהם עצמם.

"המתקפה הנצית" מצד הנגידים מבטאת שינוי בתפיסת הבנקים המרכזיים, שמאותתים שמדיניותם עומדת להשתנות למרסנת יותר. המשקיעים צריכים לקחת בחשבון שהבנקים המרכזיים מעוניינים להגיע למשבר הכלכלי הבא, אם וכאשר יגיע, כשבאמתחתם ארגז כלים, ולכן שוקלים מהלך הדרגתי של יציאה למדיניות מצמצמת.

- כיצד "החלפת תקליט" על-ידי הבנקים המרכזיים עלולה להשפיע על האפיק הקונצרני?

ממחקר שנערך בחודשים האחרונים, בסיטי בנק, שבחן את הקורלציה בין הרכישות של הבנקים המרכזיים לבין רמת המרווחים באפיק הקונצרני, ניתן לראות כי ככל שמאזני הבנקים המרכזיים גדלים על-ידי רכישות של אג"ח, הדבר הוביל לירידת מרווחים באפיק אג"ח חברות, ולהיפך.

לכן, בתקופה של ריסון מוניטארי, גם אם בצורה הדרגתית ומתונה, אנו צפויים ככל הנראה לראות פתיחת מרווחים באפיק הקונצרני, בפרט לאור העובדה שרמת המרווחים הנוכחית נמצאת קרוב לרמות השפל מאז המשבר הכלכלי של 2008.

אנו מעריכים כי כיום, לאור עליות השערים וירידת התשואות לפדיון, יחד עם צמצום המרווחים בחודשים האחרונים, של חברות בדירוג השקעה ושל חברות מתחת לדירוג השקעה, בארה"ב ובאירופה גם יחד, עולה הכדאיות בצמצום חלקי של הרכיב הקונצרני בחו"ל בתיקי ההשקעות.

המשך העלאות ריבית מצד הפד, אשר כיום לא מגולמות במלואן על-ידי המשקיעים בשוק האג"ח, לצד התחלת Tapering באירופה בסוף השנה או בתחילת השנה הבאה, עלולים להביא להמשך עליית תשואות ופתיחת מרווחים, מה שעלול להסב הפסדי הון עבור המשקיעים.

גידור הדולר מתייקר

מעבר לכך יש לזכור גם את עלויות הגידור של איגרות החוב הדולריות עבור משקיע ישראלי. מרבית ההשקעות של הגופים המוסדיים באיגרות חוב נקובות בדולר ולא באירו. בשל העובדה שהתשואה שהמוסדיים מדווחים ונמדדים לפיה, היא תשואה שקלית, מרבית הגופים מגדרים את החשיפה המטבעית שלהם.

בניגוד לאג"ח באירו, בהן בעת ה"גיור" המשקיע מקבל כיום תוספת תשואה מעל איגרת חוב שקלית מקבילה באותו זמן לפדיון, בשל פער הריביות החיובי בין ישראל לריבית ה-ECB באירופה, ב"גיור" של אג"ח דולרית לשקל, המשקיע נאלץ כיום לשלם עלויות גידור. קרי, התשואה השקלית שהוא יראה לנגד עיניו לאחר גידור האג"ח לתזרים שקלי, צפויה להיות נמוכה יותר מהאג"ח השקלית לאותו פרק זמן.

הסיבה: עלויות גידור הדולר עלו בצורה משמעותית לנוכח העלייה בריבית בארה"ב והציפיות להעלאות ריבית בעתיד. כיום עלות גידור לשנה עומדת סביב 1.6%, ולחמש שנים על כ-1.5% במונחים שנתיים.

* הכותבים הם יו"ר מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של בית ההשקעות. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

אחוזון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.