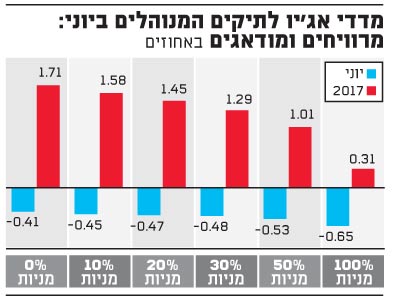

תיקי ההשקעות של הציבור רשמו בחודש יוני ירידות שערים במרבית פרופילי ההשקעה, כך עולה ממדדי אג'יו לתיקים המנוהלים. המדדים מלמדים על ירידות בשיעורים של 0.41% במרכיבי האג"ח ושל 0.65% במרכיבי המניות בתיקים, כאשר התמהיל ביניהם בתיק הכולל, 20% מניות והשאר באג"ח, רשם ביוני תשואה שלילית בשיעור של 0.47%.

גם בחודש יוני נמשכה מגמת ההתחזקות של השקל מול מרבית המטבעות בעולם, והדבר תרם את תרומתו להפסדים. בראייה של מחצית השנה, תרומה שלילית זו גדולה וניכרת בביצועי התיקים המקומיים, דבר המעצים את שאלת העדפת הביתיות (Home Bias).

ביצועי התיקים מתחילת השנה היו חיוביים יותר במרכיבי האג"ח, והם מסתכמים לעלייה של 1.71% בששת החדשים הראשונים, שהאחרון שבהם, יוני, הוא השלילי היחיד. לעומתם, מדדי התיקים המנייתיים זוחלים עם תשואה של 0.31% בלבד, המסתכמת משלושה חודשי עלייה ושלושה חודשי ירידה. תיקי ה-20:80 רשמו השנה תשואה של 1.45%, קצב שנתי מתון אך עם זאת יציב.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב-דש, הראל, אלטשולר-שחם, תפנית-דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

גם תיקי ההשקעות מוחלשים

אחת ההשפעות הבולטות על המדדים המייצגים את תיקי ההשקעות בארץ, היא ההשפעה הממתנת של שערי החליפין. אלו ירדו כתוצאה מהתחזקות השקל מול הדולר כמו גם מרבית המטבעות האחרים. השקל התחזק בששת החדשים הראשונים של השנה בכ-9% מול הדולר האמריקאי, כאשר התחזקותו על-פי הרכב ההחזקה המייצגת בתיקי ההשקעות ובהתאם באופי ההחזקה במדדי אג'יו, היתה כ-7.9%.

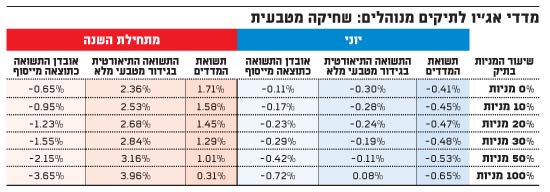

כדי לתאר את השחיקות בתוצאות, רצוי לציין שההחזקה באג"ח בחו"ל בתיקי הציבור היא מתונה ואילו במרכיבי המניות היא בולטת יותר ולפיכך השחיקה המטבעית בולטת יותר ככל ששיעור המניות בתיקים עולה, כפי שמוצג בטבלה המצורפת.

הביצועים בפועל מראים כי ייסוף השקל מתחילת השנה שחק את תיקי הציבור ביותר מ-1% בממוצע ובכ-1.2% בתיקי ה-20:80. הנזק לתיקי המניות, שקרוב למחצית מהם מושקעים במניות בחו"ל, הסתכם ב-3.59% במחצית הראשונה. בפועל, למרות העליות הנאות שהיו השנה בשווקים העולמיים, התיקים המנייתיים עלו ב-0.31% בלבד כתוצאה מהשחיקה המטבעית הנ"ל. זאת לאחר שגם מדדי המניות המובילים בישראל, אלו המהווים את חלק הארי בתיקי הציבור, דשדשו השנה.

תיקי האג"ח גם הם ספגו פגיעה מערכתית וזאת למרות שמדדי האג"ח באירופה ובארה"ב עלו במחצית הראשונה במונחי מטבע המקור. נזקי הייסוף שנגרמו לתיק האג"ח הסתכמו ב-0.59% עקב ירידה של כ-5% במדדים במונחים שקליים. זאת למרות שבמונחי מט"ח המדדים הללו עלו בשיעור העולה על 3% על-פי הרכבם בתיקים.

שחיקת הפנסיה בטווח הארוך

לא רק היצוא הישראלי סובל מהייסוף אלא גם המשקיע והחוסך לפנסיה. מדדי אג'יו מייצגים את הרכב ההחזקות של המשקיע והחוסך הפרטי בישראל ואת שיעור החזקתו במט"ח. זו נאמדת בפחות מ-10% במרכיבי האג"ח, בפחות מ-15% בתיק ה-20:80 המקובל, כאשר גם בתיקים בעלי מרכיב מניות גבוה יותר, של כ-30%, שיעור ההחזקה במט"ח אינו עולה על 20%.

הגופים המוסדיים מחזיקים שיעורים גבוהים אף יותר בחו"ל ובמט"ח. לפי נתוני בנק ישראל, המוסדיים החזיקו בסוף הרבעון הראשון כ-25% מהנכסים בחו"ל, מתוכם פחות מ-10% היו מגודרים. מתוכם, לפי נתוני אגף שוק ההון באוצר, קופות הגמל וההשתלמות מחזיקות שיעורים הגבוהים בכ-2% מאשר כלל המוסדיים.

גם גופים אלו סובלים משחיקה ממושכת וברורה של השקל מול כלל המטבעות בעולם. שחיקה זו נמשכת מזה 12 שנה, במהלכה סל המטבעות הנומינלי האפקטיבי של בנק ישראל ירד באופן המשקף התחזקות של כ-35% מול מטבעות הייחוס של המשק. ההשפעה השלילית שנרשמה כאמור בשנה האחרונה, מצטרפת ומצטברת לשנים רבות של שחיקה, אך היא מתחזקת בשנתיים האחרונות, כפי שניתן לראות בגרף.

כך יוצא שהשקל ההולך ומתחזק חרף מאמצי בנק ישראל ומדיניותו הבלתי אפקטיבית, יוצר השפעה שלילית כפולה: הראשונה נרשמת ברמת התעשייה המסורתית המקומית, שמצויה בגירעון מסחרי מול העולם, בהיקף של כ-5 מיליארד דולרים, לפי נתוני מאזן התשלומים לשנת 2016. ההשפעה השלילית השניה נוצרת בחיסכון של הציבור לפנסיה, לפי החוקים והתקנות וכן בחסכונות הפרטיים, עקב השחיקה המטבעית. כך נוצרת השפעה שלילית וארוכת טווח על שווי הקצבאות העתידיות ובסופו של דבר, על רמת החיים של הפנסיונר הישראלי בעתיד.

האם וכיצד לגדר?

התוצאות בטבלה מעלות כמה שאלות על גידור ההחזקות בתיקים והטיית הביתיות של המשקיע הישראלי. ניתן לגדר את ההחזקות בשני אופנים: הראשונה והנפוצה ביותר היא באמצעות רכישת מכשירי סל מגודרי מט"ח, כשאלה נועדו לספק את תשואת מדדי המניות והאג"ח בחו"ל, בנטרול השפעת התנודות בשער החליפין, בניכוי עלויות הגידור. מכשירים אלו צפויים לספק תשואה הדומה לתשואת המדדים בחו"ל במטבע המקור, בניכוי עלויות הגידור. הדרך השניה, האפשרית יותר בתיקי השקעות של ארגונים גדולים וכמובן מוסדיים, היא לבצע פעילות גידור אקטיבית בתיק עצמו, באמצעות המכשירים המקובלים, הזמינים והסחירים בשוק. כאן כמובן דרושים ידע והיכרות, יכולת מעקב וניהול של ההחזקות, אולם אלו לא מצויים אצל כל לקוח, גם לא אצל הגדולים שבהם. אלו מצויים אצל גורמים מלווים רציניים ובעלי ידע וניסיון בתחום זה ואכן חשוב להתייעץ.

שאלה נוספת שעולה מנזקי הייסוף, היא האם בכלל לצאת לחו"ל. גם אם קיימת היכולת להשקיע תוך גידור ההחזקה במט"ח, עדיין מדובר בטרחה גדולה כדי לטפל בחשיפה הנוספת, חשיפת המט"ח.

מסיבה זו משקיעים רבים נמנעים או שואפים לצמצם החזקות בחו"ל והדבר מגביר מאליו את הטיית הביתיות. זו קיימת במשקים ובשוקי הון רבים בעולם, שבהם שיעור ההחזקה בניירות ערך מקומיים עולה בעשרות אחוזים על משקלה הכולל של אותה כלכלה מכלל העולם. ארה"ב ובריטניה ליברליות יחסית עם הטיית ביתיות הנושקת ל-50%, בעוד שמדינות כגון אוסטרליה וקנדה מצויות בשיעור ביתיות העולה על 80%. אחת הסיבות לכך היא כמובן החשיפה המטבעית, שדורשת טיפול והתייחסות.

ישראל היא משק שהולך ומתחזק, אך שיעור החיסכון והעושר מתקדם בקצב מהיר ביחס ליצירת נכסים נזילים להשקעה והדבר דווקא דוחק ביציאה לחו"ל ובצמצום הטיית הביתיות. אולם הנזקים הנגרמים מהשקל החזק מדכאים את הרצון לפזר סיכוני השקעה ולצאת לשווקים גדולים ועמוקים יותר. מלבד הפגיעה הישירה בציבור החוסכים בישראל, לייסוף השקל יש השפעה ארוכת טווח באמצעות דיכוי הרצון להטות את התיקים לחו"ל.

כפי שענפי התעשייה המסורתית נשחקים כתוצאה מהשקל החזק, המוביל לאובדן כושר התחרות, דבר העשוי להיות לבכייה לדורות, גם חסכונות הציבור מושפעים מהשקל החזק באופן דומה. מגמה זו מביאה לשחיקת כוח הקניה העתידי בישראל. גם זו עלולה להיות בכייה לדורות.

מדדי אג'יו גרף

מדדי אג?יו לתיקים מנוהלים ביוני- שחיקה מטבעית

*** הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהול עושר משפחתי, ליווי ועדות השקעה ופיקוח על הנכסים הפיננסיים והריאליים של חברות, ארגונים וקיבוצים. ליועץ ו/או לחברה אין עניין אישי ואין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.