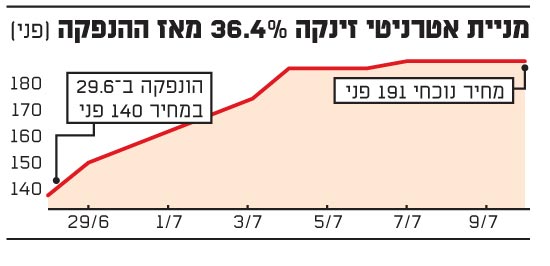

בסוף יוני הפכה חברת הטכנולוגיה הישראלית Ethernity Networks לחברה ציבורית, כשהונפקה בבורסת המשנה של לונדון (AIM) לפי שווי של 45 מיליון ליש"ט. פחות משבועיים חלפו מאז, והיום החברה נסחרת בשווי של 62 מיליון ליש"ט (כ-283 מיליון שקל), אחרי זינוק של כ-36% במחיר המניה בתקופה שחלפה.

אטרניטי נטוורקס מספקת פתרון טכנולוגי שמאפשר האצת ביצועים ברשתות תקשורת באמצעות חומרה שניתנת לתכנות, ולדברי המייסד והמנכ"ל דוד לוי, היתרון התחרותי שלה (המגובה בפטנטים) הוא שהיא עושה זאת תוך שימוש בשטח סיליקון נמוך ב-80% מזה שבו משתמשות החברות המתחרות "ובקצב של כתיבת קוד תוכנה". כלומר, לדבריו, הפתרון הוא גם זול יותר וגם מהיר יותר.

בשיחה עם "גלובס", לוי משווה זאת לשוק הסמארטפונים: "נניח שיש לך אייפון, ויש עדכון תוכנה שמורידים והוא מוסיף לטלפון עוד פיצ'ר. לעומת זאת, כדי לעבור מאייפון 5 לאייפון 7, צריך צ'יפ חדש. בתחום הנטוורקינג, כל פעם שהדרישות משתנות, היה צורך בצ'יפ חדש. אנחנו אמרנו 'זה לא שוק צרכני ענק כמו של האייפון, ואין הצדקה לעבוד כך'. לא ראינו צורך להוציא עשרות מיליוני דולרים עבור כל צ'יפ חדש, כי הדרישות משתנות וכל פעם צריך עוד רכיב ועוד רכיב, ובסופו של דבר, ההשקעה לא מספיק כדאית. היתרון שלנו הוא שאנחנו מסתכלים לתוך רכיב שאפשר לתכנת - FPGA (Field-Programmable Gate Array). אפשר לכתוב קוד של אלגוריתם, והוא יעשה את זה. כיום יש כחצי מיליון מערכות עם הטכנולוגיה שלנו".

לדברי לוי, שינוי מרכזי בשנים האחרונות הוביל לכך ש-FPGA היא טכנולוגיה מרכזית כיום במחשוב הענן. הרבה מאוד אפליקציות רצות בענן, וכדי שירוצו באופן אופטימלי, יש צורך להאיץ את ביצועי השרת.

- אטרניטי הוקמה ב-2003. מה הוביל אתכם להפוך לחברה ציבורית עכשיו?

"עד היום פעלנו יפה בשוק נישתי, כשהעסק היה לקנות FPGA ולמכור את זה הלאה. עכשיו אני מוכר Network adapter (כרטיס רשת) שנכנס לתוך השרת, ואני צריך יותר הון חוזר. זה כבר לא שוק נישה, אלא פלטפורמה מרכזית בענן. אני לא יכול 'לשחק' יותר, אני חייב מספיק כסף בקופה כדי לעבוד עם חברות גדולות מאוד, שאני רוצה לעבוד אתן".

בלי השקעות של קרנות

לוי מספר שאטרניטי הוקמה ופעלה ללא השקעות מצד קרנות הון סיכון. לוי הקים בעבר חברה אחרת, ברודלייט, שנרכשה ב-2012 על ידי ברודקום בכ-230 מיליון דולר. ואולם עוד קודם לכן, קרנות ההון סיכון שנכנסו להשקעה בחברה, דיללו את החזקת המייסדים, ונראה כי לוי "נכווה" מהקרנות והעדיף לפעול אחרת באטרניטי.

"החלטנו לעבוד יותר עם לקוחות ופחות עם משקיעים. חברה צריכה יותר זמן, ועכשיו היה הזמן הנכון. אנחנו לא מביאים לבורסה חברת סטארט-אפ שהולכת לגמור את הכסף. כמובן שנשקיע יותר במו"פ ובשיווק, אבל סכום משמעותי יישאר במאזן, ונראה למשקיעים שאנחנו מייצרים מזומנים", הוא אומר.

- בדיעבד, הנפקתם בשווי "צנוע" מדי?

"רצינו לגייס 10 מיליון פאונד, והיו ביקושי-יתר, שרצו לתת לנו 21 מיליון פאונד. בסוף 'חתכנו' ל-15 מיליון פאונד, והיו משקיעים שרצו עוד. יש קרן אחת שהמשיכה לקנות אחרי ההנפקה, והגיעה להחזקה של 9% בחברה (MITON GROUP הבריטית, ש'ח'ו'). אחד הדברים החשובים מבחינתנו הוא שמשקיעים קיימים לא מכרו מניות בהנפקה. זה חלק חשוב מהאמון, שזאת רק ההתחלה מבחינתנו.

"המכירות שלנו אמורות לגדול בצורה משמעותית בשנים הקרובות, וכך שווי החברה עשוי להיות הרבה יותר גדול".

- למה החלטתם להנפיק דווקא בלונדון? יש סיכוי לרישום כפול גם לבורסה בתל אביב?

"אנחנו חברה בינלאומית. כל הלקוחות שאנחנו בדיונים איתם, מגיעים מחוץ לישראל. לגבי מסחר בתל אביב, מה שיחליט הדירקטוריון - אבל כרגע אנחנו מאוד ממוקדים בתוכניות וביעדים שלנו, ואחרי שנראה שהגענו לחוף מבטחים, נחשוב מה הלאה".

מניית אטרניטי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.