שבוע שעבר ראינו שוב את מחזה האבסורד בקונגרס האמריקאי. מצד אחד חברים נבחרים המייצגים את העם (בית הנבחרים), ואת המדינות (הסנאט), ומצד שני ראשת הבנק המרכזי המייצגת את המערכת הבנקאית. אגב, זה הזמן להזכיר ששם, בארה"ב, בניגוד לרוב המדינות בעולם, הבנק המרכזי אינו גוף ממשלתי, אלא פרטי, המוחזק על ידי איגוד של בנקים מסחריים, ואשר ניתנה לו ה"זכור-משימה" לנהל את המדיניות המוניטארית של המדינה.

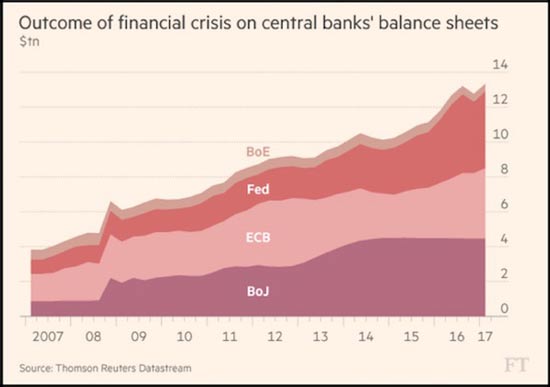

ובכן, מדוע מחזה אבסורד? כל הנוכחים, והמקשיבים במדיה, יודעים את האמת, והיא שאנו חיים בתקופה חסרת תקדים פיננסית, כאשר ההתייחסות השגרתית לגובה הריבית, גלגול פדיונות האג"חים במאזן, והצורך בשמירה על מדיניות פיסקאלית תואמת, ובכן כל אלו צורמים מול המציאות הקשה. מספיקה התמונה הבאה על מנת להתרשם מן ההבדל בין "המחזה" והמציאות:

משה שלום מאזנים 18-07

לפניכם הגידול הדרמטי במאזני הבנקים המרכזיים העיקריים בעולם, וזאת מאז 2007 ועד עתה, דהיינו מאז תחילת המשבר הפיננסי הגדול בהיסטוריה מאז מלחמת העולם השנייה. הגודל הכולל, בתחילת הדרך, סבב סביב 4 טריליון דולר, כאשר בימינו אלו הוא נע סביב ה-13 טריליון. המאזנים אינם רק מנופחים, אלא גם שונים בהרכבם המסורתי. הם אינם מכילים נכסים פיננסיים בעלי איכות עליונה בלבד, כפי שהיה נהוג עד כה, אלא גם אוסף בלתי מבוטל של נכסים חסרי ערך (אג"ח מגובי משכנתאות, אג"ח קונצרני מסוכן וכו'...).

לכל הדעות, גודל המאזנים הוא פצצה מתקתקת של ירידה בנזילות אפשרית, ופתאומית, של השווקים הפיננסיים הגלובליים, וזו הסיבה שחלק מן המנהיגים של אותם בנקים החלו לעשות (ארה"ב) או לחשוב לעשות (אירופה, בריטניה) להקטנת הגדלים האסטרונומיים האלו.

אבל איך עושים זאת ללא גרימת אסון דומה, או גדול יותר, לזה של 2008?

כאן בא החלק השיווקי של התהליך. וכאן אני חוזר להופעתה של ג'נט יילן לפני הפוליטיקאים האמריקאים. מצד אחד, המשך עיקש במדיניות של עליה בריבית איטית, ומצד שני הבטחה שבמקרה של ירידה משמעותית בשוקי המניות חזרה על המנטרה שה"פד יהיה מוכן לפעול". שוב, אותה מנטרה של PUT עקרוני על השוק הפופולארי ביותר מכל הזירות הפיננסיות, למרות שהוא בהחלט לא הגדול, והחשוב יותר (שוק האג"ח המדינתי הרבה יותר גדול, ומשמעותי יותר, כי הוא קובע את עלות החיים של כל האוכלוסייה, דהיינו גם עבור אלו שאינם מחזיקים בנכסים בבורסות).

בינתיים, התרגיל מצליח, ולמרות שחברי הועדות ה"חוקרות" שואלים שאלות יותר ויותר תוקפניות,שוק המניות קיבל את המסר בחיוב, והצליח לעשות מעשה לא קל בכלל: להעלות את השאננות, ולהוריד את הפחד לדרגות היסטוריות של ממש, כל זה בליווי שיאים חדשים במדדים. לא מאמינים? הנה גרף של ה-VIX ("מדד הפחד") המשקף את סטיות התקן של האופציות על מדד המניות העיקרי S&P500:

משה שלום ויקס 18-07

כמו שניתן לראות היטב, לפנינו מצב שלא היה כדוגמתו מאז התקופה המקדימה לאותה סערה של 2008, דהיינו מאז קיץ 2007. למעשה, בגרף הזה לא ניתן לראות זאת היטב אבל ה-VIX הצליח לרדת לאחרונה מתחת ל-10, וזה ממש היסטורי. מדוע המשקיעים כה בטוחים שניתן יהיה להוריד מעומס המאזנים, ובו זמנית לשמור על שוקי מניות בריאים?

תחילה, כי העבר הקרוב, לפחות מאז 2010 מוכיח שהשוק מאמין למה שאומרים לו מי שקובע עכשיו במערכת הפיננסית, ואלו אותם בנקאים מרכזיים.

שנית, יש הסכמה שבשתיקה, מצד קובעי המדיניות הפוליטיים, לתת יד חופשית לכל גחמותיהם של אותם בנקאים, ושלישית, וזה העניין המרכזי לדעתי: "למה לדאוג עכשיו, ולא כאשר משהו יקרה. המשקיעים אומרים: "אנחנו נזהה את המשבר אז, ונצא לפני כולם!". זה מה שהם חשבו בכל בנייה של בועה, וזה מה שהם חושבים היום.

וכך, ממשיכה להתקיים דיכוטומיה נוספת בתקופה המעניינת ביותר מאז 1929: מעשי צמצום מוניטארי, משולב בשאננות מנייתית, ובנתוני מקרו לעיתים לא מחמיאים. אגב, יש האומרים שזה יימשך עד 2019... אני לא יודע אם זה באמת יהיה התאריך אבל כמו שקרה ב-2006, לקראת 2008, לפד מסורת של מעשים עד -"נשבר משהו".

משה שלום - מנתח שווקים פיננסים

*** אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.