באוקטובר 2015 פירסם בנק קרדיט סוויס דו"ח שמסקנתו היא שהאי-שוויון בעולם הגיע לשיא שלילי. בין השאר גילה הדו"ח כי 1% מאוכלוסיית העולם מחזיקה בעושר גדול משל כל שאר בני האדם. בעקבות הדו"ח האיץ הבנק במנהיגים שהתכנסו בפורום הכלכלי הגלובלי בדאבוס, כמה חודשים לאחר מכן, לפעול בדחיפות לתיקון המצב.

בדו"ח שהוציא ארגון אוקספם בינואר 2016 על בסיס נתוני קרדיט סוויס, נכתב כי 62 עשירי העולם מחזיקים בהון גדול כשל המחצית הענייה של האנושות, המונה 3.6 מיליארד איש, לעומת 388 עשירים שהיה בידיהם שיעור כזה ב-2010. הונם של 62 המגה-עשירים גדל בשנים 2010-2015 ב-44% (542 מיליארד דולר), ל-1.76 טריליון דולר, בעוד ההון של 3.6 מיליארד העניים קטן בטריליון דולר.

כדי לנסות להתמודד עם מגוון הבעיות הרחב, נכנסה בתחילת השנה שעברה לתוקף תוכנית SDG של האו"ם (Sustainable Development Goals, מטרות של פיתוח בר-קיימא), השנייה מסוגה. על פי מכון ברוקינגס האמריקאי, כדי לעמוד ב-17 יעדי התוכנית החדשה, נדרשת השקעה של 5-7 טריליון דולר בשנה, שהם 7%-10% מהתוצר הגלובלי.

יעדי העל בתוכנית האו"ם, שהתקבלה בתמיכת 193 מדינות, הם, בין השאר, ביעור העוני והרעב, בריאות וחינוך איכותיים לכל, שוויון מגדרי, מים ואנרגיה זמינים ונקיים, משרות הוגנות וצמיחה כלכלית, הפחתת אי השוויון, ערים מקיימות, ושימור הסביבה הימית והיבשתית.

מיליארד דולר בשנה

בבנק UBS השווייצי, הגדול בעולם מבחינת ההון שהוא מנהל, מנסים להציג בשנים האחרונות חזות חדשה, לאחר שנחקר בעשור הקודם על הברחת הון למקלטי מס, ומסמך המדיניות של הבנק העוסק ביעדי הפיתוח של האו"ם הוא חלק ממנה (ר' מסגרת). אחד מכותבי המסמך, הכלכלן הראשי של חטיבת ניהול העושר, פול דונובן, העביר בכנס שקיים הבנק ללקוחותיו באוניברסיטת תל אביב במאי האחרון הרצאה משכנעת על ההכרח ליצור חברות מגוונות ושוויוניות יותר, ועל האופן שבו הבנקאות יכולה לסייע בכך.

נכון להיום התחייב UBS לבצע השקעות "אימפקט" חברתיות וסביבתיות בהיקף של מיליארד דולר בשנה על פני 5 שנים, שיעור שנתי השווה לפחות מ-0.6% מההון המנוהל וכ-3% על פני כל התקופה. בבנק מסמנים את יורשי המיליארדרים מדור המילניום כקהל בעל פוטנציאל השתתפות גדול בהשקעות אימפקט, וחוזים כי ב-20 השנים הבאות צפויים 460 מיליארדרים להוריש 2.1 טריליון דולר לדור ההמשך.

בכנס בתל אביב, אחד מסדרת כנסים תחת הכותרת Thoughts Worth Sharing, שמיועדת לקדם את השיח על אתגרי העתיד, דיברה גם המנהלת הגלובלית של השקעות בנות-קיימא בחטיבת ניהול העושר, רינה קופרשמידט-רוחס, המנהלת את פרויקט השקעות האימפקט של הבנק.

קופרשמידט-רוחס, 42, גדלה בוונצואלה כדור רביעי למשפחת מהגרים מספרד. "גדלתי עם הרבה נשים חזקות סביבי, הדודות ובנות משפחה אחרות, שכולן היו מהנדסות או כלכלניות", סיפרה בראיון ל"גלובס". "סבתי מעולם לא למדה, והיא לימדה את עצמה קרוא וכתוב. היא לימדה אותי לחתור קדימה ולהעריך אנשים, וגם לחלוק עם אחרים את מה שיש לך. המשפחה היתה חמה ומלוכדת, בכל דצמבר בחג המולד הייתה לנו דלת פתוחה לאירוח של אנשים שאיבדו את משפחתם. זה היה חלק מהדי.אן.איי שלנו, להכיר אנשים".

בגיל 20 נסעה קופרשמידט-רוחס ללמוד תקשורת ומינהל עסקים בשווייץ, בה נישאה ונשארה 17 שנה. "בלימודי המאסטר שלי באוניברסיטת פרייבורג בדקתי את האחריות החברתית של חברות, והמצאתי את המדד הראשון לבדיקת אפקט של פעילות עסקית ותאגידית על קהילות, עובדים וכיוצא באלה", היא מספרת. "באותו שלב לא היו לי עדיין כלי עזר, ואני זוכרת שהלכתי יום יום לספרייה כדי לקרוא קטעי עיתונות ולצלם אותם. העבודה הזו לקחה לי שבעה-שמונה חודשים, אבל הייתי מאוד להוטה לדעת מה השליחות של חברה עסקית; במה בעלי המניות משקיעים כסף".

"כמה כסף את צריכה?"

לאחר התואר השני החלה לעבוד בקרן השקעות פרטית, ובמקביל המשיכה לבנות מתודולוגיה לבחינת ההשפעות החברתיות של השקעות, כבסיס לדוקטורט שרצתה לכתוב. "אחרי שלוש שנים היה לי רגע של 'אהה', שבו הבנתי שמה שאני עושה יכול בעצם להיות רעיון עסקי מצוין. הלכתי ליו"ר החברה ואמרתי לו שאנחנו יכולים לבנות בסיס להשקעות יותר שקופות ובנות-קיימא בקרנות השקעה פרטיות, ובמקביל ליצור רף לשווקים הציבוריים.

"התגובה הייתה 'רעיון מצוין, כמה כסף את צריכה? לכי תגייסי'. וככה הקמתי את החברה שלי, ומאוחר יותר מכרתי את הפלטפורמה שבנינו למתחרה של הקרן שעבדתי בה, אשר עוסקת בסוגיות של קיימות". במסגרת הקמת הפלטפורמה היא שיכנעה כמה קרנות פרטיות לשתף מידע על השקעות שידורגו וייחשפו לשחקנים אחרים. בדרך ילדה בת ועזבה את הדוקטורט לטובת קידום החברה.

ב-2012 עזבה קופרשמידט-רוחס עם משפחתה את שווייץ לטובת ארה"ב, בה למדה בהארוורד קורסים על חדשנות וקיימות, מנהיגות ומדיניות גלובלית. מאז 2013 היא חברה בקהילת Young Global Leaders של הפורום הכלכלי הבינלאומי, הכוללת כ-800 צעירים בעלי פוטנציאל הנהגה בולט, ובמקביל היא פעילה ב-World Resources Institute, מכון מחקר הפועל בוושינגטון ומתמקד בקידום כלכלה מקיימת סביבתית וחברתית. את תפקידה בבנקUBS היא ממלאת מזה כשנה.

- אם היית מדרגת את ההשקעות של UBS על בסיס המתודולוגיה שפיתחת בזמן לימודייך בשווייץ, מה היו התוצאות?

"אני לא חושבת שלפני 10-15 שנה השוק היה בשל לשינוי שאנחנו עושים עכשיו. כיום אנחנו בשלב השיא של תחילת היישום של הגישה החדשה, ו-UBS הוא הבנק הראשון שנתן התחייבות כל כך גדולה להשקעות אימפקט".

- 5 מיליארד דולר על פני חמש שנים זה כמעט זניח לעומת הצרכים.

"התחייבנו ל-5 מיליארד מתוך 30 מיליארד דולר בסך הכל בתחום הזה, זה שיעור גבוה מכלל ההשקעות וזאת רק ההתחלה".

על פי דו"ח של רשת השקעות האימפקט הגלובלית (GIIN), מספר מדויק יותר הוא 114 מיליארד דולר שהוקצו עד היום להשקעות אימפקט, חלק ניכר מהסכום עוד בשנות ה-90. הדו"ח, המתבסס על דיווחי 209 גופים מובילים, העלה כי ב-2016 ביצעו הגופים המדווחים השקעות ועסקאות אימפקט ב-22.1 מיליארד דולר, בעוד ב-2017 מתוכננות השקעות בהיקף כולל של קרוב ל-26 מיליארד דולר.

קופרשמידט-רוחס מדגישה כי פעילות הבנק אינה רק בהשקעות אימפק. "כמעט בכל מוצרי ההשקעה שאנחנו מציעים יש זווית של קיימות. נכון להיום, 980 מיליארד דולר מההון שהבנק מנהל עברו דרך מסנן של קיימות, ל-30% מההשקעות יש היבט של קיימות, ונגדיל את ההיקפים האלה ב-1%-3% בשנה.

"אנחנו עובדים עכשיו עם האנליסטים של הבנק כדי להשתלב בהשקעות ESG (סביבה, חברה וממשל) ומבצעים מחקר גלובלי. בין אם אתה כמשקיע מחפש או לא מחפש השקעות מקיימות, אנחנו נספק לך מידע בנושאים האלה על חברות שבהן אתה שוקל להשקיע".

- יפה שהמגזר הבנקאי מנסה לפעול בכיוון, אבל ההשקעות מול הצרכים הן טיפה בים. יכול להיות שהפעילות שלכם היא מעט מדי ומאוחר מדי?

"זיהינו את בעיית המשאבים במסמך לקראת דאבוס, ולכן אנחנו מממנים פלטפורמה שנקראת Alliance 17 שיזמה קהילת 'מנהיגות גלובלית צעירה', שתהיה בעצם מרקט-פלייס. המרקט-פלייס הזה, שנוצר בשיתוף פעולה עם הבנק העולמי, קרן המטבע הבינלאומית וקרנות השקעה גדולות, יספק למגזר הפרטי הזדמנויות השקעה כדי להעביר יותר הון. המנכ"ל שלנו אמר מפורשות בדאבוס שחייבים ליצור שותפויות, כך שאנחנו מנסים לגייס עוד מוסדות פיננסיים".

- יש הטוענים שהשיטה עצמה בעייתית. אתם למשל מדברים על השקעה בשיפור הבריאות. האם תשקיעו בחברה שמוכרת ג'אנק פוד כמו מקדונלדס?

"אני חושבת שזאת שיחה אחרת ואני לא יכולה להתייחס לחברות ספציפיות".

- אז באופן כללי, האם אתם משקיעים בחברות שמוכרות ג'אנק פוד?

"יש לנו חברות כאלה בפורטפוליו, אבל זה לא התפקיד שלי לומר ללקוחות מה החברות עושות. בסופו של דבר, זאת ההחלטה של הלקוחות איפה לשים את הכסף. אנחנו רק נותנים את האפשרויות. אם אתה כלקוח רוצה להשקיע למשל בחברת נפט, זאת ההחלטה שלך. התפקיד שלי כמנהלת השקעות בנות-קיימא הוא לומר לך, 'תראה, אלה האופציות השונות בתחום הדלקים'. אני לא יכולה לומר ללקוח לא להשקיע, אבל אני יכולה להציע אפשרויות. אני לא חושבת שיש מישהו בתחום שנוקט גישה כל כך רדיקלית".

- מניסיונך, מה שיעור החברות שעומדות בקריטריונים של קיימות שהיית שמחה להמליץ עליהן, ומה שיעור החברות שאינן עומדות בהם?

"זה תלוי בפרופיל של הלקוח, מה שהוא רוצה. אנחנו יכולים לתת ציונים לחברות בדרכים שונות. נוכל להציע את החברות בעלות הציונים הגבוהים ביותר, אבל גם להציע חברות בעלות ציונים נמוכים יותר חברתית וסביבתית, שאנחנו מזהים שנמצאות באמצע שינוי אסטרטגי בכיוון הנכון".

- סרקת מן הסתם אלפי חברות.

"בין 4,000 ל-5,000".

- כמה מהן בעלות פוטנציאל לעמוד בפרמטרים של קיימות?

"זה תלוי. אין לי מספר מדויק. אני מעריכה ש-80% הן בעלות פוטנציאל".

"האם זה דור יותר מוסרי? אני לא חושבת"

- אתם מדגישים את העובדה שבני דור המילניום שיירשו הון רב בשני העשורים הקרובים יהיו בעלי תפקיד חשוב בהשקעות מקיימות. את חושבת שזה דור יותר מוסרי מהדור הקודם?

"מה שהמחקרים מלמדים זה שהדור הזה מחפש משמעות בעבודה שהוא עושה, ואני רואה את זה גם בעבודה שלי. האם זה דור יותר מוסרי? אני לא חושבת, מה שנדמה לי הוא שהחברה השתנתה. המשקיעים החדשים שאנחנו מכירים, 90% מהם, מחפשים השקעות בעלות ערך סביבתי וחברתי. זאת הולכת להיות המגמה בתיקים שננהל ב-10-15 השנים הקרובות. השינוי הוא לא רק אצלנו ולא רק בענף הבנקאות בכלל, הוא רחב יותר".

- את מלמדת קורס בהשקעות אימפקט באוניברסיטת קולומביה. מה את אומרת לסטודנטים בשיעור הראשון?

"הדבר הראשון שאני מראה לסטודנטים שלי הוא כנראה הסטטיסטיקות, מיהן החברות ששולטות בפועל בעולם, שזה 20 חברות בערך. הם מופתעים מאוד, אבל ככה זה. כשאתה קונה פפסי, אתה משקיע למעשה ב-2,000 חברות שפפסי היא הבעלים שלהן.

"הדבר השני שאני מספרת להם הוא שעם 2,000 דולר הם יכולים לשנות חברה - שמי שמחזיק מניות בסכום הזה, זכאי להעלות הצעה באסיפת בעלי מניות וכולם חייבים לתת לו תשובות. כך שאם אתה רוצה לחולל שינוי, כל מה שאתה צריך לעשות זה להשקיע 2,000 דולר בחברה שאתה רוצה לשנות, ולהיות עקבי. זאת אחת מאסטרטגיות ההשקעה בנות-הקיימא".

UBS, יעדי קיימות ומקלטי מס

מסמך מדיניות שגיבש בנק UBS השווייצרי לקראת ועידת דאבוס, שהתקיימה בינואר השנה, נפתח בדברים שעליהם חתומים יו"ר הבנק אקסל וובר והמנכ"ל סרג'יו אמוטי. "בעוד שבעבר, צמיחה לא שוויונית, אי-שוויון בעושר והרס סביבתי סייעו בדרך כלל להעלאת איכות החיים, צמיחה שאינה בת-קיימא מציבה סיכון לאיכות החיים בעתיד, ועלולה לפגוע אנושות ברווחת הדורות הבאים.

"...הון פרטי יכול וצריך להיות מושקע כדי להשיג את יעדי "יעדי הפיתוח הבר-קיימא (SDG), אך מכשולים שונים מונעים ממגמה זאת להתממש בהיקף הנדרש. UBS מתחייב לעבוד בשיתוף לקוחותיו כדי להגדיל ולהגן על עושרם לאורך דורות. קיימות (Sustainability) היא אבן יסוד של העסק שלנו".

למרות הסתירה המובנית בין מחויבות UBS להגדלת ההון של לקוחותיו לבין היעד החשוב של הפחתת אי-השוויון, הבנק החל לעשות צעדים ראשונים לכיוון של השקעות אימפקט, מונח המתאר השקעות בעלות ערך חברתי וסביבתי גבוה. "יעדי הפיתוח של האו"ם ובעלי הון פרטי חולקים באופן כללי את אותו אופק ארוך טווח של השקעה", נכתב בנייר העמדה, והתאמה זו חשובה להשגתם.

UBS עוסק בשלושה תחומים עיקריים: בנקאות השקעות, ניהול עושר וניהול נכסים. הבנק מנהל 1.74 טריליון דולר, ההיקף הגדול ביותר מבין מתחריו (במקום השני ממוקם בנק אוף אמריקה-מריל לינץ', המנהל 1.44 טריליון דולר). על פי UBS, עשרת הבנקים המובילים בעולם מנהלים יחדיו 7.6 טריליון דולר של הון פרטי - סכום שגם אם היה מושקע כולו בקידום יעדי האו"ם, היה מספיק לשנה-שנה וחצי בלבד מתוך 15 שנות התוכנית.

זוהי כמובן אינה התמונה המלאה של ההון בעולם. דו"ח של הארגון הבריטי Tax Justice Network מ-2012, העריך את ההון הפרטי במקלטי מס ברחבי העולם ב-21-32 טריליון דולר, ובהתחשב במגמה הברורה של צמיחת ההון באלפיון העליון, ההערכה הנוכחית היא של לפחות 35 טריליון דולר. מחקר מהשנה שעברה העלה כי מאז 1970 הוברחו מ-150 כלכלות מתפתחות, כולל אלה של סין ורוסיה, 12 טריליון דולר.

UBS עצמו נחקר בעשור הקודם בארה"ב, גרמניה, צרפת ובלגיה על הברחת הון למקלטי מס, וב-2009 הגיע להסכם עם הרשויות האמריקאיות על תשלום 780 מיליון דולר החזרי מס וקנסות, בשל פעילות שנחשדה כלא חוקית. ראול וייל, יו"ר ומנכ"ל תחומי ניהול העושר ובנקאות עסקית דאז, אולץ לפרוש מתפקידו והורשע מאוחר יותר בעבירות על חוקי המס.

רינה קופרשמידט-רוחס

גיל: 42

מצב משפחתי: נשואה

מקום מגורים: ניו יורק

השכלה: תואר שני במינהל עסקים, אוניברסיטת פרייבורג

תפקיד: מנהלת גלובלית להשקעות בנות-קיימא בחטיבת ניהול העושר של בנק UBS, מנהלת פרויקט השקעות האימפקט של הבנק

עוד משהו: חברה בקהילת Young Global Leaders של הפורום הכלכלי הבינלאומי, פעילה במכון המחקר World Resources Institute שבוושינגטון

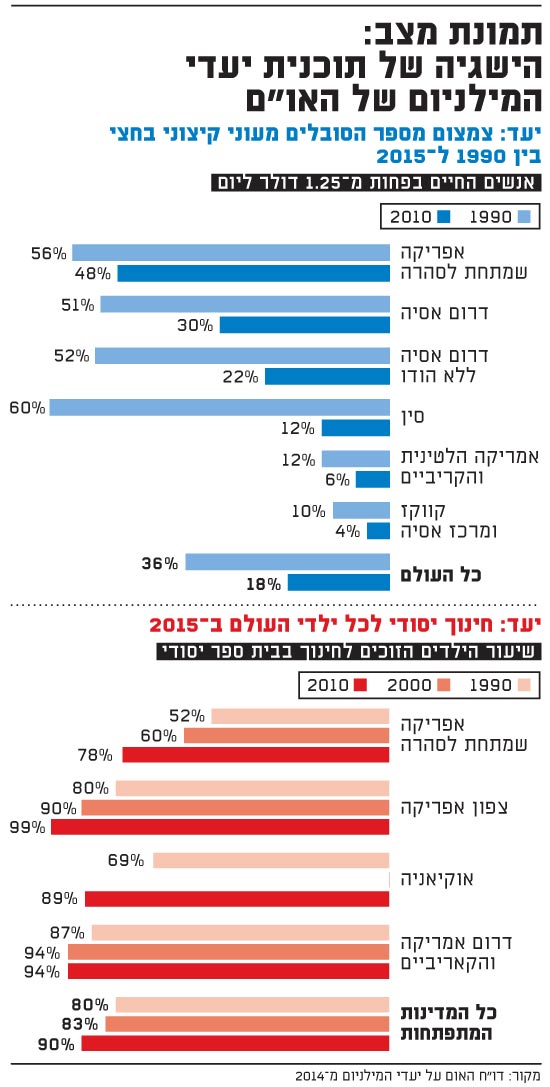

תמונת מצב