בסוף יוני 2017 נוהלו בשוקי הגמל וההשתלמות נכסים בהיקף כולל של כ-421 מיליארד שקל. סכום אדיר שמהווה את אחד המקורות המרכזיים להבטחת החוסן הפיננסי של הציבור בישראל. שווקים אלה מורכבים מכמה תתי שווקים השונים האחד מהשני באופן מהותי באופיים, ובראשם קופות הגמל לתגמולים, שהפכו לפני כעשור למכשיר חיסכון פנסיוני הדומה יותר לפוליסות ביטוחי המנהלים של חברות הביטוח ולקרנות הפנסיה; וקרנות ההשתלמות, שהן מכשיר חיסכון לטווח בינוני, שההבנה לגביו כי מדובר באפיק חיסכון שכדאי לא למהר ולפדות אותו, מחלחלת היטב (וכראוי) בקרב הציבור הרחב.

תשואה נמוכה ב-3 השנים האחרונות

אפיקי חיסכון אלה, כמו האפיקים החליפיים מעולמות ביטוחי המנהלים והפנסיה החדשה המקיפה והמשלימה, ניזונים מהפקדות החוסכים ומהתשואה שהגופים שמנהלים אותם עבור הציבור משיגים עליהם (כלומר, על כספי החוסכים שמוזרמים לניהולם). ככל שמדובר באפיקי חיסכון לטווחי זמן ארוכים, והגמל וההשתלמות הם כאלה במידה ניכרת (הגם שלא כמו הפנסיה וביטוחי המנהלים), הרי שהתשואות החשובות יותר הן התשואות לטווחי זמן ארוכים, שבאמצעותן ניתן לבחון את הגופים המנהלים השונים, ובאמצעות כך לקבל החלטה מושכלת יותר לגבי המקום הנכון עבור הכסף של הציבור.

במיוחד הדברים האמורים לגבי הרעש שבחינת תשואות חודשיות ואף רבעוניות עלולה ליצור, כשהתפיסה הרווחת היא שהתשואה על 12 החודשים האחרונים (המתחדשת ומשתנה מידי חודש) היא הבחינה השלטת.

בכל אופן, עוד קודם שנצלול לדירוג התשואות הרבעוני העדכני של "גלובס", על סמך נתוני יוני 2017, הרי שנבדוק מה עשו שוקי קופות הגמל לתגמולים וקרנות ההשתלמות ב-3 וב-5 השנים האחרונות: על-פי נתוני אתר הגמל-נט שמפעילים האוצר ורשות שוק ההון, ב-3 השנים האחרונות, שהסתיימו בתום הרבעון השני השנה, רשמו קופות הגמל לתגמולים תשואה נומינלית ברוטו שנתית ממוצעת של כ-3.24% בעוד שב-5 השנים האחרונות מדובר בתשואה שנתית ממוצעת של 5.97%. אגב, בשנה החולפת, החל מיולי אשתקד ועד סוף יוני השנה, התשואה הממוצעת שרשמו כל קופות הגמל לתגמולים בישראל עמדה על 5.33%.

ומה לגבי קרנות ההשתלמות? ב-3 השנים האחרונות רשמו הקרנות הללו תשואה שנתית ממוצעת של 3.14%, בעוד שב-5 השנים האחרונות מדובר על תשואה שנתית של כ-5.78% בממוצע, וזאת לעומת תשואה ענפית של 5.45% ב-12 החודשים האחרונים.

אגב, כל שוקי הגמל וההשתלמות רשמו ב-12 החודשים האחרונים תשואה נומינלית ברוטו ממוצעת של כ-5.35%, כשב-3 וב-5 השנים האחרונות מדובר על תשואות שנתיות ממוצעות של 3.18% ו-5.86%, בהתאמה.

ואולם, תשואות אלה, שכוללות את כל סוגי קופות הגמל וקרנות ההשתלמות, מציגות ממוצעים נכונים אך כאלה שלא בהכרח רלוונטיים לכלל הציבור. מדוע? ישנם הרבה גופים שמנהלים קופות וקרנות שאינן פתוחות לכלל הציבור, ובראשן קרנות וקופות מפעליות וענפיות, שפתוחות אך ורק לאוכלוסיה מסוימת. למול אלה יש קופות וקרנות רבות, המהוות את חלק הארי מהשוק, שהן קופות וקרנות שפתוחות לכלל הציבור. לאלה אנו מתייחסים.

יחד עם זאת, אנו עושים זאת תוך התמקדות במסלולים הכלליים והמרכזיים, שבהם מנוהלים לפחות 500 מיליון שקל, וזאת על מנת לספק תמונת מצב עדכנית שמשקפת נאמנה את מה שרלוונטי עבור רוב הציבור - זה שנגיש רק לקופות וקרנות שפתוחות לכלל הציבור, ושלא הולך על אפיקי השקעה מתמחים. כך יוצא שהמדגם אותו אנו בוחנים קטן ולא כולל את כלל השוק, והתשואות שהוא מציג שונות מאלה שמציגים כלל הגופים.

תשואה של כ-3% במחצית הראשונה

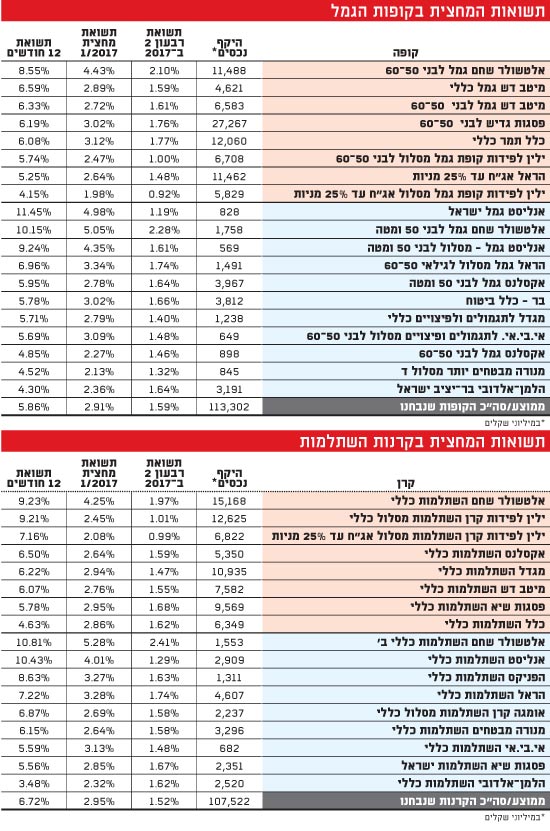

אם כן, מהן התשואות שמציגים הגופים שפתוחים לכלל הציבור, ושמתחרים על ליבו של הלקוח ובמיוחד על ניהול כספו (והזכות לגבות ממנו את דמי הניהול, הלא הם המחיר עבור הניהול)? המדגם שאנו בוחנים ב"גלובס" כולל גופים שמנהלים יחד נכסי גמל לתגמולים בהיקף מצרפי של כ-113.3 מיליארד שקל, כשהמדגם של קרנות ההשתלמות כולל קרנות שמנהלות יחד כ-107.5 מיליארד שקל.

כך, ב-12 החודשים האחרונים רשמו קופות הגמל לתגמולים שבחנו תשואה נומינלית ברוטו ממוצעת של כ-5.86%, בעוד שקרנות ההשתלמות רשמו תשואה ממוצעת של כ-6.72% - בשני המקרים תשואות גבוהות יותר ממה שהציגו כלל קופות הגמל לתגמולים וקרנות ההשתלמות, בשקלול הקופות והקרנות המפעליות והענפיות ואחרות.

ומה לגבי התשואות הממוצעות בענף במחצית הראשונה של 2017 וברבעון השני בלבד? במחצית נמשכה המגמה החיובית בתשואות, כשהתשואה הממוצעת של קופות הגמל לתגמולים שבחנו עמדה על 2.91% בממוצע ואילו בקרנות ההשתלמות דובר על 2.95%. ברבעון השני בלבד מדובר על תשואות ממוצעות של 1.59% ו-1.52%, בהתאמה.

מדובר בתשואות ממוצעות נמוכות בהרבה מאלה שהציגו קרנות הפנסיה המקיפות החדשות, שהציגו ב-12 החודשים האחרונים תשואה ממוצעת של כ-7.6%.

בהקשר זה נדגיש, כי לקרנות הפנסיה החדשות המקיפות יש מאפיין ייחודי בשוק החיסכון לטווח ארוך: הן זכאיות לאג"ח מיועדות, שמהוות חלק ניכר מהתיק שלהן ושנותנות תשואה ריאלית מובטחת וגבוהה של כ-4.86% - הגבוהה בהרבה מהתשואה בשוק הסולידי ה"רגיל".

אגב, הפוליסות המשתתפות ברווחים של חברות הביטוח הציגו ב-12 החודשים האחרונים תשואה מצרפית של כ-7.6%, גם כן.

יחד עם זאת, השונות בתשואות בשוקי הגמל וההשתלמות גבוהה בהרבה מזו שיש בשוקי הפנסיה והביטוח, כשהגופים המצטיינים בכלל השוק נמצאים בעיקר בקרב הראשונים.

בכל אופן, מיהם הגופים הבולטים במעלה דירוג התשואות ל-12 החודשים האחרונים נכון לסוף חודש יוני 2017? נתחיל ונספר שקופות הגמל וקרנות ההשתלמות מנוהלות בכל גוף (בית השקעות או חברת ביטוח) על-ידי אותו מערך ניהול השקעות, ולמעשה על-ידי אותם אנשים. כך קורה שמי שמצטיין פה, לרוב גם מצטיין שם.

מה זה אומר? שישנם כמה גופים שהדירוג הנוכחי מציף אותם מעלה בשני השווקים, ויש אחרים שנמצאים בתחתית שני השווקים. נתחיל מהמצטיינים: אנליסט, אלטשולר שחם וילין לפידות, מיטב דש, הפניקס וגם הראל. גופים אלה מצטיינים זה זמן בתשואות, כשחלקם גם פעילים ובולטים לחיוב בשוקי הפנסיה והביטוח חיים.

למול אלה יש גוף אחד שממש בולט בתחתית אחרי כישלון השקעתי נדיר ולא ראוי בהשקעה בנדל"ן בחו"ל בתקופה קודמת שכבר פורסמה: בית ההשקעות הלמן אלדובי, שסוגר את הטבלאות בגמל לתגמולים הכלליות ובקרנות ההשתלמות הכלליות, עם תשואות שנמוכות משמעותית מהממוצע הענפי.

נפרט ונגלה כי קופת אנליסט גמל ישראל מובילה את הדירוג בשוק הגמל לתגמולים, עם תשואה נומינלית ברוטו נאה מאוד של 11.45%, כשלצדה אלטשולר שחם לבני 50 ומטה, שהציגה גם היא תשואה דו-ספרתית לתקופה זו - 10.15%, כשאחריה ניצבת קופה נוספת של בית ההשקעות אנליסט. כמו-כן, אלטשולר שחם גמל לבני 50 עד 60 מובילה את הדירוג השנתי בשוק הגמל לקופות הגדולות שמנהלות מעל 5 מיליארד שקל בנכסים.

בשוק קרנות ההשתלמות שתי הקרנות המובילות הן של אותם בתי השקעות (אך בסדר הפוך מאשר בגמל): אלטשולר שחם השתלמות כללי ב', עם תשואה של 10.8%, כשאחריה אנליסט השתלמות כללי, עם תשואה של 10.43%.

בקרב הגדולות בולטות שתי קופות מעל היתר: אלטשולר שחם השתלמות כללי וילין לפידות השתלמות כללי, עם תשואות של 9.23% ו-9.21%, בהתאמה, כשעוד נציין לחיוב את הקרן של הפניקס ואת זו של הראל.

הרבעון שייך לאלטשולר שחם

מבחינת תשואות הגופים במחצית הראשונה, בתקופה זו יש שני גופים שבולטים מעל היתר: אלטשולר שחם ואנליסט, הן בגמל לתגמולים והן בקרנות ההשתלמות. ומי בתחתית? לצד הלמן אלדובי, שאין זו הפתעה למצוא אותו שם, גם בית ההשקעות ילין לפידות לא רושם פתיחת שנה מרשימה, כשהוא נמצא בתחתית הדירוג.

דבר דומה קורה גם בבחינת תשואות הרבעון השני ב-2017. בצמרת ניצב בדד בית ההשקעות אלטשולר שחם, בשני השווקים כאמור, כשאחריו - במרחק ניכר - בולטים לחיוב גם כלל ביטוח, הראל ופסגות. ומי בתחתית הדירוג ברבעון השני? בית ההשקעות ילין לפידות שחווה רבעון בעייתי יחסית, כמו גם אנליסט (במידה פחותה ביחס לראשון). ילין לפידות נמצא בתחתית הדירוג לרבעון השני, בשני השווקים.

לסיום, נזכיר, עדיין יש בעיה בבחינת התשואות בשוקי הגמל וההשתלמות, וזאת בעקבות בלגאן אדיר שיצרה הרגולציה מרשות שוק ההון, ושסיבכה את השווקים הללו החל מאשתקד, עם ביטול קופות במסלולים כלליים ויצירת חדשים, ובעצם מחיקת תשואות עבר בחלק ניכר מהשוק. הבלגאן האמור יימשך עוד תקופה, ועדיין משפיע.

תשואות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.