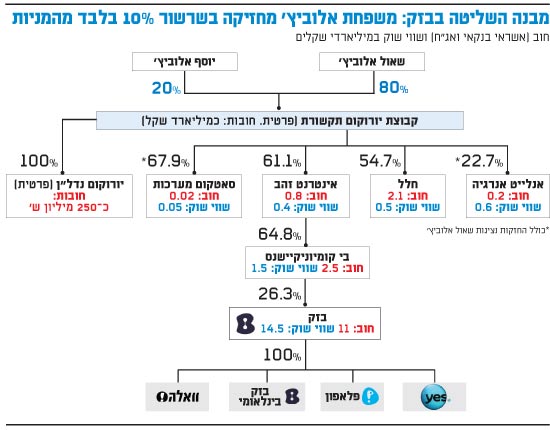

שאול אלוביץ' מנסה להרגיע את הלחץ מצד הבנקים, ומסכים לממש חלק מהחזקותיו בחברת בזק. בסוף השבוע שלחו נציגי אלוביץ' לבנקים מתווה להסדר חוב לחוב לקבוצת יורוקום תקשורת בהיקף של מיליארד שקל. היום אחר הצהריים (א') אמורה להתקיים ישיבה של נציגי בנק דיסקונט, הפועלים והבינלאומי מול נציגי אלוביץ', ובה יוצג הסדר החוב.

הדרך לגיבוש הסדר החוב עדיין ארוכה ומורכבת, אבל בשוק ההון ראו בחיוב את הפרסומים על ההצעה להסדר חוב. מניית בזק טיפסה במחזור גבוה, וסחבה אחריה מעלה גם את יתר החברות בפירמידה של אלוביץ': חברת בי קומיונקיישנס ואינטרנט זהב . כל זאת לאחר שמניות הקבוצה ספגו ירידות שערים של 20% ואף למעלה מכך, מאז נודע כי מתקיימת חקירה של רשות ניירות ערך גנד אלוביץ' וגורמים נוספים בקבוצה.

בקבוצת אלוביץ' מציעים לצאת במסע מימושים בשנה הקרובה שיכלול מכירת נכסים דוגמת חברת חלל, אנלייט ונכסי נדל"ן. אלוביץ' גם מוכן, כאמור, להכניס שותף להחזקתו בחברת התקשורת בזק, שהיא ההחזקה המרכזית של הקבוצה. בסה"כ מתכנן אלוביץ' לפרוע 300-500 מיליון שקל מהחוב בתוך שנה. בנוסף צפוי אלוביץ' להציע לבנקים חיזוק של הביטחונות, ובמקביל לבקש פריסה של יתרת החוב, שמקור התשלום המרכזי יהיה מימוש נכסים נוספים ודיבידנד שיתקבל מיתרת ההחזקות בבזק.

ככל הידוע, המתווה הנוכחי אינו כולל הזרמת הון של אלוביץ' באופן אישי. נזכיר גם כי לאלוביץ' אין ערבויות אישיות בגין החוב, ולכן גם אם ההסדר לא ייצא אל הפועל והבנקים יפנו לביהמ"ש לפירוק החברה - הדבר לא יביא לפשיטת רגל של אלוביץ'.

מדוע אלוביץ' נקלע להסדר חוב?

הצרות של אלוביץ' עם הבנקים לא נולדו אתמול, וגם לא נוצרו בעקבות חקירת רשות ניירות ערך. ליורוקום תקשורת חוב של כמיליארד שקל שלא נפרע לבנקים כסידרו מזה 3 שנים. מדובר בחובות ישנים, חלקם עוד מהתקופה שעיקר פעילותה של יורוקום היה ביבוא ושיווק של מכשירי נוקיה, ומעסקאות נוספות שבוצעו.

אלוביץ' ביצע סדרת מימושים בשנים האחרונות במטרה להקטין את החוב. אולם התקלות בחברת חלל וחקירת רשות ניירות ערך, שיבשו את התוכניות להמשך הפירעונות לבנקים.

כפי שחשפנו ב"גלובס" לפני כשבועיים, הבנקים החלו בשבועות האחרונים להגביר את הלחץ על אלוביץ' ולדרוש ממנו לעבות ביטחונות ולהציג דרכים לפירעון החוב. נזכיר כי ברקע גם מתקיימת ועדת חקירה פרלמנטרית בנושא האשראי ללווים הגדולים, ולבנקים חשוב להראות כי הם אינם מוותרים להם. על רקע הלחץ של הבנקים, גיבשו בקבוצת אלוביץ' תוכנית להסדר חוב.

למה הבנקים מעדיפים הסדר חוב על פני פירוק?

במערכת הבנקאית לא פוסלים על הסף את ההסדר שמציע אלוביץ', וזאת על אף שהוא אינו כולל הזרמת הון מצד הבעלים. הסיבה לכך היא שבתרחיש של פירוק הקבוצה צפויים הבנקים לקבל סכומים נמוכים יותר מאשר במכירה מבוקרת שאינה תחת לחץ של ביהמ"ש. לדברי גורמים במערכת הבנקאית, מכירת מניות תחת הליך ביהמ"ש נעשית לרוב תחת לחץ ובמחירים נמוכים. כמו כן, במקרה וקבוצת יורוקום תגיע לבהימ"ש, לא ייהנו הבנקים הנושים של יורוקום תקשורת ממכירת חלל, למשל, שכן מניות החברה משועבדות כיום לנושים של יורוקום נדל"ן, שימהרו לממש ולמכור את החברה.

כמו כן, מכירת מניות בזק צפויה להיות מורכבת ובעייתית עבור הבנקים. לבנקים אין שעבוד ישיר על מניות בזק, שכן היא מוחזקת במבנה של פירמידה. מכירת מניות בזק תצטרך להתבצע תוך שיתוף פעולה עם בעלי החוב בחברת בי-קום, ותוך התעסקות עם נושא של היתר שליטה לרוכשים הפוטנציאליים. כמו כן, הבנקים יצטרכו למנות דירקטוריון חדש לחברה, וסביר כי לא ירצו להיות מעורבים בתהליך שכזה וכי נוח להם שאלוביץ' ינהל בעצמו את התהליך.

האם הבנקים יסכימו להסדר המוצע?

מטבעו של מו"מ, סביר כי הבנקים לא יסתפקו במתווה הנוכחי שמציע אלוביץ'. ליחסים המתוחים ממילא בין אלוביץ' לבנקים יש להוסיף גם את היחסים המתוחים בין הבנקים: דיסקונט, הנושה הגדול, עם חוב של כחצי מיליארד שקל; בנק הפועלים עם חוב של קרוב ל-400 מיליון שקל; והבנק הבינלאומי עם חוב של 28 מיליון שקל. לא מדובר בקונסרציום משותף של הבנקים, אלא בהלוואות שונות שנטל אלוביץ' לאורך השנים מהבנקים תחת נסיבות שונות ובתנאים שונים. מעמדו השונה של כל בנק מול אלוביץ' יוצר מתיחות, ולדברי גורמים המעורבים בסוגיה, יש ממש חוסר אמון בין הצדדים. סביר כי כל צד ינסה למשוך לכיוון שלו ולשפר את מעמדו לא רק מול אלוביץ', אלא גם לעומת הבנקים האחרים.

כיצד בזק תמומש?

מן הסתם הסעיף שמשך את עיקר תשומת לב במתווה שהציע אלוביץ' הוא מכירת מניות בזק. ככל שהתקדמה חקירת רשות ניירות ערך וגררה מטה את שווי הבטוחות של אלוביץ' מול הבנקים, היה זה ברור שסיכוי קלוש שאלוביץ' יוכל לשמר את מבנה השליטה הנוכחי בבזק. כעת זה הופך לרשמי - ואלוביץ' מבין שעליו גם להקריב לפחות חלק מהחזקותיו בבזק בכדי לנסות ולפתור את בעיית החובות הכבדים של קבוצת יורוקום.

מבחינה פיננסית, מכירת מניות בזק יכולה להוות פתרון לא רע: היא גם תייצר נזילות וגם תייצר רווחי הון נאים לקבוצת בי-קום, שיאפשרו חלוקת דיבידנד עד לקומה העליונה של קבוצת יורוקום. זאת בעוד שכיום קבוצת יורוקום לא נהנית כלל מההשקעה בבזק, שכן הדיבידנד נבלע בקומות התחתונות של הפירימידה.

יחד עם זאת, מכירת המניות לא צפויה להיות פשוטה כלל. הכנסת שותף לחברת בזק כלולה גם בקבלת היתר שליטה מהמדינה. כיום קבלת היתר שליטה אינה תהליך טריוויאלי. מספיק לראות את הניסיונות הרבים בענף הביטוח לקבל אישור שכזה מהרגולטור, שאינו ממהר לתת אותו.

להערכת בכירים בשוק ההון, הרגולטור צפוי להפגין נוקשות גם בחברה מסוגה של בזק שמהווה מונופול בתחומים מסוימים בענף התקשורת, וגם לאור המשמעות הביטחונית של החזקה בשליטה בחברה זו. לכך יש להוסיף את העובדה שמשרד התקשורת יתנהל בימים אלה שבעתיים בזהירות בכל אישור שקשור לקבוצת אלוביץ' ולשותף שתרצה להכניס לחברה, בזמן שישנה חקירה כנגד אלוביץ' שקשורה גם למשרד התקשורת.

על כן גורמים בשוק ההון מעריכים כי אם אכן אלוביץ' יממש את החזקותיו בבזק, סביר כי יעשה זאת באמצעות מכירתן בבורסה בתהליך שצפוי לפזר את גרעין השליטה - כשם שאירע בשנים האחרונות בדיסקונט ובפז. תהליך זה אמנם קל ליישום (במיוחד לאור הסחירות הגבוהה של מניית בזק), אולם גם הוא מצריך התערבות של רגולטורים בקביעת מתווה לפעילותה של בזק כחברה ללא גרעין שליטה.

בשורה התחתונה, אין ספק שאלוביץ' יצטרך לממש לפחות חלק מהחזקותיו בבזק בכדי לעמוד בפירעון חובותיו לבנקים, אולם התהליך צפוי להיות מורכב מאוד, על אחת כמה וכמה כל עוד החקירה נגדו מתנהלת.

אלוביץ'

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.