האם מזרחי טפחות ובנק אגוד נמצאים בדרך למיזוג? יום לאחר ששותפיו של שלמה אליהו לגרעין השליטה בבנק אגוד הודיעו כי הם מצטרפים להליך מכירת מניותיו בבנק, הודיע מזרחי טפחות כי הוא מקיים מגעים לרכישת המניות.

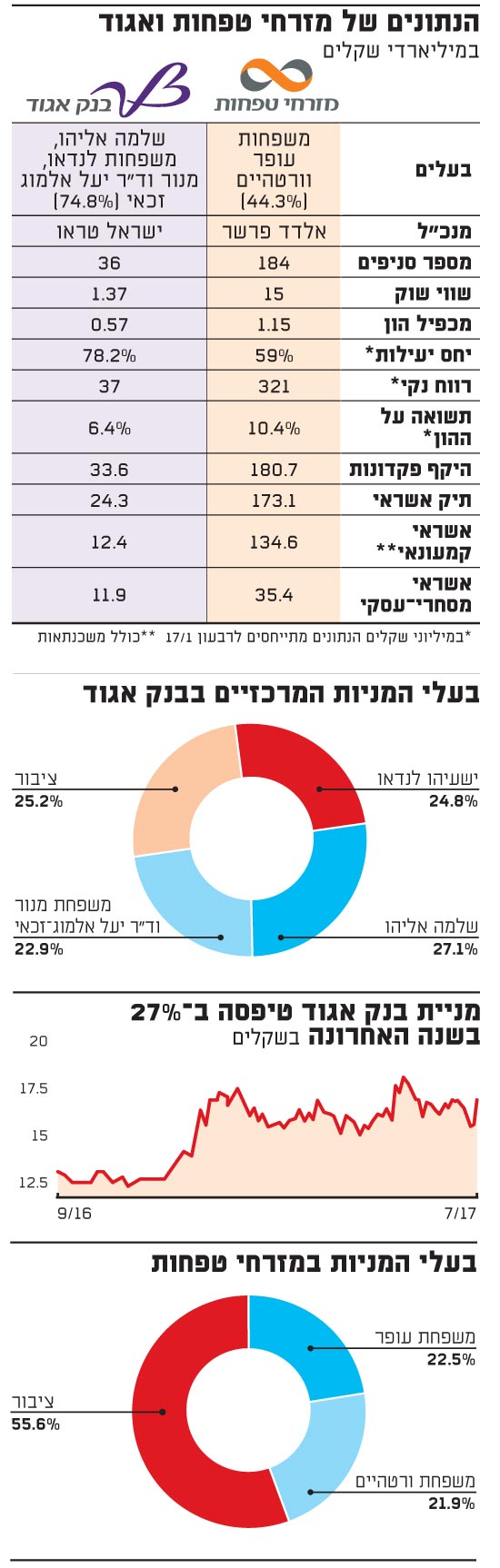

מההודעה עולה כי מזרחי טפחות מוכן לרכוש את המניות לפי מכפיל הון של 0.6 המשקף לבנק שווי של 1.44 מיליארד שקל, ובאמצעות עסקת מניות בין הבנקים. מזרחי טפחות מעוניין למזג את בנק אגוד, הבנק השישי בגודלו במערכת לתוכו, ולצורך כך בכוונתו גם לקנות את החזקות הציבור בבנק (25%). ככל שהמגעים עם בעלי השליטה יתקדמו, יפנה מזרחי טפחות גם למוסדיים המחזיקים במניות הבנק ויציע להם את עסקת המניות. בהנחה והעסקה תושלם, אמור מזרחי טפחות להקצות סדר גודל של כ-10% ממניותיו לכלל בעלי המניות של בנק אגוד.

גם שמו של בנק דיסקונט הוזכר כמועמד מרכזי לרכישת אגוד, אולם ככל הידוע דיסקונט, בניהולה של לילך אשר-טופילסקי, קיים אמנם בחינה ראשונית של העסקה, אך הוא לא מקיים בשלב זה משא-ומתן. לפי הערכות במערכת הבנקאית, סיכוי קלוש לעסקה עם דיסקונט, והבנק שעימו מתקיימים מגעים רציניים הוא מזרחי טפחות בניהולו של אלדד פרשר.

בעקבות הודעת מזרחי טפחות זינקה היום (ב') מניית אגוד ב-7.5% לשווי של כ-1.4 מיליארד שקל. לעומת זאת, בעלי המניות של מזרחי טפחות פחות התלהבו מהבשורה, והמניה ירדה בקרוב ל-0.5% (הנתונים נכונים לשעת הצהריים).

בוועד העובדים בבנק אגוד מבינים את הכיוון שאליו הולך תהליך המיזוג, שיכלול גם קיצוץ בכוח האדם. היום הם כבר פנו להסתדרות וביקשו להכריז על סכסוך עבודה בעקבות המגעים לעסקה למכירת הבנק. הוועדים דורשים מהבעלים ומההנהלה לנהל עמם הידברות ומשא-ומתן כדי להבטיח את הזכויות של 1,200 העובדים בבנק בכל עסקת מכירה.

בישיבת חירום שכינסו היום ראשי הוועדים נאמר כי "רב הנסתר על הגלוי. אנחנו לא יודעים דבר על עסקת המכירה. בניגוד להודעת המנכ"ל אתמול לעובדים, ההנהלה לא קיימה שום דיאלוג עם העובדים בנושא. אנחנו קוראים להם להיכנס איתנו להידברות באופן מיידי".

אתגרים שונים

נזכיר, כי אליהו חייב למכור את החזקותיו (27%) בבנק אגוד מזה מספר שנים, מאז רכש את השליטה בחברת הביטוח מגדל (לפי החוק לא ניתן להחזיק בשליטה בבנק ובחברת ביטוח במקביל). מניותיו של אליהו נמצאות כיום אצל הנאמן בועז אוקון, ומי שמופקד את הליך המכירה הוא פרופ' אמיר ברנע.

בנוסף, גם שאר בעלי השליטה בבנק אגוד - משפחת לנדאו, משפחת מנור וד"ר יעל אלמוג זכאי - היו שמחים למכור את החזקותיהם בבנק, המניב תשואה על ההון חד-ספרתית נמוכה, בוודאי בהשוואה לבנקים הגדולים. אלא, שמגעים שכאלה לא ממש התרוממו, בעיקר לאור העובדה שבעלי השליטה דרשו מחיר גבוה המוערך במכפיל 1 על הון הבנק, כלומר שווי של קרוב ל-2.5 מיליארד שקל.

בנק ישראל העניק לאליהו מספר ארכות למכירת המניות, והארכה האחרונה מסתיימת בחודש אוקטובר הקרוב, כאשר ככל הידוע אין כוונה להאריך אותה. אם אליהו לא ימכור עד אז את המניות, הן יימכרו בבורסה. מדובר בתרחיש הגרוע ביותר בעבור אליהו, שכן לפני העליות של היומיים האחרונים, מניית הבנק נסחרה סביב מכפיל שווי של 0.5 בלבד, ומכירת 27% מהמניות עלולה אף לדחוק כלפי מטה את המחיר עוד יותר.

התקרבותו של הדד-ליין הביא לכך שגם שותפיו של אליהו הבינו שהדרך הטובה ביותר למקסם את השקעתם בבנק היא במכירה משותפת, ולפיכך הודיעו אתמול רשמית כי יצטרפו למכירה. בכך עומדות על המדף קרוב ל-75% ממניות הבנק.

אמנם בהודעה נוספת שפרסמו היום שותפיו של אליהו הם מדגישים כי ישנם מספר הצעות שנבחנות מלבד מזרחי טפחות, אולם לדברי גורמים יודעי דבר, מזרחי טפחות הוא המועמד הרציני ביותר.עם זאת, הדרך להשלמת העסקה עוד ארוכה. בנק אגוד סובל מיחס יעילות חלש ומרווחיות נמוכה. מזרחי טפחות מעוניין למזג את אגוד לתוכו. מהלך שכזה יהיה חד וכואב: הוא יכלול מיזוג של המטה לתוך הבנק, אולי גם סגירה של חלק מהסניפים. המשמעות היא קיצוץ משמעותי במצבת כוח האדם, שסביר שילווה בסכסוך עבודה, יביא לתשלום חד-פעמי גבוה בגין הוצאות הפרישה המוקדמת, ויצריך ממזרחי טפחות תשומת לב ניהולית גבוהה ומשאבים.

מכשול נוסף הוא סוגיית המחשוב. כיום אגוד משלם לבנק לאומי עשרות מיליוני שקלים בשנה בעבור תשתיות המחשוב. החוזה עם לאומי מסתיים בימים אלה, ועל מזרחי טפחות יהיה לספק את הפתרון לסוגיה. אמנם מציאת הפתרון תחסוך תשלום ללאומי, אך הסבת מערכות המחשוב עלולות לעלות בתחילה סכום לא מבוטל. בנוסף סובל בנק אגוד מחסרונות נוספים דוגמת איכות תיק האשראי. לפי הערכות קיים פוטנציאל להפרשות להפסדי אשראי לא מבוטלות.

לצד האתגרים השונים קיים גם פוטנציאל לא מבוטל ברכישת בנק אגוד מבחינת מזרחי טפחות, כאשר מדובר בעיקר בפוטנציאל לרווחים פיננסים. ראשית, מזרחי מוכן לרכוש את בנק אגוד במכפיל של 0.6, כלומר מוכן לשלם 1.4 מיליארד שקל בגין בנק עם הון עצמי של 2.4 מיליארד שקל. עסקה שכזו צפויה לייצר לבנק רווח של מיליארד שקל. עם זאת, בנק ישראל לא ימהר וייתן לבנק להכיר באופן מלא ומיידי ברווח, והצדדים יצטרכו לקבוע מתווה לכך. בנוסף, במזרחי טפחות רואים פוטנציאל לרווחים נוספים בנכסי הנדל"ן של הבנק, שרשומים כיום בשווי היסטורי ושניתן לממשם וליהנות מהרווח שלהם. אם מוסיפים לכך חיסכון בעלויות לאחר המיזוג, מבחינת מזרחי טפחות ניתן לייצר בבנק אגוד לרווח של 100 מיליון שקל ואף למעלה מכך, לעומת רווח שנתי כיום של 70 מיליון שקל.

כל התוכניות לרווחים תלויות במחיר בעסקה. מזרחי טפחות הצהיר היום בהודעתו מהו הגבול העליון לרכישה. בעלי השליטה של בנק אגוד רוצים כמובן מחיר גבוה יותר, והשאלה היא מי ימצמץ ראשון. היות שנראה שדיסקונט מחוץ לתמונה, והדד-ליין למכירת מניותיו של אליהו מתקדם בצעדים גדולים (פחות משלושה חודשים), נראה כי כרגע ידו של מזרחי טפחות על העליונה.

מבנק אגוד נמסר: "יחסי העבודה בבנק אגוד לאורך השנים הינם טובים ותקינים והבנק מייחס חשיבות רבה להון האנושי ומעריך את תרומת העובדים. ההנהלה והוועדים נמצאים בדיאלוג שוטף המתקיים בין כותלי הבנק ובכוונת הבנק להוסיף ולהידבר עם נציגות העובדים תוך פתיחות וכבוד הדדי".

אגוד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.