מדדי אג'יו הראו עליות מרשימות בחודש יולי, הן בעקבות עליות במדדי המניות בארץ, ובעיקר בשווקים שמחוץ לישראל, הן עקב עלייה נאה במדדי האג"ח והן עקב רוח גבית מכיוון הדולר, שהתחזק מול השקל. התשואות הנאות שנרשמו בשבעת החדשים הראשונים של השנה גבוהות מהתשואה שנרשמה בהם בשנים 2015-2016 במצטבר. כך, נראה שעד כה, משקיעים רבים חשים נחת רוח מהביצועים ומהתשואות שאותן מספקים תיקי ההשקעות השנה, לאחר מפח נפש והסתפקות במועט בשנתיים הקודמות.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, אלטשולר שחם, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

יולי - החודש החם ביותר עד כה בשנה

ראשית נסקור את ביצועי התיקים ביולי בהשוואה לחתכי זמן שונים, ולאחר מכן ננסה לענות על השאלות מה הפך את יולי לחודש מוצלח, ומה הפך את 2017 כולה, מאז השבעת הנשיא טראמפ, לשנה מוצלחת.

המגמות העיקריות באפיקי האג"ח בחודש יולי היו חיוביות, כך שמדד תיק האג"ח - על פי הרכבו הממוצע בשוק - עלה בשיעור של 0.82% בחודש זה. גם בקצה השני, באפיקי המניות, המגמות היו חיוביות, ותיק המניות על פי הרכבו הממוצע בשוק עלה בשיעור של 2.25% ביולי.

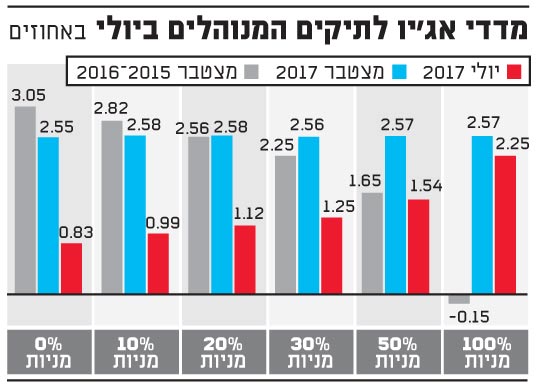

הרכבי תיק הביניים הנפוץ, המוגדר במדיניות של "עד" 20% מניות והשאר באג"ח בהרכבים שונים, עלה ביולי בשיעור של 1.12%. עליות אלו הן משמעותיות מאוד עבור חודש בודד במהלך השנה, והן תרמו תרומה משמעותית לתשואה שהצטברה מתחילתה ועד לסוף יולי, אשר עמדה על 2.55% במדד תיק האג"ח ועל 2.25% במדד תיק המניות. תיק הביניים המקובל - בהרכב 80:20 - הראה תשואה מצטברת של 2.58% מתחילת 2017 ועד לסוף יולי.

עבור מרבית מדדי התיקים, תשואות אלו, שהצטברו בשבעת החדשים שעברו עד כה ב-2017, טובות מהתשואות שהצטברו במהלך כל השנתיים שקדמו לשנה זו, כלומר בשנים 2015 ו-2016 יחדיו. כפי שניתן לראות בגרף, התשואה במדד תיק האג"ח במשך שנתיים אלו הייתה גבוהה רק בכ-0.5% מהתשואה ב-2017, התשואה במדדי תיק המניות הייתה בכלל שלילית, לעומת תשואה חיובית השנה. התשואה שרשם מדד תיק ה-20:80 ב-2017 דומה לתשואה של השנתיים המלאות 2015-2016, והוא מהווה את נקודת הציר שממנה והלאה, ככל ששיעור המניות הולך ועולה, כך התשואה בשנתיים אלו נמוכה מהתשואה של שבעה חדשים בלבד ב-2017.

נקודה מעניינת נוספת עולה בהסתכלות על חודשי יולי בשנים האחרונות. אלו היו ברובם חיוביים, וחלקם אף טובים מחודש יולי האחרון. בשנתיים הקודמות, על אף שהיו חלשות במצטבר, היה זה חודש יולי שסידר את השנה, ואפשר להניח כי משקיעים רבים היו שמחים להחליף את השנה כולה בתשואה של חודש יולי בלבד. בשנת 2014, האירוע החם של השנה נדחה בחודש אחד, והיה זה חודש אוגוסט שקיבל את הבכורה. גם השנה התשואה ביולי בולטת לטובה ביחס לחודשים האחרים עד כה.

נקודה אחרונה להתייחסות היא שלאחר חודש יולי חם מאוד בשווקים בשנים אלה, הגיע אוגוסט וצינן את האווירה באחת, לעתים במגמה שלילית שנמשכה מספר חודשים.

מגמות חיוביות ורוח גבית מהפיחות

מלבד לוח השנה, יש הסברים נוספים למגמות החיוביות בשווקים ובתיק ההשקעות של המשקיע הישראלי בחודש זה. ראשית, בעולם האג"ח, מדד המחירים לצרכן, שירד ביולי ב-0.7% - ירידה חדה שנוגדת את התחזיות - היה חיזוק משמעותי נוסף עבור תחזיות השוק, המבוססות גם על איתותים ברורים מכיוון בנק ישראל, כי הריבית כאן לא תעלה עוד תקופה ארוכה. הדבר הצטרף למחשבות דומות גם בארה"ב, אשר גם בה האינפלציה מצביעה על מפנה, ועל הצטננות אשר תדכא ותרחיק עד מאוד את עליית הריבית, כך לפי הציפיות בשוק.

מחשבות אלו אמנם הכבידו על האג"ח צמודות המדד, אשר ירדו בטווחים הקצרים והבינוניים עקב השפעה מיידית של תמחור האינפלציה, אך עם זאת, בצמודים הארוכים נרשמו דווקא עליות שערים ורווחי הון, שהרי הציפיות לריבית נמוכה לאורך זמן גברו על השפעת האינפלציה השלילית בטווח הקצר. לעומת הצמודות, המגמה בשקליות הייתה חד-משמעית וחיובית מאוד, ואלו עלו בשיעורים שבין כ-0.1% בקצרות ועד כ-2.3% בארוכות.

בדומה לשוקי המניות, באג"ח הקונצרניות נרשמו החודש עליות שערים, כ-0.4% בצמודות המדד וכ-1% בשקליות. בחו"ל, בעיקר בארה"ב, המהווה מרכיב לא קטן בתיקי הציבור, המגמות היו דומות.

מדדי המניות תרמו גם הם את תרומתם החודש, עם עליות של כ-0.7% בממוצע על פי הרכבי המדדים בהחזקות בישראל וכ-4.3% על פי הרכב ההחזקות בחו"ל במדדים. כאן נכנסת השפעת הפיחות בשקל, אשר נראה כי היא הופכת למגמה אל תוך חודש אוגוסט. התרומה של הדולר למדדי המניות על פי ההרכב בהחזקות בחו"ל הסתכמה ביולי לכ-2.1%, כך שקרוב למחצית מעליית השווי של מניות חו"ל בתיקים נרשמת לזכות הפיחות בשקל מול מטבעות שונים על פי ההרכבים במדד.

תרומת הפיחות נרשמה גם לזכות החזקות המדדים באג"ח בחו"ל, שעלו בשיעור של כ-2.8% על פי הרכבם בתיקים, אך מתוך עלייה זו, כ-2.2% שייכת לפיחות השקל ביחס למט"ח, על פי הרכבו במדדים.

בשונה מההתרחשויות בישראל, חודש יולי מצייר את תמונת השווקים בעולם, בעיקר בארה"ב. התמונה שם מורכבת ואף מעט משונה. מדיניות הנשיא טראמפ, או שמא היעדר המדיניות, מציבה את השוק במצב מוזר של המתנה להכרזות על מדיניותו, המבוששות לבוא. מצד אחד, שוקי האג"ח מאותתים כי לא תהיה עלייה בריבית, למרות צעדי ההרחבה הפיסקאלית החריגה, אשר עליה הכריז טרמאפ עם היבחרו. מצד שני, שוקי המניות חיים תחת הנחה כי הנשיא טראמפ, הבלתי מתפקד פוליטית, יגן על האינטרסים הכלכליים של "אמריקה תחילה". התגובה היא עקום ריביות ששוקע, ואיתו גם הדולר בעולם, ומצד שני שוק מניות פורח.

באשר לריבית ולאינפלציה, נכון שהאינפלציה המבנית נמוכה מזו שהייתה בעבר בתנאים של תעסוקה מלאה, ולכאורה אינה דוחקת ב'פד' להעלות את הריבית.

ואכן, שוקי האג"ח והדולר נסוגים מהמחשבות על עלייה בריבית, עקום התשואות האמריקאי שוקע לאיטו בטווחים הקצרים שלו, והדולר בעולם נסוג משמעותית מול מטבעות סל המטבעות, ונחלש בכ-10% בחודשיים.

במילים אחרות, שוקי האג"ח והמטבע איבדו אמון בדולר ובטראמפ.

מולם, שוקי המניות עדיין נהנים ממגמה חיובית, המונעת על-ידי התקווה כי הנשיא טראמפ, גם אם לא יצליח להעביר מדיניות מסודרת, יפעל לטובת אמריקה התאגידית, וייצור לה סביבה נוחה. בין אם באמצעות מיסוי, בין בצווים להורדת רגולציה ובין במדיניות כלכלית-גיאופוליטית נוקשה, וחתימה על צווים שמגינים על הכלכלה המקומית, שוקי המניות חשים כי הם ניצבים בפני מדיניות תומכת.

אלו, כמובן יחד עם פריחת חברות טכנולוגיה, תעסוקה מלאה וצריכה פרטית יציבה, מספקים רוח גבית לשוק המניות בארה"ב. האם הנשיא טראמפ אכן יציג צעדים שיעודדו ויקדמו את שוקי המניות? ברור לכל כי הדבר מוטל בספק, לאור "הצלחותיו" בהעברת החלטות, אולם ברוח האופטימית המנשבת בוול סטריט, עדיין אין מקום במשוואה לסיכון או לשיבוש כלשהו.

הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהול עושר משפחתי, ליווי ועדות השקעה ופיקוח על הנכסים הפיננסיים והריאליים של חברות, ארגונים וקיבוצים.ליועץ ו/או לחברה אין עניין אישי ואין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

מדדי אגיו לתיקים המנוהלים 6.8.17

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.