לאחר שהשווקים בארה"ב "זכו" לאחד מימי המסחר הגרועים ביותר שלהם ל-2017 ביום חמישי, 17 באוגוסט, ייתכן שמשקיעים בעולם יתחילו לפזול אל מחוץ לוול סטריט. מאז מארס 2009, כשהשוק האמריקאי נגע בשפל, המניות המרכיבות את מדד S&P 500 האמריקאי היכו באופן משמעותי את כל המדדים המובילים בעולם, עם תשואה של כ-330% (כולל דיבידנדים) עד היום. באותה תקופה הניב ה-Euro Stoxx 600 כ-224% במונחי אירו ו-201% במונחי דולר ארה"ב.

ארצות הברית התאפיינה בשנים האחרונות בנתוני צמיחה כלכלית עדיפים על אלה של אירופה. המשקיעים בוחנים בימים אלה את ביצועי שוק ההון, ואת מידת ההצדקה לעליות השערים של השנים האחרונות, ומנסים להעריך האם השוק ימשיך במגמה הזו, ועד מתי.

בשנה האחרונה, הפעילים בשוקי ההון היו מודאגים מהשינויים הפוליטיים ומאירועים שעלולים להתרחש במספר מדינות אירופיות, כגון: תוצאות משאל העם בנושא הברקזיט, הבחירות בצרפת ובהולנד, ובעוד כחודש בגרמניה, יחד עם משאל העם באיטליה. למרות שממשל טראמפ מתקשה להעביר רפורמות בקונגרס האמריקאי, ייתכן כי המנהיגות האירופית מתחזקת ביחס לממשל בארה"ב. השינוי הזה עלול להיות תקדימי, מאחר שארה"ב מתקרבת לתקרת החוב הלאומי, וכן בעקבות הכישלון ברפורמת הבריאות.

תוכנית ההקלה המוניטרית בארה"ב הסתיימה, וככל הנראה הריבית צפויה להמשיך לעלות באופן הדרגתי, בהמשך לשלוש העלאות שהחלו בדצמבר 2016. עליית הריבית עשויה לייקר את גיוס הכספים של החברות במשק האמריקאי, ובכך להשפיע על פוטנציאל הצמיחה שלהן. בניגוד לכך, באירופה המדיניות המוניטרית כנראה תימשך לפחות עד תום החצי הראשון ב-2018.

לאחרונה התפרסמו באירופה מספר פרמטרים פיננסיים המראים פוטנציאל צמיחה עודפת מול ארה"ב, בהשוואה של מכפילי רווח ומכפילי הון, מדיניות פוליטית מגובשת ומדיניות מוניטרית הצפויה לתמוך בחברות מקומיות - ובכך לתמוך בתשואות גבוהות יותר בהשוואה למניות אחרות בעולם.

מכפיל הרווח העתידי באירופה עומד על כ-15.69 (במדד Euro Stoxx 600) ואילו בארה"ב הוא עומד על 18.7 (רמה גבוהה אף יותר מהרמה שהייתה לפני המשבר הכלכלי של הסאבפריים, אז עמדו המכפילים העתידיים על 18.3).

מכפילי הרווח של רוב הסקטורים בארה"ב הם ברמה גבוהה, וכך גם המכפילים העתידיים. בסקטור התשתיות המכפיל העתידי עומד על 18.92, בסקטור הטכנולוגיה המכפיל ברמה של 19.09 ובסקטור התעשייה הוא סביב 18.5. אפילו בסקטור הפארמה, שנפגע קשות בשנים האחרונות, המכפיל העתידי עומד על 16.76. לא נתמקד בסקטורים אלה, המהווים חלק קטן מה-Euro Stoxx 600. נתמקד בסקטור התשתיות באירופה, שצמח בקצב מהיר יותר, ושעשוי לצמוח אף יותר.

תשואה עודפת במגזר התשתיות

סקטור התשתיות צפוי לצמוח בקצב שנתי של כ-5%. הסיבות לכך הן שינויים ארגוניים, הגדלת תקציב הפיתוח (בעיקר באנרגיה מתחדשת) והקטנת עלות החוב. הפרמטר העיקרי המעיב הוא שער החליפין של האירו מול הדולר, מפני שלמספר חברות יש פעילות משמעותית בארה"ב (Iberdrola ,Energias de Portugal).

בבחינה של סקטור התשתיות האירופי מבחינים בשינוי ברבעונים האחרונים, הכוללים שינויים ארגוניים ותיקון תיקי השקעות למודלים עסקיים רזים ופשוטים יותר. כמו כן, המשקיעים מצפים למספר מיזוגים בין חברות, שיגרמו סינרגיות ופוטנציאל לרווחים גדולים יותר.

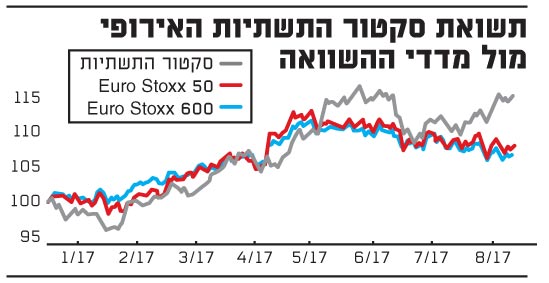

מתחילת השנה, חברות תשתיות אירופיות הניבו תשואה כוללת עודפת על מדדי MSCI Europe ו-Euro Stoxx 600. מתחילת 2017, סקטור התשתיות באירופה עלה בכ-9%, ומדד יורוסטוקס 600 עלה רק ב-3.7%. חברות התשתיות בגוש האירו, במיוחד חברות גרמניות וצרפתיות, הפגינו ביצועים חזקים, והקולגות שלהן בבריטניה ובספרד היו בפיגור.

נוסף על כך, תשואת הדיבידנד בענף זה היא מהגבוהות (4.7%), והוא מניב תשואה עודפת של כ-1.3% על השוק המנייתי באירופה, וגם על שוק האג"ח, שמניב תשואה של כ-0.4% ל-10 שנים בגרמניה, ושל כ-0.7% ל-10 שנים בצרפת.

השינויים הפוליטיים באירופה יכולים להוות הזדמנות כניסה מאוד נוחה בסקטור התשתיות. לאחר בחירתו של עמנואל מקרון לנשיאות צרפת, הציפייה היא שהוא יפעל לטובת מחיר פחם אחיד ונמוך ברמת הגוש האירופי, למרות התנגדויות מכמה מדינות - כמו פולין, שהיא יצרנית פחם גדולה. אם הוא יצליח, חברות כמו EDF (חברת החשמל הצרפתית) ייהנו מרכש זול יותר, וישפרו את רווחיותן.

סקטור התשתיות מתנהג בקורלציה הפוכה לסקטור האנרגיה, שתלוי במחירי הנפט, ולכן ספג לא מעט הפסדים בשנים האחרונות. על רקע נתונים המעידים על תפוקת יתר של מדינות אופ"ק, מחירי הנפט לא צפויים לעלות בזמן הקרוב, ואף צפויים להתייצב סביב 40 דולר לחבית. ברוב החברות בסקטור זה מוצאים החזקה ממשלתית כלשהי.

תעודות סל ומניות תשתית מעניינות

ישנן כמה דרכים להיחשף לסקטור התשתיות באירופה: דרך תעודת סל מסוג ETF, או בהשקעה ישירה במניות ספציפיות. לגבי ETF אפשר להיחשף דרך תעודות סל של איי שרס (ISHARES), ליקסור (LYXOR) וסורס (SOURCE). לסורס דמי ניהול נמוכים לעומת האחרות, ויתרון נוסף - התעודה רשומה אירלנד, ולכן יש לעיתים יתרון מיסוי בהשקעה שם. תשואת הדיבידנד הממוצעת בתעודה היא של כ-5.3%, ומכפיל הרווח העתידי הגלום בה עומד על 14.5.

מניות תשתית מעניינות הן לדוגמה חברת אינג'י (Engie), המציעה מגוון רחב של פעילות - אנרגיה חדשנית, גז וחשמל. החברה מוחזקת בכ-29% על-ידי ממשלת צרפת, היא השלישית בגודלה באירופה ושווי השוק שלה עומד על 34.7 מיליארד אירו וממקם אותה כחברת התשתיות הגדולה בצרפת (אפילו לפני חברת החשמל הצרפתית EDF.

המכפיל העתידי של אינג'י עומד על 14.21 ושיעור הדיבידנד על 5.97%. המכפיל ההיסטורי בחמש השנים האחרונות עמד על 28.09 בממוצע, והמכפיל העתידי ההיסטורי על 15.3 בממוצע.

תשואת הדיבידנד ההיסטורית בחמש השנים האחרונות הייתה כ-7.42%. אמנם בחמש השנים האחרונות המניה ירדה כ-27%, אבל בזכות תשואת הדיבידנד הפנומנלית, המשקיעים הרוויחו כ-5% על החזקת הנייר עד היום. ירידתו, ומכפיל הנמוך, מהווים הזדמנות כניסה נוחה.

לפני פחות מחודש פרסמה החברה את דוחות המחצית הראשונה של שנת 2017, הטובים יותר מאלו של חברת EDF, עם גידול ברווח הנקי של 3.5% בעקבות התייעלות במעבר לייצור אנרגיה חדשנית, והצעת מגוון שירותים רחב יותר במגזר.

לסיכום, השוק האירופי זול יותר מרוב השווקים המפותחים, וסקטור התשתיות יכול להניב תשואה עודפת, יחד עם חשיפה ממשלתית (הרבה חברות מוחזקות על-ידי ממשלות, דבר המשקף ביטחון לבעלי המניות). תמחור הסקטור מהווה הזדמנות כניסה נוחה לטווח ארוך, בשל הרמות הנמוכות של מכפילי הרווח וההון של החברות, נוסף על תשואת דיבידנד יפה. הסקטור נהנה משינויים ארגוניים של גופים גדולים וותיקים, ועשוי לצמוח בקצב שנתי של 5%.

הכותב הוא אנליסט באינפיניטי. הגורמים בכתבה עשויים להשקיע בני"ע ו/או מכשירים, לרבות אלו שהוזכרו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

תשואת סקטור התשתיות האירופי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.