דוחות חברות הנדל"ן למגורים לרבעון השני שיקפו בעיות תזרים הולכות ומחמירות, ואיתן גם חוסר ודאות בענף. מצד אחד, הקבלנים מבוצרים בעמדתם עם מחירים גבוהים והאטה בבנייה. מצד שני, משרד האוצר ממשיך ללחוץ על הדוושה ולהביא לירידת מחירים באמצעות שיווק מכרזים מסובסדים לדירות מוגרלות במודל "מחיר למשתכן". וכמו שאמר השבוע שר האוצר כחלון בהתייחס להארכה צפויה של מכרזי מחיר למשתכן עד סוף 2019, "קבלנים שלא ישתתפו במחיר למשתכן פשוט לא יהיו".

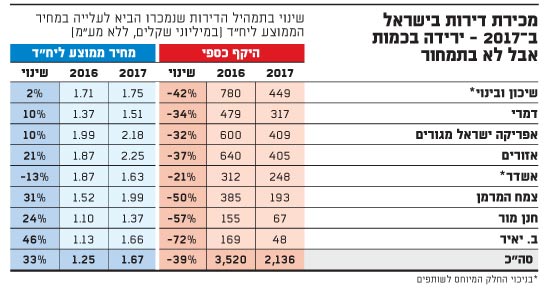

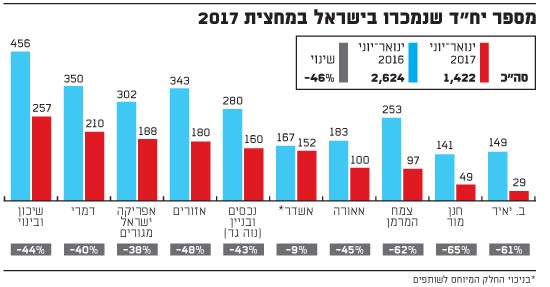

ההשפעה ניכרת היטב בשטח. הקיפאון בשוק הדירות למגורים נמשך גם ברבעון השני של השנה, חברות הנדל"ן למגורים הציגו ירידה משמעותית במספר הדירות שנמכרו בשיעור של כ-40% בממוצע מרבעון מקביל אשתקד וירידה של 3% מול הרבעון הקודם, שגם הוא היה חלש.

הירידה במכירות הביאה גם לירידה חדה בתזרים המזומנים ולגידול במלאי. דוגמה לכך ניתן לראות בדוחות של חברת אזורים, שהציגה קיטון של 67 מיליון שקל ביתרות מזומנים וגידול של כ-108 מיליון שקל במלאי בניינים. דוגמה נוספת אפשר למצוא אצל חברת חנן מור, שהציגה ירידה של 65% בכמות העסקאות במחצית הראשונה של השנה ותזרים מזומנים שלילי מפעילות שוטפת, שהסתכם ב-22.5 מיליון שקל.

נקודה שעומדת לזכות הקבלנים הן השנים הטובות האחרונות. בדוחות הנוכחיים עדיין מכירים ברווחים מחוזים שנחתמו בשנים קודמות, אך ההשפעה של אלו כמובן הולכת ומתמעטת.

לאור המצב, ההנחה (בראש בראשונה של האוצר כמובן) היתה שהקבלנים כבר יורידו מחירים, כדי לשרת את החובות הבנקאים וחלויות האג"ח וכמוכן כדי לייצר תזרים מזומנים בכדי להתקדם לפרויקטים הבאים. אלא שבפועל, זה לא קורה.

הקבלנים נתונים במילכוד. לירידת מחירים יש השפעה מהותית על תמונת המצב בדוחות, החל מירידה בהון העצמי שמושפע מפרמיה על המניות וכלה מפגיעה בשווי הנכסים שמשנה לחלוטין את היחסים הפיננסים של החברות. בנוסף, על החברות לעמוד באמות המידה הפיננסיות שהתחייבו בלקיחת החוב, ולכן אנו עדים לחוסר גמישות במחירים, בעיקר בקרב החברות הגדולות. בשלב זה הקבלנים הגדולים מגובשים ושומרים על רמת המחירים, ואחריהם נמשך שוק היד שנייה שלא ממהר להוריד מחירים כל עוד לא מסתמנת מגמה ברורה של ירידה במחירי הדירות החדשות.

גירעון בהון החוזר, תזרים שלילי וללא תזרים באופק הוא כמובן צרה צרורה. אז, אם לא ניתן להוריד מחיר בכדי להתניע שוב את השוק ואין מכירות, אז איך בכל זאת משרתים את החוב?

דירות

700 מיליון בחודשיים

כאן מגיעה שוב הריבית הנמוכה והחיפוש הנואש אחר השקעות שיניבו תשואה. הצרה התזרימית הופכת לקריטית כאשר אין גופים - בנקים וספקי אשראי אחרים - שמוכנים לממן את המשך פעילות החברה. רק שבינתיים, מה שעשו רוב החברות ברבעון הנוכחי הוא גיוס חוב חדש, אג"ח שיסגרו חלק גדול מהגירעון. שוק ההון מייצר עדיין קרקע פורייה לגיוס חוב ומנהלי ההשקעות פונים לאג"ח יותר מסוכנות, בתמורה לפיצוי בתשואה בכדי לייצר רווחי הון.

לפי שעה, למעלה מ-70 חברות נדל"ן גייסו חוב בבורסה מתחילת שנה, כשחלק לא מבוטל מהן הן חברות הפועלות בתחום המגורים. בחודשיים האחרונים לבדם חברות הנדל"ן למגורים גייסו כ-700 מיליון שקל וקנו שקט לתקופה הקרובה, בתקווה שהקונים יחזרו לשוק.

המצב הזה לא יכול להמשך לעד. גיוס ההון מעלה את המינוף של החברות (יחס חוב למאזן) ופוגע ביחסים הפיננסים. אם הקונים לא יחזרו לשוק, נראה ברבעונים הקרובים את הקבלן הראשון שנכנס למצוקת אשראי ומוריד מחירים בכדי לנסות לייצר הכנסות.

מעבר לכך, אבל אין מתנות חינם בשווקים. השאלה שנשאלת היא האם הריבית על אגרות החוב מתמחרות את הסיכון, או שסכומי הכסף הגדולים שמגיעים לגופים המוסדיים (בעיקר נתחים מהמשכורות שאנחנו מעבירים אליהם מדי חודש) מביאים למצב של 'אין ברירה' והם קונים חוב מכל הבא ליד?

בגיוסים האחרונים, למשל, חברת י.ח דמרי, מאריות הנדל"ן למגורים בשוק הישראלי, גייסה אג"ח לשלוש שנים בתשואה של 3.05% - מרווח של 1.95 מאג"ח ממשלתי במח"מ זהה.

הירידה עדיין רחוקה

האם תשואה זאת משקפת סיכון של שוק שמציג ירידה מתמשכת בעסקאות? ניתוח תזרים המזומנים מהווה נדבך משמעותי בניתוח סיכוני אשראי של מנפיקים. נזילות המנפיק מוגדרת כיכולתו לעמוד בהתחייבויותיו התזרימיות בטווח של 12 חודשים קדימה. ככל שיכולת ייצור המזומנים של המנפיק חלשה יותר, כך הוא נשען באופן רחב יותר על מקורות מימון חיצוניים. בהערכת הנזילות מתבוננים על הטווח הקצר, ולכן לא נהוג להישען על תוכניות למכירת נכסים או למחזור חוב בשוק ההון, בתוך טווח של שנה, כמקור נזילות איתן.

כשבוחנים את חברת דמרי שנחשבת לחברה יחסית יציבה, האג"חים שלה מדורגים A2 עם אופק חיובי, למרות יחס המינוף הגבוה בשיעור של 62.5% והמלאי הגדול - 825 יחידות דיור שטרם נמכרו מתוך 2,358 יחידות דיור שמקימה החברה. זאת, בנוסף ל-164 יחידות דיור בפרויקטים שהקמתם הסתיימה.

לחברה מאפיינים של נזילות חלשה, החל מגרעון בהון החוזר על סך של 75 מיליון שקל, שגדל מ-3.5 מיליון שקל מהרבעון הקודם. נזכיר כי ההון החוזר אמור לבטא תיאורטית את היקף המזומנים שיהיה במאזן בטווח של שנה. יצוין כי חברות הנדל"ן למגורים פועלות במחזורים של שלוש וחמש שנים, כך שהנכסים והתחייבויות השוטפים מתייחסים ברוב המקרים לטווח של שלוש וחמש שנים ולא לטווח של שנה. כך או כך, תזרים המזומנים מפעילות שוטפת אינו מכסה את צורכי ההון החוזר, מה שאומר שלחברה יש תלות גבוהה במקורות מימון חיצונים.

אבל מצד שני, לחברה יש מסגרות אשראי בלתי מנוצלות על סך של 140 מיליון שקל, נכסים חופשיים משעבוד בהיקף של כ-175 מיליון שקל ואפשרות לממש קרקעות, שלא בתנאי לחץ שיפגע בערכם. במילים אחרות, החברה מסוגלת לממן את עצמה לאורך זמן באמצעות חוב נוסף.

אך במצב של ירידת מחירים, המינוף והמלאי ישחקו לרעתה.

אז מה הלאה? הירידה במספר העסקאות ניכרת כאמור ברוב החברות, אולם לאור היקף גיוסי ההון ירידת המחירים עדיין רחוקה. בינתיים הקונים יושבים על הגדר והשאלה הגדולה היא מי ישבר קודם. במצב של קיפאון שימשך גם ברבעונים הבאים, חברות הנדל"ן יאלצו להוריד מחירים. חברות בעלות מינוף גבוה ומלאי דירות גדול יכולות להיכנס לסחרור תזרימי ולמצוקת אשראי.

דירות

*** הכותב הינו אנליסט ומנהל השקעות בבית ההשקעות יצירה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.