בחודשיים האחרונים מצטברים יותר ויותר נתונים, המצביעים על כך שתשע שנים אחרי ראשיתו של משבר 2008, הכלכלה העולמית מתאוששת. ארגון ה-OECD הודיע באחרונה כי בראשונה זה עשור, כל 45 המדינות שהוא עוקב אחרי כלכלותיהן, צומחות, ו-33 מהן אף האיצו השנה את קצב צמיחתן.

נתונים שפורסמו לגבי שתי הכלכלות הגדולות באסיה - יפן וסין - מעידים אף הם על שיפור חרף החששות מפני כלכלת סין. גם נתוני סקרים שונים, המכוונים לקבל אינדיקציה כלפי העתיד הקרוב, מצביעים על ציפיות לשיפור. נתונים מקדימים אלה, כמו מדדי מנהלי הרכש, מדדי הסחר העולמי ומדדי ההשקעות, מצביעים על צפי להתרחבות בכל אחד מהתחומים האלה.

הכל נראה חיובי, ובכל זאת, משהו לא מסתדר בתמונה הגדולה הזו. במשך שנים התרגלנו לחשוב, ובצדק, שהתאוששות כלכלית מלווה בהעלאת ריבית ובעלייה בתשואות לפדיון של איגרות החוב - דהיינו, ירידה בשעריהן. והנה, מה שאנחנו מקבלים בשבועות האחרונים, זה ההפך. מחירי איגרות החוב עולים, והתשואות לפדיון יורדות בהתאמה.

השוק פועל הפוך מהכלכלה

אז מה, שוק האג"ח יודע משהו שאנחנו לא יודעים? ואולי הוא טועה בהתנהגותו, או שהתנהגותו מוכתבת בכלל על ידי גורמים אחרים?

הנה כמה מספרים על המגמות בשוקי האג"ח הממשלתיות בארה"ב, בגרמניה ואף במדינות המתפתחות. אג''ח לפדיון ל-10 שנים בארה''ב, שנסחרה עד לאחרונה סביב רמות תשואה של 2.3%-2.4%, ושבמארס אף חצתה את הרמה של 2.6%, לאחר כניסתו של דונלד טראמפ לתפקידו כנשיא ארה''ב, נעה כיום סביב 2.1%. ההסתברות להעלאת ריבית הנגזרת מהשוק, נכון להיום, מתמחרת העלאה רק ביוני 2018, והיא תהיה העלאת הריבית היחידה בשנה זו, לעומת צפי לארבע העלאות שצופה תוואי הפדרל ריזרב עד סוף 2018.

גם התשואה לפדיון של אג"ח ל-10 שנים בגרמניה, שנסחרה באחרונה סביב 0.5%-0.6%, ירדה ונעה כיום סביב 0.31% תשואה לפדיון, על אף המשך השיפור בנתונים הכלכליים באירופה והאפשרות לתחילת Tapering מצד הבנק המרכזי האירופי (ECB) בסוף השנה או בתחילת השנה הבאה. מגמת הירידה בתשואות מציינת גם את המדינות החלשות יותר ביבשת, כמו איטליה, ספרד ופורטוגל, שבהן נרשמה ירידת תשואות נאה בחודשים האחרונים.

גם אם בוחנים את איגרות החוב של הממשלות במדינות המתפתחות (Emerging Markets, או בקיצור EM), נגלה שהן רשמו ראלי משמעותי מתחילת השנה. כך למשל, מדד האג"ח הממשלתיות הדולריות של מדינות ה-EM, במח''מ (משך חיים ממוצע) של 6.8 שנים, רשם עלייה של 9% מתחילת השנה, והתשואה הדולרית השנתית לפדיון שלו ירדה מרמה של 5.8% בתחילת השנה לרמה של 5.1%, תוך ירידת המרווח מול אג''ח ארה''ב, מ-3.4% בתחילת השנה לכ-3% כיום.

עלייה חדה אף יותר, של כ-14%, רשם מדד האג"ח הממשלתיות במטבע מקומי של מדינות ה-EM, במח''מ של 5 שנים, שבו התשואה לפדיון השנתית ירדה מרמה של 6.8% בתחילת השנה ל-6.0% כיום. זאת, בעיקר על רקע הייסופים המשמעותיים במטבעות שנרשמו בתקופה זו.

פסימיות לגבי הבטחות טראמפ

אז נשארנו עם השאלה: מה קורה כאן, בין הכלכלה האמיתית, המתאוששת על פי הנתונים, לבין שוקי האג"ח הממשלתיות, המתעלמים מכך ופועלים "הפוך"? הנה כמה הסברים אפשריים.

ראשית, משקיעי האג''ח בעולם בוחרים באחרונה להתמקד בעיקר בסיכונים הגיאו-פוליטיים, ובראשם החשש מהסלמה מול קוריאה הצפונית - מה שמביא לתופעה של Flight to safety. גם אסונות הטבע בארה''ב עקב סופת ההוריקן "הארווי", שפגעה בעוצמה ביוסטון שבטקסס, והסופה "אירמה", שפגעה בחופי פלורידה - אסונות שגרמו לנזקים בהיקף כספי של מאות מיליארדי דולרים - מעלים את ההסתברות מצד המשקיעים שהפד יבחר שלא להעלות את הריבית פעם נוספת עד סוף השנה.

נראה כי העלייה החדה בתשואות לפדיון בעולם לאחר בחירתו של טראמפ לנשיאות ארה''ב, בעקבות הבטחותיו במערכת הבחירות לנשיאות לרפורמות ניכרות, שעיקרן קיצוץ במסים ובבנייה מחודשת של התשתיות, דעכה בחודשים האחרונים, על רקע הפסימיות מיכולתו לקיים את הבטחותיו השונות ולהעביר את תוכניותיו בקונגרס.

שנית, מגמת האין-אינפלציה. אחד הגורמים העיקריים שמביאים את המשקיעים להוריד את ההסתברות להעלאות ריבית נוספות בארה''ב ובעולם, היא האינפלציה שממשיכה במגמת היחלשות. אינפלציית הליבה בארה''ב, PCE CORE, שאותה בוחן הפד, המשיכה לרדת לקצב של 1.4%, כשרק בתחילת השנה היא הגיעה לרמה של כ-2%. גם באירופה האינפלציה ממשיכה לנוע תקופה די ארוכה סביב 1.2%. אלמלא האינפלציה שירדה בצורה חדה בכל העולם המפותח, הריבית כנראה היתה עומדת ברמות גבוהות יותר.

אחת הסיבות העיקריות לאינפלציה הנמוכה למרות העלייה בצמיחה ובצריכה הפרטית, נובעת מהמהפכה הטכנולוגית, שהיא האחראית העיקרית לירידת סביבת האינפלציה. הטכנולוגיה משפיעה על ירידת המחירים במגוון דרכים, הן בצד הביקוש והן בצד ההיצע, בעקבות התייעלות של תהליכי פיתוח וייצור תוך הוזלת עלויות, בין השאר, על ידי חיסכון בכוח אדם, והגידול המשמעותי בנתח קניות הצרכנים באינטרנט, שמוביל לירידות מחירים.

גם הייסופים החדים של המטבעות בשווקים המתעוררים תורמים להורדת האינפלציה במדינות אלה בשנה האחרונה. לכן האינפלציה, שלה משוועים הבנקים המרכזיים בעולם, מבוששת להגיע לעת עתה - מה שממשיך לתמוך בתשואות נמוכות בשוקי איגרות החוב בעולם.

אחידות ביצועים בחודשים האחרונים

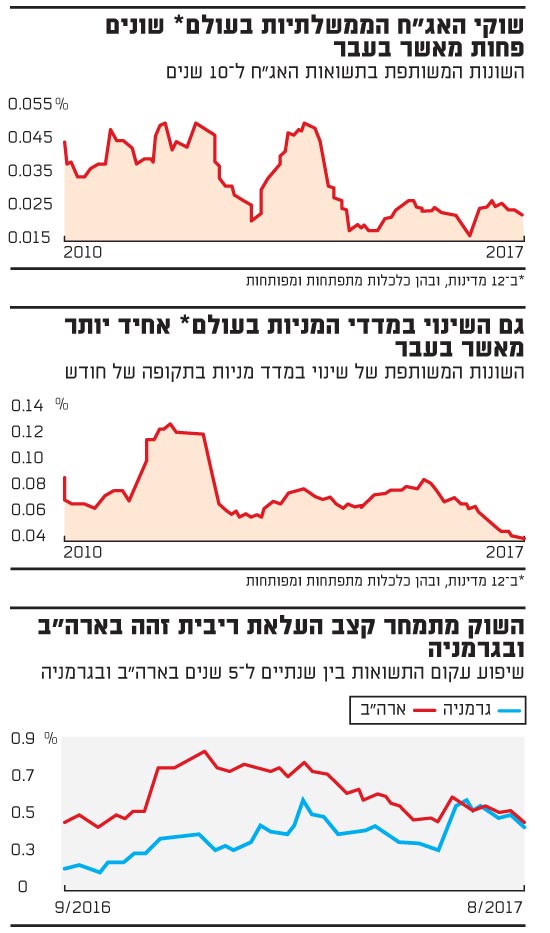

ראוי לציין כי בחודשים האחרונים נרשמת מגמה של אחידות בביצועים בשווקים הגלובליים, הן בשוק האג''ח והן בשוק המניות, כפי שניתן לראות בגרפים המוצגים עם מאמר זה. בשוק האג''ח רואים כי השונות של שינויי התשואות ל-10 שנים במדינות המפותחות והמתפתחות ירדה בחדות - כלומר, האג''ח מתנהגות יחסית באותו כיוון. גם בחינת השונות של השינויים במדדי המניות העיקריים באותן מדינות מגלה שהיא ירדה בשנתיים האחרונות בכמעט 70% לעומת השנים 2010-2015. כלומר, הקורלציה מצויה כיום ברמה גבוהה.

כך למשל, התלילות של עקום התשואות 2-5 וגם ב-2-10 בגרמניה ובארה''ב הפכה לזהה, ולמעשה, מגלמת שינוי זהה בריבית בארה''ב ובאירופה בשנים הקרובות. להערכתנו, הדבר נראה מעט מוגזם, בעיקר כשארה"ב נמצאת בתהליך של העלאת ריבית ובאירופה עדיין שוקלים מתי להתחיל לצאת מה-QE (Quantitative Easing - הרחבה כמותית).

גם בישראל התשואות לפדיון באפיק הממשלתי נמצאות בשפל. אג''ח ל-10 שנים נסחרת סביב 1.7%, בהתאם למה שמתרחש במרבית מדינות העולם. לעת עתה, בשל העובדה שהאינפלציה נמצאת בטריטוריה שלילית ותמשיך בזמן הקרוב להיות נמוכה מן הגבול התחתון של יעד האינפלציה של בנק ישראל, אין כל לחץ על הבנק למהר ולהעלות את הריבית בשנה הקרובה.

לסיכום, התשואות בשוקי האג"ח בעולם מתמחרים המשך סביבת אינפלציה וריביות נמוכה מאוד בשנים הקרובות, למרות הצמיחה הכלכלית המשתפרת בארה''ב ובעולם. השוק כיום מתמחר בעיקר תרחישים שליליים, ומתעלם מהפתעות אפשריות לטובה בכלכלה העולמית.

* הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש.

** אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

שוקי האגח הממשלתית בעולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.