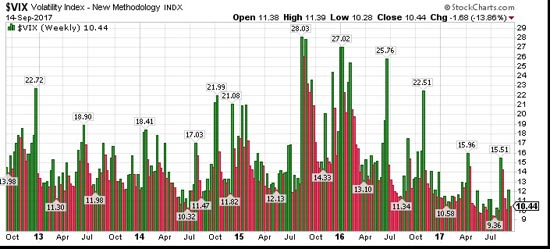

קשה לדבר על עייפות החומר בהקשר של שוק המניות האמריקאי כאשר זה האחרון משיג שיאים חדשים. למעשה, זה יהיה מצחיק לומר זאת כאשר אנו נתבונן על פרמטרי הסנטימנט סביב כל הבורסות בארה"ב, ובמיוחד מה שמכונה מדד הפחד, דהיינו ה-VIX. הנה לפניכם הגרף השבועי של אותו "מציג פחד" מצד כותבי הנגזרים על מדד S&P500:

משה-שלום-ויקס-19-09

כמו שניתן לראות היטב, זה נמצא ממש ברצפה היסטורית, וזה שוב מכניס אותנו להבנה שלפנינו מצב של שאננות שלא הייתה כדוגמתה. אגב, אזור ה-10 היה תמיד האזור שממנו הזהירו אותנו כאזור שממנו תתחיל סערה שלילית חדשה עקב ההנחה שבתקופות האלו כל אירוע פתאומי יכול לגרום לידיים החלשות יותר לייצר את הטריגר לכדור שלג לא קטן.

ולמרות הכול, יש תחושה שישנה מעין רוויה של אופטימיות, וקושי בהתלהבות מחדש בשוק המבוסס הזה. זאת, כאשר אנו מסתכלים על כמות הזמן המדשדש, והמהסס, שלוקח כל תיקון טכני לפני חידוש ההגעה לשיאים חדשים. אם תחושה זו נכונה, אזי נשאל את עצמנו לאן הולך הכסף הבינלאומי הגדול, וזאת כאלטרנטיבה לשוק האמריקאי?

לפני שננסה לענות על כך יש לזכור שאנו עדיין במשטר דרמטי של הזרמות הון בעולם. הבנקים המרכזיים בבריטניה, יפן, סין, ובמיוחד באירופה, עדיין עסוקים בהרחבות כמותיות, וזאת בנוסף לכמות ההון הפרטי הצורך מקום חניה גדל והולך גם כן. לכן, אם שוק מסוים מקבל פחות הון אנו נניח ששוק אחר מקבל יותר בממוצע.

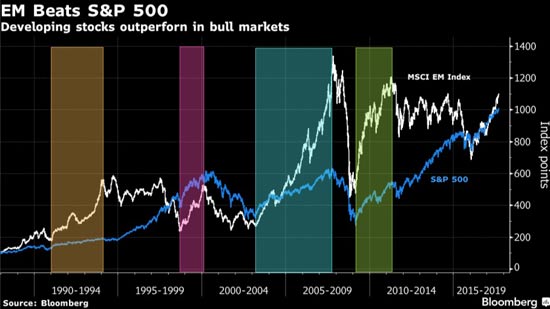

אחת התשובות המעניינות הנמצאת בגרף הבא:

משה-שלום-איאמ-19-09

גרף זה, המגיע ישירות מבלומברג, משווה את כמות הנקודות העולות, בזמנים טובים, בין השוק האמריקאי (המיוצג שוב על ידי מדד S&P500) והשווקים המנייתיים במדינות ה-"מתעוררות" (המיוצג על ידי מדד MSCI EM Index).

שימו לב שבתקופות הצבועות, המציינות את זמני השווקים השוריים מאז 1990 ועד עתה, כמעט תמיד השווקים המתעוררים עלו יותר. רק ב-1997-2000 היה זה שונה, וזאת כנראה עקב הזיהוי האמריקאי מאוד של בועת הדוט-קום. ומה המסקנה לגבי עכשיו?

שימו לב שלפנינו מצב מעניין בו המדד האמריקאי עלה ברצף, מאז התחתית של 2009, מאזור ה-150 נקודות ועד 1000, דהיינו כ-850 נקודות מדד, מול מצב של עלייה מ-450 ועד 1100, דהיינו כ-650 נקודות בלבד בשווקים המתעוררים. לא רק זאת אלא שבשווקים המתעוררים המהלך כלל "שגעון" מעלה, דשדוש ארוך, ותיקון קשה מטה, ורק עתה תקופה של תחיה מחדש. אגב, זו הסיבה שיש האומרים שיש לבדוק נקודת השוואה דווקא מתחילת 2017 ולא מ-2009, ואז ההפרש הוא ממש גרנדיוזי לטובת השוק האמריקאי.

יש לציין שאנו נמצאים גם בתקופה שהדולר העולמי נמצא במהלך יורד יותר מאשר עולה זה כבר הרבה זמן. דבר המקל על "הר-האשראי הדולרי" הנמצא במדינות המתעוררות, ודוחה לתקופה מאוחרת יותר את החשש בצורך למימוש נכסים בגלל אילוץ של מטבע, והפרשי ריביות. בהקשר לכך זכורה לנו התקופה בה עלייתו המהירה של הדולר (כאשר ברננקי החליט להפסיק את ההרחבה הכמותית בארצו) גרמה לפאניקה באותם שווקים עקב הצורך למכור מניות, ונכסים אחרים, על מנת להחזיר הלוואות דולריות שנלקחו על בסיס Carry.

בכל אופן, אם נחזור לתחילת הדברים, לפנינו מצג הנותן סיכוי לשווקים המנייתיים שבמדינות הדרגה השנייה, ואולי השלישית, להיות האלטרנטיבה למה שכולם הסכימו כשוק הטוב והבטוח ביותר: וול סטריט.

■ משה שלום - מנתח שווקים פיננסים

אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.