אתמול (א') אישר בית המשפט את מכירת רשת בתי הקולנוע גלובוס מקס, שהייתה בהקפאת הליכים מאז יוני האחרון, לחברת ההחזקות הציבורית אלקו, שבשליטת משפחת זלקינד. על פניו נראה כי הרכישה אינה עומדת בהלימה עם הפעילות הקיימת של החברה, אבל מקורבים כבר מעלים השערות לגבי השתלבות החברה כזרוע רביעית שלה.

בעוד מרבית חברות ההחזקה הבורסאיות הבולטות, ובהן אפריקה ישראל, אי.די.בי, אלביט הדמיה ועוד, קרסו בזו אחר זו בשנים האחרונות, חברת אלקו אמנם נפגעה מהמשבר הפיננסי הגלובלי שהכה בעולם לפני כעשור, אולם הצליחה להתגבר עליו ואף ליהנות ממפנה עסקי חיובי בפעילותה.

אלקו, שבשליטת גרשון זלקינד, ובניהולם המשותף של בניו, מיכאל (מייקי) ודניאל (דני), ביצעה בשנים האחרונות כמה מהלכים לשיפור מצבה, בהם מכירת נכסים ופעילויות שלא היו בליבת עסקיה, שהניבו לה רווחים חד-פעמיים עצומים, לצד חיזוק פעילויות הליבה, הורדת המינוף והגדלת הנזילות.

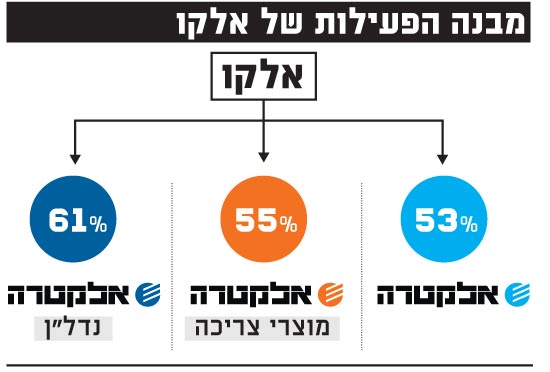

כיום פועלת אלקו בתחומי קבלנות ותשתיות, ייצור ושיווק מוצרי צריכה ונדל"ן מניב, באמצעות שלוש זרועות מרכזיות - חברות הבת הבורסאיות אלקטרה, אלקטרה מוצרי צריכה ואלקטרה נדל"ן בהתאמה, המציגות כבר תקופה לא קצרה שיפור במצבן הפיננסי.

הקבוצה הוקמה ב-1949 על ידי זלקינד האב, המחזיק ב-65% מהמניות, כחברה קטנה שסיפקה תשתיות וכבלים לחברת החשמל, ובניו, דני ומייקי, מונו לפני כעשור למנכ"לים. הם נחשבים למשלימים זה את זה. מייקי מתמקד בתחום הפיננסי, ומתואר כבעל זיכרון מדהים ומי ששולט במספרים, לעומת דני, שמתמקד יותר בשיווק ופיתוח עסקי. המטה של החברה רזה ומצומצם, ומופעל על ידי צוות של 10-15 איש, הנותן מענה לחברות הבנות בתחומים כמו ניהול כספים וייעוץ משפטי.

גורמים המקורבים לחברה מתארים את זלקינד האב כמי ששותף בהחלטות אסטרגיות, ומגיע אחת לכמה שבועות לחברה, אך התפטר זה מכבר מכל הדירקטוריונים שהיה פעיל בהם. האחים, לעומת זאת, מעורבים מאוד - מרמת סגירת חנויות, דרך שיווק ושינוי מחירים ועד אסטרטגיה ורכישות.

משתדלים להימנע מלקיחת סיכונים

מקורב לחברה תיאר את אלקו כחברה שמרנית, שנוהגת לפעול מתוך ראייה קרה וכלכלית, עוד יותר מהרצון לחפש ערך מוסף ויכולת פיתוח. במשפחת זלקינד משתדלים להימנע מלקיחת סיכונים, ויעדיפו לוותר מאשר ללכת על עסקה שיש בה ספק. "הם תמיד יעדיפו לא לעשות משהו, מאשר כן לעשות משהו", הוא אמר.

מבחינתם, לגלובוס מקס יש פוטנציאל גדול והם רואים לה עתיד בתחום הקולנוע שממשיך לצמוח. אי לכך, כשהונחה ההצעה לרכישת הרשת לפתחה של אלקו, היא נבחנה קודם כול בזכות הפוטנציאל הכלכלי שלה, ופחות בשל סוג הפעילות. תחום הקולנוע הוא לכאורה תחום קטן ונישתי, וקשה לקשור אותו עם הפעילות הקיימת של אלקו. בניגוד לתחומים האחרים שבהם עוסקת אלקו, הוא תחום ריכוזי הנשלט בידי שלוש חברות: סינמה סיטי ויס פלאנט וגלובוס מקס.

ערן מרדכי, מנהל קרן ההשקעות קוליברי, המחזיקה במניות באלקו, אמר היום בשיחה עם "גלובס" כי הרכישה של גלובוס מקס פחות משמעותית ביחס לחברות האחרות שהיא מחזיקה, אולם להערכתו אלקו עשויה להגדיל באופן משמעותי את הרווחיות של גלובוס מקס. "בתור חברה גדולה ויציבה, עלות האשראי עבור אלקו נמוכה משמעותית מכפי שהייתה לגלובוס מקס, ואנו צופים חיסכון משמעותי בהוצאות המימון תחת אלקו, שעמדו על 18.3 מיליון שקל ב-2016".

להערכת מרדכי, "צפוי חיסכון בסעיף הוצאות הנהלה וכלליות, והחיסכון המצרפי בשני סעיפים אלה לבדם יובילו לכך שהעסקה תהיה משתלמת מאוד עבור אלקו. הוצאות ההנהלה וכלליות, שב-2016 הסתכמו ב-13 מיליון שקל, הינו סעיף נוסף שבו צפויה התייעלות משמעותית, לאחר שב-2014 הן היו 8.8 מיליון. ייתכן שחלק מהעלויות כללו גם הוצאות הקשורות במצבה הפיננסי הבעייתי של גלובוס מקס". בשוק גם מעריכים כי לאלקו עשוי להיות שיתוף-פעולה בין אלקטרה צריכה לגלובוס מקס, לדוגמה שילובים מסחריים עם גולן טלקום.

שלוש הזרועות של אלקו

אלקטרה, שבראשה עומד איתמר דויטשר, היא הזרוע הכי יציבה של אלקו בעשור האחרון שגם צמחה משמעותית בשנים האחרונות, והיא נסחרת כיום בשווי של יותר מ-2.9 מיליארד שקל. החזקותיה של אלקו בחברה (52.7%) שווה מעל ל-1.5 מיליארד שקל. אלקטרה עוסקת בייצור והתקנת מערכות מיזוג אוויר מרכזי, מעליות, מוצרי תשתית חשמליים ובפיתוח וייזום נדל"ן. לאלקטרה יש צבר עבודות של כ-10 מיליארד שקל, ועם הפרויקטים הגדולים שלה ניתן למנות את פרויקט מיד טאון, פרויקט גדול ברוסיה ועיר הבה"דים.

הרווח הישיר שלה מגיע מהבנייה והביצוע, אך בהמשך היא משכירה אותו כנדל"ן מניב עם חוזה לתחזוקה של 20 שנה, ומתפעלת זאת באמצעות החברה הבת אלקטרה FM, מה שמאפשר לה תזרים ארוך טווח ונחשב לרגל מייצבת. אחד ממנועי הצמיחה המשמעותיים של החברה בשנה האחרונה הוא תחום הבתים החכמים - חיישנים לתפעול מערכות כמו מיזוג, מעליות, שירותים, מה שמייעל מאוד את התפעול והתחזוקה וחוסך לה משמעותית בכוח אדם.

אלקטרה מוצרי צריכה היא החברה המוכרת יותר לציבור ועברה בשנים האחרונות תהליך של ארגון מחדש. היא מנוהלת מ-2014 על ידי זאב קלימי, ומתחרה בתחום ייצור המזגנים מול תדיראן. תחום נוסף שבו היא עוסקת הוא זכיינות של מותגי צריכה, כמו מקררי פיליפיס, מוצרי סוני ולאחרונה גם הזיכיון של וואווי. בינואר האחרון גם רכשה את גולן טלקום לפי שווי של 350 מיליון שקל.

מבנה הפעילות של אלקו

הזרוע השנייה שלה היא הפעילות הקמעונאית, שבמסגרתה היא מחזיקה במחסני חשמל ובשקם אלקטריק. הזרוע השלישית שהוחזקה בחברה הייתה אייס אוטו דיפו, שאליה נכנסו לפני כ-5 שנים. היא אמנם התחילה כרשת מרוויחה, אך עד מהרה עברה להפסדים, ונמכרה השנה לקרן קדמה ב-190 מיליון שקל ברווח של 95 מיליון שקל.

פעילות נוספת שממנה ניסתה אלקטרה להיפטר במשך תקופה ארוכה היא אלקטרה בר, פעילות ברי המים שלה. אחרי ניסיון למכור אותה למי עדן ב-21.3 מיליון שקל, שלא אושר על ידי הרשות להגבלים עסקיים, הצליחה לבסוף למכור את החברה למשקיע פרטי, ב-50% מכך.

אלקטרה צריכה עברה משבר גדול לפני כ-15 שנה כשהקימה מפעלים בחו"ל, בשורת מדינות בדרום אמריקה ובאירופה, מה שגרם לה להפסדים ובהמשך לכך הוחלט למחוק אותה מהבורסה. אחרי סגירת המפעלים בחו"ל היא הונפקה מחדש ב-2011. כיום לרשת יש פעילות שיווקית צומחת גם בצרפת, וחלקה של אלקו בחברה (54.8%) שווה כ-843 מיליון שקל.

אלקטרה נדל"ן, הזרוע השלישית, קנתה במשך עשור בנייני משרדים במדינות רבות, ונשענה על רמת מינוף גבוהה. המשבר של 2008 פגע בה משמעותית, והיא נאלצה לעשות מו"מ עם כל הבנקים שנתנו לה הלוואות, לממש נכסים, ובתוך 3 שנים צמצמה את החובות.

בשלוש השנים האחרונות נכנס גיל רושינק לתפקיד המנכ"ל וביצע מימוש של נכסים בשווי 5 מיליארד שקל, סגר חובות, הקטין את החברה כך שהפסיקה להיות חברת נדל"ן מניב. בתחילת ב-2017 הוא החליט להפוך אותה בצעד שגורמים בתעשייה מגדירים כאמיץ לחברה מתמחה בתחום מקבצי הדיור בארה"ב. כבר היום החברה שותפה באלפי נכסים, אך היציבות נובעת דווקא מדמי הניהול והחברה חזרה להיות רווחית. היא הקימה קרן שגייסה עד 150 מיליון דולר - שבה השקיעה 20 מיליון דולר, הון שישמש אותה לעוד מקבצי דיור. מעבר לשותפות בפרויקטים שהיא תקנה, אלקטרה נדל"ן צפויה ליהנות ממדמי הניהול. חלקה של אלקו באלקטרה נדל"ן (60.9%) שווה כ-224 מיליון שקל.

ההתמודדות עם המשבר

ב-2012-2014 סבלה אלקו משלוש שנות פעילות שליליות שסיכמה בהפסדים מצטברים של כ-240 מיליון שקל. לצד חולשה ניכרת בפעילות ייצור המזגנים שהייתה לה בחו"ל ונמכרה, אלקו נאלצה להתמודד גם עם הפסדים של אלקטרה נדל"ן שסבלה מרכישות נכסים בחו"ל שביצעה לפני המשבר הכלכלי, ומחולשה באלקטרה צריכה - שהתמודדה עם האטה כלכלית ותחרות גוברת. ואולם כבר בתחילת 2015 הציגה אלקו ניצני שיפור, עם מעבר לרווח בתמיכת פעילות החברה הבת אלקטרה, הנחשבת כיום לזרוע הפעילות היציבה והחזקה בקבוצה.

בהמשך מימשה אלקו את החזקותיה בקרן ריט אמריקאית שבה הייתה שותפה וסיכמה השקעה מוצלחת למדי בשוק הנדל"ן האמריקאי, עם רווח לפני מס בסכום מצטבר של כ-500 מיליון שקל מאז נכנסה לפעילות שם.

מאוחר יותר מכרה את פעילות הנדל"ן שנותרה לה בארה"ב לאלקטרה נדל"ן, שמצדה החליטה ב-2016 על שינוי במיקוד הפעילות והפכה בפועל לזרוע הנדל"ן המניב של אלקו. לאחר כמה שנים שבהן התמקדה במימוש נכסים כדי לעמוד בהתחייבויותיה החלה לכוון גם להתרחבות וצמיחה. כבר באותה שנה נהנתה אלקו מרווח של כ-270 מיליון שקל ממכירת חלקה בחברה זרה שהחזיקה בקרקע בסין, וכן גייסה אג"ח במטרה להפחית את עלויות המימון שלה.

באלקטרה צריכה המפנה החיובי ניכר כבר בסיכומה של 2015, אז עברה לרווח נקי של כ-50 מיליון שקל אחרי הפסד כבד של קרוב ל-70 מיליון שקל ב-2014. השיפור בפעילותה נמשך גם אשתקד, אז הגיעו רווחי החברה הבת לכ-110מיליון שקל ואילו במחצית הראשונה של 2017 שמרה על יציבות בשורה התחתונה, עם רווח שהתקרב ל-40 מיליון שקל.

שינוי הכיוון בפעילותה של אלקו ושל חברות הבת שלה בא לידי ביטוי גם בביצועי מניית אלקו שטיפסה בשלוש שנים בעשרות אחוזים ומשקפת לחברה שווי נוכחי של כמעט 2 מיליארד שקל, וגם בביצועי מניות החברות הבנות ובראשן אלקטרה צריכה, עם זינוק תלת-שנתי של מאות אחוזים. כבר עם סיכום תוצאות 2016 רמזה אלקו על התרחבות מתוכננת, וציינה בין היתר כי היא פועלת לצבירת מזומנים "לצורך השקעה עתידית בזרוע רביעית".

לאלקו היה חוב של מיליארד שקל מהשקעות שונות שעשתה, ובמקביל במהלך שיאו של משבר הסאב פריים היא הקימה פעילות של מקבצי דיור בעצמה ב-2009 עם שותף אמריקאי, הגיעה לרמה של כ-25 אלף דירות שהושכרו, ובשלב הזה התלבטה אם להנפיק את הפעילות בארה"ב או למכור, בסוף הוחלט למכור את הפעילות לקרן אמריקאית, עסקה שהביאה ל-720 מיליון שקל תזרים, שעזר לה לפרוע את החוב הנ"ל.

נוסף לכך, היה להם מפעל על קרקע בסין שבו אלקו החזיקה 35% ממגרש ששכב 15-20 שנה, ובאופן מפתיע המפעל נסגר ויזם נדל"ן החליט לרכוש את השטח, ושילם להם 400 מיליון שקל, ובכך סגרו את החוב. כסף נוסף שהוזרם אליהם הגיע מקרקע ברמת השרון, במורשה, ממכירה לקנדה ישראל, מכרו בכ-200 מיליון שקל.

היום (ב') דיווחה לבורסה חברת אלקטרה צריכה כי רכשה מניות של עצמה בשווי כ-610 אלף שקל, המהוות כאחוז מתוכנית הרכישה עצמית של אלקטרה שהשיקה בינואר האחרון, ולמעשה הפעילה אותה לראשונה מאז יצאה לדרך.