בחודשים האחרונים אגרות החוב הקונצרניות בישראל ממשיכות לשעוט קדימה, תוך המשך ירידת המרווחים בינן לבין אגרות החוב הממשלתיות, קרי, תוך ירידת פרמיית הסיכון. המגמה הזו לא נרגעת חרף גל ההנפקות השובר שיאים בשנה האחרונה מבחינת היקף הגיוסים בשוק הראשוני.

יתרה מזו: חרף אזהרת בנק ישראל, בפרוטוקול דיוני הריבית שלו בחודש האחרון, על כך שמרווחי האג"ח הקונצרני, גם בדירוגים הגבוהים מאוד וגם בדירוגים הנמוכים, מצויים ברמות נמוכות מאוד (ובחלק לא קטן מהמקרים הם הכי נמוכים שהיו אי פעם) השוק לא התרגש והמשיך ב"עסקים כרגיל". התעלמות השוק מבנק ישראל אינה דבר חדש, שכן אזהרה דומה של בנק ישראל פורסמה כבר ב-2014. השוק מתעלם גם משפע כתבות מקצועיות שפורסמו בנושא על-ידי גופים שונים. מתברר שהתיאבון לתשואות, שכרוך כמובן בסיכונים, הוא כל כך גדול שהוא גובר על כל דבר אחר.

הציבור נוהר לאג"ח הקונצרניות

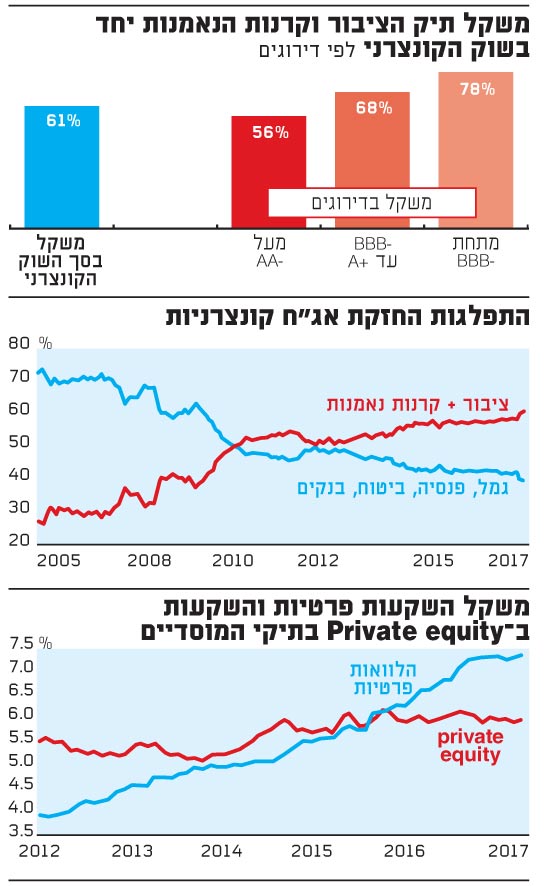

לפי נתונים שפרסם בנק ישראל בחודשים האחרונים, עולה כי משקל החזקות הציבור באג"ח קונצרני דרך קרנות הנאמנות ותעודות הסל גם יחד, הגיע השנה לשיא של 61% מסך שווי השוק שלהן, כאשר הגופים המוסדיים, שכוללים את קופות הגמל, קרנות הפנסיה, חברות הביטוח והבנקים, מחזיקים ב-39% הנותרים. כמו כן, ניתן לראות בגרף המצורף, שלא רק שמשקל הציבור והקרנות עלה, אלא שסיכון התיק הקונצרני שלהם במונחי דירוג, גבוה הרבה יותר מהתיק של הגופים המוסדיים. משקל ההחזקה באגרות חוב בדירוגים הנמוכים נושק ל-70%, בעוד שהגופים המוסדיים מחזיקים דווקא באגרות החוב בעלות הדירוגים הגבוהים יותר, תוך צמצום חשיפה באופן כללי לשוק הקונצרני הסחיר.

אם כן, לאן הגופים המוסדיים, שמקבלים הפקדות שוטפות מן הציבור מידי חודש, מנתבים את הכספים שלהם כיום כאלטרנטיבה לשוק הקונצרני המקומי?

מעבר להשקעה באפיק המניות, אחת האלטרנטיבות הפופולריות בקרב הגופים המוסדיים, היא תחום הלוואות האשראי הפרטיות בשוק האשראי החוץ-בנקאי שצובר תאוצה בשנים האחרונות. עד לפני שנים אחדות שוק האשראי בישראל היה נשלט בעיקר בידי הבנקים, ושיעור ההשתתפות של גופים מוסדיים בשוק האשראי, קרי, מתן הלוואות הפרטיות, היה זניח יחסית. אם בשנת 2008 היקף ההלוואות הפרטיות שהעמידו הגופים המוסדיים עמד על 4 מיליארד שקל, הרי שנכון ליולי 2017 הוא כבר גדל לכ-110 מיליארד שקל. בגרף המצורף, ניתן לראות שאם בשנת 2012 אחוז ההלוואות הפרטיות מנכסי הגופים המוסדיים עמד על כ-4%, כיום המשקל כמעט והוכפל וחצה את ה-7.5%, וזאת, תוך כדי גידול משמעותי בסך הנכסים המנוהלים על-ידי הגופים המוסדיים.

כך נהנים מריבית גבוהה ושעבודים

מהי הלוואה פרטית? הלוואה שניתנת "אחד על אחד" על-ידי הגוף המוסדי לגוף עסקי, או הלוואה שניתנת על-ידי קונסורציום של מספר גופים מלווים ללווה.

הלוואה מסוג זה אינה סחירה, בניגוד לאגרת חוב קונצרנית בשוק הסחיר, ותנאיה אינם שקופים לעמיתי הגוף המוסדי.

גופים מוסדיים, דוגמת קרנות הפנסיה וביטוחי המנהלים אשר הינן בעלות ראייה ארוכת טווח, מקצים אחוז מסוים מפורטפוליו הנכסים שלהם, בין 5% ל-20% בהתאם להחלטת אותו גוף, לתחום הלא סחיר, הכולל גם נדל''ן ריאלי וקרנות השקעה.

היתרון מבחינת אותו גוף מוסדי בהקצאת הלוואה פרטית, הינו בכך שתמורת היעדר הסחירות הוא נהנה מפיצוי נאה בריבית שהוא מקבל באותן הלוואות פרטיות. במרבית המקרים, המלווה גם מקבל שעבודים/בטוחות ספציפיות, דוגמת שעבוד על נכס נדל''ן, שעבוד על תזרים מזומנים, או על מניות וכו' שמספק עבורו הלווה, דבר שמהווה בטוחה יחסית חזקה להחזר הקרן במצב של חדלות פרעון מצד הלווה, מה שלרוב לא ניתן כיום בשוק הקונצרני הסחיר על-ידי החברות המנפיקות. שני האלמנטים האלה - ריבית עדיפה ובטחונות - יוצרים עדיפות להלוואות הפרטיות בעיני הגוף המוסדי.

הגידול בתחום מתן הלוואות פרטיות על-ידי חברות הביטוח ובתי ההשקעות התאפשר הודות להקמת מחלקות של מקצי אשראי הכוללות מנהלי השקעות ואנליסטים שהוסטו לתחום זה בלבד, הבוחנות עסקאות אשראי וניתוחן כפי שקיים בבנקים, תוך קיום "חומות סיניות" מהמחלקות העוסקות בתחום החוב הסחיר, מחשש של העברת מידע.

תהליך אישור הלוואה פרטית, כולל ביצוע עבודת אנליזה על-ידי מחלקת המחקר, עבודה משפטית על חוזה ההלוואה, קבלת המלצה של ועדת אשראי, שמורכבת בדרך כלל מאנשי אשראי ותיקים ומנוסים, ולבסוף קבלת אישור מוועדת ההשקעות של אותו גוף מוסדי. במרבית ההלוואות הגוף המוסדי מערב גם נאמן ספציפי לכל הלוואה.

בשל הרגישות של מתן אשראי "אחד על אחד", יש משנה חשיבות לבחינת סיכון האשראי של הלווה באמצעות דירוג אשראי ואנליזה מעמיקה אשר מצביעים על ההסתברות לחדלות פירעון של הלווה. בנוסף, הגוף המוסדי שמספק את ההלוואה, מגדיר התניות/קובננטים, ואת הבטוחות והשעבודים במידה ואלה קיימות. פרמטרים אלה ישפיעו על מרווח הסיכון שיבקש המלווה עבור ההלוואה.

פרמטר חשוב בקביעת מרווח הסיכון אותו ידרוש המלווה בעת מתן הלוואה, הוא שיעור שיקום החוב (recovery) שהוא רואה לנגד עיניו במקרה של חדלות פירעון. המשתנים המשפיעים ביותר על שיעור שיקום החוב, הינם קדימות הנשייה ואיכות הבטוחות, השעבודים וההתניות הניתנות בהלוואה.

הסיכונים הקיימים בהלוואות פרטיות, פרט להגעה לחדלות פירעון של הלווה, הינם סיכון ענפי, סיכון החברה עצמה כולל איכות ההנהלה שלה, סיכונים תפעוליים, סיכונים שברובם קיימים גם באגרות החוב הסחירות.

בשל התאוצה של תחום ההלוואות הפרטיות, הרגולטור נכנס לעובי הקורה בתחום זה, בין היתר על-ידי אימוץ ועדת גולדשמידט, וקבע כללים ותקנות המסדירות את הקריטריונים להעמדת אשראי, תוך חיוב הגופים המוסדיים במינוי ועדת אשראי, הרחבת בקרת ההשקעות ביחס למתן האשראי ותהליכי הדיווח לרשות שוק ההון.

בלי תשקיף, בלי חשיפה

ומדוע זה כדאי לחברות הלוות? הרי הן יכולות לפנות לשוק הסחיר ולהנפיק איגרת חוב בריבית נמוכה יותר?

החברות הלוות שנוטלות את ההלוואות בשוק הפרטי, נהנות מצידן מהיעדר חשיפה, חיסכון בעלויות של הכנת תשקיף, והתמודדות מול מלווה בודד או מספר קטן של מלווים, בהשוואה למחזיקי אג"ח רבים ומגוונים, מוסדיים ופרטים בשוק האג"ח הסחיר.

בנוסף, במקרים מיוחדים, בהם אותה חברה נתקלת בקשיים וזקוקה לגמישות מסוימת בתנאי ההלוואה, היא יכולה לפנות בדיסקרטיות לגוף המוסדי, כפי שקורה מול הבנקים, ולבקש את אישורו לפריסה מחודשת של החוב, דחיית תשלומים וכדומה, תמורת פיצוי, קרי סוג של הסדר חוב, ללא צורך במינוי נציגות אג"ח ויועצים משפטים, מה שיכול לחסוך בזמן ובכסף. כלומר, בסופו של יום, יש כאן שילוב אינטרסים של הגוף המוסדי המלווה והגוף העסקי הלווה.

יחד עם זאת, חשוב לזכור, שבשיעור גבוה של המקרים, הלוואה פרטית אינה עומדת בפני עצמה, במובן זה שלגוף הלווה יש גם אג"ח סחירות בבורסה, כך שאם הוא נקלע לקשיים של ממש, הדיסקרטיות לא ממש קיימת, ובפרט אם הוא מתקרב להסדר חוב כולל.

התאוצה הניכרת בתחום ההלוואות הפרטיות מצד המוסדיים בשנים האחרונות נובעת ממספר גורמים. ראשית, ההפקדות השוטפות שמקבלים הגופים המוסדיים מידי חודש, בקרנות הפנסיה, ההשתלמות והגמל, תרות אחר תשואה ראויה עבור העמיתים. ירידת המרווחים הדרמטית בשוק הקונצרני הסחיר, הביאה את מנהלי ההשקעות לחפש תשואות עודפות באפיקים אחרים, וביניהם, אותן הלוואות אשראי פרטיות.

שנית, בשל אימוץ כללי באזל 3, ודרישת המפקח על הבנקים להעלאה הדרגתית עד לסוף שנת 2017 של יחס הלימות ההון במטרה לחזק את יציבותם, הבנקים מחפשים דרכים לצמצם את חשיפות האשראי שלהם לגופים עסקיים.

את מקומם תפסו הגופים המוסדיים, בין אם בהלוואות ישירות מול אותם גופים עסקיים ובין אם בסינדיקציה, קרי, שיתוף פעולה יחד עם בנק שחולק עם הגוף המוסדי הלוואה קיימת שנתן בעבר, או סל של הלוואות קמעונאיות ובכך הבנק משחרר חלק מנכסי הסיכון ממאזנו ומשפר את הלימות ההון שלו (היחס בין ההון העצמי לנכסי הסיכון).כך, לדוגמה, פורסם לאחרונה שחלק מהבנקים, ובהם לאומי ומזרחי-טפחות, מכרו נתח מתיק המשכנתאות שלהם לגופים מוסדיים ובראשם חברות ביטוח. בנוסף, פורסם שבנק דקסיה מכר כרבע מתיק ההלוואות שלו לחברות הביטוח הראל וכלל.

מעבר לכך, גופים מוסדיים משתתפים בשנים האחרונות, לצד הבנקים, במתן אשראי לעסקאות בתחומי התשתיות, כדוגמת פיתוח מאגרי הגז, תחנות הכוח הפרטיות ועוד.

עבור גופים מוסדיים, שלהבדיל מהבנקים לא סבלו בשנים האחרונות ממגבלות הון, אלא להיפך - מזרימה אדירה של כספים שדורשים השקעה, השקעות אלה בתחום הלא סחיר מאפשרות השגת גיוון לתיק והשגת תשואה עודפת עבור עמיתיהם.

לסיכום, בעידן בו המרווחים בשוק הקונצרני הסחיר נמוכים עד מאוד, מחפשים הגופים המוסדים אלטרנטיבות, ואחת מהן שזוכה לאחרונה לתאוצה, היא זו של ההלוואות הפרטיות. בתחום זה אותם גופים מתחלקים יחד עם הבנקים במתן האשראי לגופים עסקיים במשק, תוך השגת בטוחות טובות וריבית גבוהה יותר במרבית המקרים.

*** הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

משקל תיק הציבור וקרנות הנאמנות