בשנים האחרונות, ובכלל זה גם ב-2016 וברבעון הראשון של 2017, אגרות החוב הממשלתיות הצמודות למדד פיגרו מאוד בתשואות שהן העניקו למשקיעים בהן מול התשואות של אג"ח ממשלתיות שקליות. הסיבה ברורה: אינפלציה נמוכה עד כדי שלילית, יצרה העדפה ברורה לאג"ח שקליות לא צמודות.

האינפלציה הגבוהה יחסית ברבעון השני של 2017, שהביאה אותה לקצב שנתי שהגיע לשיעור של כ-0.8% במונחים שנתיים, יצרה היפוך ציפיות והיה נדמה שמגמת ההעדפה של האפיק השקלי על-פני הצמוד מתחילה להשתנות.

ואכן, האפיק הממשלתי הצמוד רשם ברבעון זה תשואה של 0.8% לעומת 0.7% באפיק הממשלתי השקלי, וגם בתחום הקונצרני החלק הצמוד עשה תשואה טובה יותר מהחלק השקלי.

אלא שאז הגיע הרבעון השלישי, ושוב נרשמה "עליונות" של האפיק השקלי, קצב האינפלציה השנתי חזר לרדת, ובמקביל ירדו גם מאוד הציפיות האינפלציוניות הנגזרות מהתשואה לפדיון, דהיינו - קדימה, של אגרות החוב השקליות לעומת הצמודות.

שקל חזק, אינפלציה נמוכה במיוחד

הסיבה העיקרית נבעה מהירידה החדה של המדד בחודש יוני בשיעור של 0.7%, משמעותית מתחת לממוצע החזאים, שציפו לירידה של 0.1%. חלק מהירידה החדה במדד נבעה מהשינוי המתודולוגי שערכה השנה הלשכה המרכזית לסטטיסטיקה במדידת פרטי הלבשה והנעלה וירידה חדה במחירי הפירות והירקות.

אך גם בנטרול רכיבים אלה, לא נרשמו לחצים אינפלציוניים בכלכלה המקומית, כאשר מדדי המחירים לצרכן ברבעון זה הושפעו בעיקר מהייסוף החד של השקל שהגיע, השפעה שהגיעה בפיגור. גם בסעיף הדיור, שמהווה רבע מהמדד, ניכרת מגמת האטה בקצב עליית מחירי השכירות, מרמה שנתית של 2.5% לרמה של 1.5% בלבד.

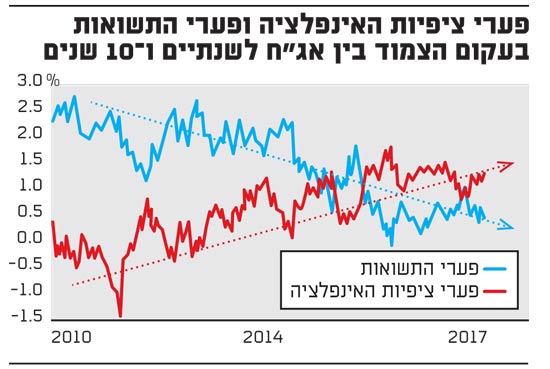

כיום, הציפיות לאינפלציה נסחרות סביב רמות שפל, כאשר השוק מתמחר אינפלציה שלילית קלה בשנה הקרובה, כ-0.2% ציפיות אינפלציה לשנתיים, ו-0.9% ו-1.4% לחמש ועשר שנים בהתאמה.

גם אם נבחן את ציפיות האינפלציה ל-30 שנה, נגלה שהן ירדו מרמות של 2.3% לפני כשנה לרמה של 1.8% כיום. כך שהשוק שוב חזר "למאניה דפרסיה" בתחום האינפלציה ומתמחר סביבת אינפלציה נמוכה מאוד בשנים הקרובות.

לירידה החדה בציפיות האינפלציה של השוק בישראל ישנם מספר גורמים:

אחד הגורמים העיקריים לאין-פלציה בישראל נובע ממאמצי הממשלה להורדת יוקר המחייה בישראל, ביניהם מדיניות השמיים הפתוחים, שמוזילה באופן משמעותי את מחירי הנסיעות לחו''ל; הגברת החשיפה ליבוא לצורך הגדלת התחרותיות במשק, רפורמה בטלוויזיה הרב-ערוצית ועוד. גורם דיפלציוני נוסף הינו השקל החזק, שנמצא ברמות שיא אל מול סל המטבעות על רקע ההשקעות הריאליות בדרך של רכישת חברות, אקזיטים, והעודף בחשבון השוטף שלוחצים לייסוף המטבע.

בל נשכח את הטכנולוגיה, שגם לה יש עוצמה דיפלציונית ניכרת. בין אם זה הקניות און-ליין באינטרנט תוך השוואת מחירים והמודעות הצרכנית של חלק גדל והולך בקרב הציבור בישראל, מה שמאלץ את בעלי העסקים להוזיל מחירים, ובין אם זו הירידה בהשקעות מצד החברות בעולם טכנולוגי, מה שמאפשר להן להוזיל מחירים.

בנוסף, גם התמתנות התרומה של סעיף הדיור למדד, שבשנים האחרונות היה מהגורמים היחידים לאינפלציה במשק, תורמת לסביבת אינפלציה נמוכה.

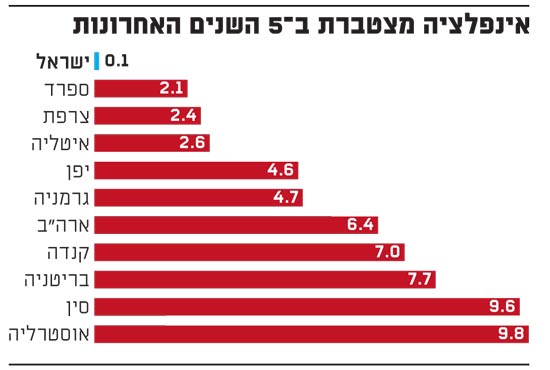

גורמים אלה שלעיל, הביאו שסביבת האינפלציה ממשיכה להיות מתונה מאוד ורשמה עלייה מצטברת של כ-1% בלבד בחמש השנים האחרונות, נמוך משמעותית ממרבית המדינות המפותחות, כפי שניתן לראות בגרף המצורף.

פערי ציפיות האינפלציה

להרוויח מהתיקון למעלה כשיבוא

מנגד, ישנם סימנים שיכולים להביא לעלייה בסביבת האינפלציה בשנים הקרובות.

ראשית, השכר הריאלי במשק ממשיך לטפס - בשל העלאת שכר המינימום, בגלל הדפלציה בשנים האחרונות וכן על רקע לחצי שכר בשוק עבודה חזק. שוק העבודה בישראל נמצא כיום "בתעסוקה מלאה", כאשר רמת האבטלה עומדת על שיעור של 3.8% בלבד תוך, כדי כך ששיעור ההשתתפות בכוח העבודה נמצא קרוב לשיאו.

בנוסף, אנו עדים למגמת שיפור בצמיחה העולמית, ולגידול בסחר העולמי, שעשויים להביא לעלייה מחודשת באינפלציה בחו''ל, שתשפיע על השוק המקומי. גם עלייה במחירי הסחורות אם תתרחש, עשויה לתרום ליבוא אינפלציה.

בנוסף, ייתכן שהשנה נראה שינוי מצד השקל לכיוון פיחות, בעיקר מול הדולר, תחת הנחה שהשיפור בצמיחה יביא להמשך העלאות ריבית בארה''ב ולהמשך התרחבות בפערי הריביות בין ישראל לבין ארה"ב.

למה לא בצמוד הארוך?

במבט קדימה, עולה השאלה מבחינת אלוקצייה בתיק ההשקעות, האם המשקיעים צריכים להמשיך ולהעדיף כיום את האפיק השקלי על הצמוד, או להיפך?

להערכתנו, בשל העובדה שציפיות האינפלציה נמצאות כיום ברמה כה נמוכה, בגלל הקושי מצד המשקיעים לראות אינפלציה באופק, יש לבחון בחודשים הקרובים הסטה חלקית לאפיק הצמוד. הפתעה לחיוב במדדים הקרובים בישראל לצד המשך עלייה באינפלציה בעולם, עשויים לייצר תיקון כלפי מעלה באגרות החוב הצמודות.

ואם כבר עולה עדיפות קלה לאפיק הצמוד, כיצד לשבת על עקום התשואה הצמוד: קצר, בינוני או ארוך?

להערכתנו, עולה העדיפות לקניית הציפיות בטווחים הקצרים-בינוניים לפדיון על-פני הטווחים הארוכים, תוך עדיפות לאג''ח קונצרני בדירוג גבוה על-פני אג''ח ממשלתי.

מחזיקי האג"ח הצמודות הארוכות נהנו עד כה כתוצאה מהירידה בתשואות לפדיון תוך ירידת תלילות העקום מחד, אך מאידך הפסידו ביחס לאג"ח השקליות מהירידה בציפיות האינפלציה. באג"ח הצמודות הקצרות המצב היה כמובן פחות מזהיר בשנים האחרונות בשל הדפלציה. הרווח שהגיע מירידת התשואות הפך להפסד בגלל הירידה בציפיות האינפלציה.

כך, מדד האג"ח הצמוד הממשלתי לטווחים 0-2 שנים ירד ב-5 שנים האחרונות ב-3.8%, כאשר מדד האג"ח הצמודות לטווחים של 5-10 שנים עלה ב-15.8%.

מחזיקי האג"ח הצמודות הארוכות מעדיפים אותן על-פני האג"ח הקצרות בגלל שתי סיבות:ראשית, הם סבורים שציפיות האינפלציה בניירות הארוכים נמוכות מדי, כיום כאמור בין 1.2% ל-1.8%, ויעלו כאשר האינפלציה תחזור.

שנית, הפסדים בניירות הארוכים בגלל האינפלציה המפתיעה כלפי מטה, כפי שהיה בחודשים האחרונים, קטנים יותר אם בכלל מאשר בניירות הקצרים, ש"חוטפים את כל ההפתעה במדד".

אולם, ככל שפערי ציפיות האינפלציה בין אגרות החוב הקצרות לאגרות החוב הארוכות עולים ופערי התשואות ביניהם יורדים, כפי שרואים בגרף המצורף, היתרון של הצמודים הארוכים ביחס לקצרים הולך ופוחת גם במקרה שהאינפלציה תמשיך להיות נמוכה. אם לעומת זאת, האינפלציה תעלה, הצמודות הארוכות לא יספקו הגנה למחזיקים בהם, מכיוון שתלילות העקום הצמוד תעלה, בדיוק כפי שהיא ירדה בשנים האחרונות, תוך כדי הירידה בסביבת האינפלציה. די בכך, שתלילות העקום הצמוד תעלה רק במעט כדי לגרום להפסדים כבדים למחזיקי האג''ח הצמודות הארוכות, דבר שלהערכתנו מצביע על כך שאג''ח ממשלתיות צמודות ארוכות נחותות כיום כמעט בכל תרחיש.

כדאי לבחון את ציפיות האינפלציה ל-5 שנים בישראל, שעומדות על רמה של 0.9% אל מול ציפיות האינפלציה (פורוורד) ל-5 שנים בעוד חמש שנים, קרי הציפיות החל מהשנה החמישית עד לשנה העשירית, שעומדות סביב 1.7%.

הדבר מבטא את הצפי לאינפלציה נמוכה ב-5 השנים הראשונות, וחזרה קרוב לאמצע טווח היעד של בנק ישראל בשנים שלאחר מכן. הדבר מעיד על כך שהחלק הבינוני בעקום בישראל, ירד בצורה חדה על רקע סביבת האינפלציה הנמוכה, וזאת, לעומת החלק הארוך של העקום.

לכן, להערכתנו, "הישיבה" הנכונה כיום על העקום הממשלתי היא החזקה באפיק השקלי הארוך, בשל התלילות הגבוהה שלו, והחזקה באפיק הצמוד במח"מ קצר-בינוני, תוך עדיפות להחזקה באפיק הקונצרני הצמוד בדירוג גבוה על חשבון הצמוד הממשלתי.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

אינפלציה מצטברת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.