השוואת ביצועי קרנות הנאמנות לביצועי מדדי הייחוס שלהן, ממשיכה להיות הנושא המרכזי בטור זה. הקטגוריות אותן נשווה הפעם הן קרנות שמתמחות באג"ח ממשלתי מול קרנות שמתמחות באגרות חוב של חברות, כאשר בחלק הראשון נתייחס להבדלים שבין הקרנות בשתי הקטגוריות להן אין חשיפה מנייתית כלל (עבור שתי תקופות שונות), ואילו בחלק השני נבחן אם וכיצד השתנו ההבדלים בביצועי הקרנות ביחס לעצמן וביחס למדד הייחוס שלהן, כשמדובר עדיין באותן 2 הקטגוריות, אך עם שיעור חשיפה של עד 10% למניות.

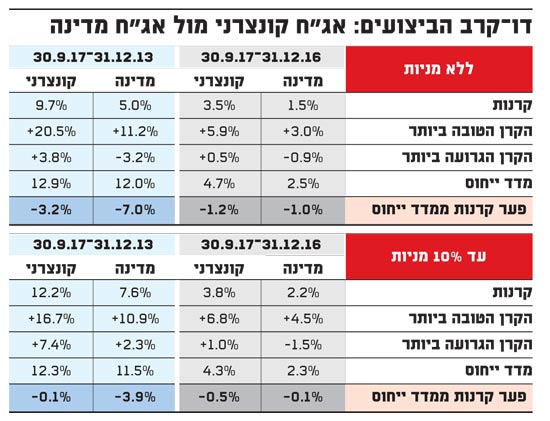

הבדיקה נעשתה על-פני שתי תקופות: 31.12.2013-30.9.2017, ו-31.12.2016-30.9.2017 - תקופת משנה שכלולה בתקופה הראשונה, הארוכה הרבה יותר.

מדד הייחוס עבור קבוצת הקרנות בקטגוריית אג"ח ממשלתי הוא מדד אג"ח ממשלתי כללי, ואילו מדד הייחוס עבור קרנות האג"ח הקונצרניות הוא מדד אג"ח קונצרני כללי. לגבי הקרנות עם חשיפה מנייתית, הורכבו מדדי הייחוס האג"חיים, כאמור, במשקל של 90%, כאשר החלק המנייתי הורכב מ-10% ממדד ת"א 125.

אג"ח ממשלתיות ללא מניות מול אג"ח חברות ללא מניות

התקופה: 31.12.2016-30.9.2017

בפרק הזמן הקצר יחסית של תשעת החודשים הראשונים של השנה הנוכחית, מתברר שאלה היו חיוביים בהחלט עבור מדדי אגרות החוב, הן עבור המדד הקונצרני והן עבור המדד הממשלתי.

למרות זאת, ובאופן די מפתיע, שוק האג"ח הממשלתי נסחר בתנודתיות גבוהה יותר.

ההבדל בתנודתיות של שני המדדים מתבטא בסטיות התקן שלהם, כאשר מדד אג"ח ממשלתי כללי נסחר בסטיית תקן של 1.7 ואילו סטיית התקן של המדד הקונצרני הסתכמה ב-1.2. במהלך כל התקופה, הסתכמו ביצועי המדד הממשלתי בעלייה של כ-2.5%. לעומת זאת, מדד אג"ח קונצרני כללי טיפס במהלך התקופה בשיעור כמעט כפול של 4.7%. כלומר, האג"ח עם סטיית התקן הנמוכה יותר נתנו תשואה גבוהה יותר מאגרות החוב עם סטיית התקן הגבוהה יותר.

התוצאה: התשואה הממוצעת של קבוצת הקרנות המשקיעות באג"ח הממשלתי עמדה בתקופה זו על כ-1.5%, נמוך בכ-1% מאשר מדד הייחוס. כחצי מהפיגור נזקף לדמי הניהול שגובות הקרנות שחישוב תשואותיהן נעשה על בסיס נטו, כלומר, אחרי הורדת דמי הניהול.

מבין 48 הקרנות שנכללו בקבוצה, רק 6 היכו את המדד, כשהטובה שבהן עלתה בכ-3%, וזו שפיגרה מאחור ירדה בכ-0.9%.

קבוצת הקרנות בקטגוריית אג"ח קונצרני כללי מונה מספר דומה של קרנות - 50. היא עלתה במהלך התקופה בשיעור ממוצע של כ-3.5%, נמוך בכ-1.2% מאשר מדד הייחוס שלה, כשרק 8 קרנות בקבוצה הצליחו לעקוף את מדד הייחוס.

הקרן בעלת התשואה הגבוהה ביותר עלתה בכ-5.9%, וזו בעלת התשואה הנמוכה ביותר עלתה בכ-0.5% בלבד.

התקופה: 31.12.2013-30.9.2017

בשונה מהתקופה הראשונה שנבדקה, בתקופה זו, שהיא ארוכה הרבה יותר וכוללת גם את השנה הנוכחית, הפער בין ביצועי המדד הממשלתי לבין ביצועי המדד הקונצרני היה קטן יותר (באופן יחסי למשך הזמן שנבדק), ורמת סטיות התקן ביטאה נכונה יותר, גם אם לא מספיק, את ההבדל בסיכון שבין שני האפיקים. בעוד שסטיית התקן של מדד אג"ח ממשלתי כללי עמדה על 2.45, זו של מדד אג"ח קונצרני כללי נקבעה על 2.53.

קבוצת הקרנות בקטגוריית האג"ח הממשלתי ללא מניות השיגה תשואה ממוצעת של כ-5%, נמוך באופן ממשי מאוד של כ-7% מתשואת מדד הייחוס שעמדה על כ-12%. במקרה זה, רק חלק קטן מן הפיגור נבע מדמי הניהול המצטברים, ורובו נבע מכך שהמח"מ הממוצע של הקרנות היה נמוך מהמח"מ של מדד אג"ח ממשלתי, כאשר בתקופה זו של הפחתת ריבית, אגרות החוב הארוכות עשו תשואה גבוהה הרבה הרבה יותר. כך למשל, מדדי אג"ח ממשלתי צמוד מדד עד 5 שנים בכלל ירדו, ואג"ח שקליות לא צמודות מעל 5 שנים הניבו תשואה פנטסטית של כ-31% לעומת 2.5% תשואה לאג"ח של עד שנתיים.

כל 32 הקרנות שנכללו בקבוצה לא הצליחו להכות את מדד הייחוס, כשהטובה שבהן עלתה בכ- 11.2%, ואילו זו שפיגרה בתשואות ירדה בכ-3.2%.

באופן דומה, קבוצת הקרנות בקטגוריית האג"ח הקונצרני ללא מניות השיגה במהלך התקופה תשואה מממוצעת בשיעור של כ-9.7%, נמוך בכ-3.2% מתשואת מדד הייחוס, שעמדה על כ- 12.9%. הקרן הטובה ביותר השיגה 20.5%, והמפגרת - 3.8% בלבד. 6 קרנות מתוך 35 היכו את הבנצ'מרק.

אג"ח עם עד 10% מניות: ממשלתיות מול חברות

חלק זה יעסוק בהשוואת הביצועים של הקרנות משני האפיקים, כשהפעם ההתייחסות תהיה לקרנות ומדדי ייחוס שאפשרו חשיפה של עד 10% למניות. אי לכך, נצפה כי ביצועי הקרנות יהיו טובים יותר, באופן יחסי, מביצועי הקרנות ללא החשיפה המנייתית, כיוון שיתרונן של הקרנות המנוהלות הוא בגמישות הניתנת למנהלי הקרנות בבחירת נכסי הקרן שלהם. כלומר, ככל ש"מרחב התמרון" והיצע הנכסים גדול יותר, כך שלפחות ברמה העקרונית יש באפשרותם של מנהלי הקרנות לברור ולבחור ביניהם. חשוב לסייג, שמובן כי קביעה זו נכונה יותר בתקופות בהן מדד המניות הרלוונטי השיג ביצועים עדיפים על-פני מדדי האג"ח, מה שלא קרה בתקופה אותה בדקנו.

התקופה: 31.12.2016-30.9.2017

במהלך תשעת החודשים הראשונים של שנת 2017 עלה מדד ת"א 125 בכ-0.8% בלבד (בהשפעה השלילית של מניות הפארמה שירדו בחדות), נמוך משמעותית מתשואת מדדי האג"ח (גם הממשלתי - 2.5%, וגם הקונצרני - 4.7%) לאותה תקופה.

אם כן, קבוצת הקרנות בקטגוריית אג"ח ממשלתי כללי עם חשיפה של עד 10% למניות, השיגה בתקופה הנתונה תשואה ממוצעת של כ-2.2% אל מול 2.3% שהשיג מדד הייחוס המשוקלל. כלומר, ישנו פער קטן של כ-0.1% לטובת הבנצ'מרק. זהו בהחלט הישג, שכן תשואת הקרנות היא נטו, וגם מי שהיה רוצה לרכוש מכשיר עוקב אחר המדד, היה צריך לשלם עמלה בגין רכישתו, ואחר-כך מכירתו, מה שלא קיים לגבי קרנות נאמנות אקטיביות.

15 מתוך 23 הקרנות שנכללו בקבוצה, הצליחו להכות את מדד הייחוס. הקרן הטובה ביותר עלתה ב-4.5%, בעוד שהגרועה ביותר ירדה בכ-1.5%.

באפיק הקונצרני הנתונים היו טובים קצת פחות מאשר בממשלתי עבור מנהלי הקרנות. בעוד שתשואת הקרנות הממוצעת עמדה על כ-3.8%, מדד הייחוס השיג כ-4.3%, ובכך נקבע הפער ביניהם על כ-0.5% שנובע כולו מאפקט דמי הניהול.

ובכל זאת, מתוך 15 הקרנות בקבוצה, 8 היכו את מדד הייחוס, כשהבולטת לטובה בתשואות עלתה בכ-6.8% וזו בעלת התשואה הנמוכה ביותר בקבוצה עלתה בכ-1% בלבד.

התקופה: 31.12.2013-30.9.2017

מדדי אג"ח ממשלתי כללי וקונצרני כללי השיגו 12% ו-12.9%, בהתאמה. לעומתם, מדד ת"א 125, המייצג את הרכיב המנייתי, השיג באותה תקופה כ-7% בלבד.

קבוצת הקרנות בקטגוריית אג"ח ממשלתי כללי עם חשיפה של עד 10% למניות, השיגה בתקופה הנתונה תשואה ממוצעת של כ-7.6%, נמוכה בכ-3.9% מתשואת מדד הייחוס, שעמדה על כ-11.5%. רוב הפער מוסבר בדמי הניהול המצטברים שנגבו על-ידי הקרנות.

אף לא קרן אחת מתוך ה-12 שהרכיבו את קבוצת הקרנות, השיגה את תשואת המדד. הטובה שבהן עלתה בכ-10.9% והקרן המפגרת עלתה בכ-2.3% בלבד.

באופן יחסי, הקרנות באפיק הקונצרני הצליחו יותר, מאשר מקבילותיהן באפיק הממשלתי, אך גם אלה לא הצליחו כקבוצה להכות את מדד הייחוס שלהם. בעוד שתשואת הקרנות הממוצעת עמדה על כ-12.2%, זו של מדד הייחוס עמדה על כ-12.3%, פער זניח ממש בגובה עשירית האחוז. זהו בהחלט הישג מרשים.

5 מתוך 12 הקרנות שבקבוצה זו הצליחו להניב תשואה גבוהה משל מדד הייחוס, כשהטובה ביותר עלתה בכ-16.7% והגרועה שבהן עלתה בכ-7.4%.

הדרך לצמצום הפער ממדד הייחוס

לסיכום, בכל 8 המקרים אותם בדקנו (4 מקרים על-פני 2 תקופות), לא הצליחו מנהלי הקרנות להכות את מדדי הייחוס שלהם. גם כאשר ניתנה להם האפשרות להיחשף למניות בשיעור של עד 10%.

עם זאת, בכל המקרים בהם התאפשרה חשיפה מנייתית, היא צמצמה באורח ממשי את הפערים בין ביצועי הקרנות למדד הייחוס, ורק בשתי מדידות: קרנות אג"ח מדינה ב-9 חודשים וקרנות אג"ח קונצרניות בתקופה הארוכה יותר שמעבר ל-3 שנים, התשואה של הקרנות היתה כמעט זהה לתשואת מדדי הייחוס.

ככל הנראה, מנהלי הקרנות השקיעו לא מעט במניות השורה השנייה והשלישית, שהשיגו תשואה גבוהה בהרבה מזו של מדד ת"א 125.

תופעה בולטת נוספת היא השונות הגדולה בין ביצועי הקרנות. ברור שאפשר לצפות לפערים בתשואות ככל שמדובר בתקופה ארוכה יותר, ואכן הפערים המצטברים בין המובילה לבין המפגרת באותה קטגוריה מגיעים לעיתים כדי כ-16%. מה שפחות ברור אלה הם הפערים בתקופה קצרה של 9 חודשים, שם מגיע הפער כדי 6%!

בכל המקרים, הקרנות המתמחות באג"ח חברות עשו תשואה טובה יותר מאשר קרנות אג"ח מדינה, גם כנגזרת של התשואה העודפת של מדדי הבורסה הרלוונטיים. וכך, בעוד שנכסי קרנות אג"ח מדינה ירדו מאז סוף 2013 ועד היום ביותר מ-2 מיליארד שקל, הרי שנכסי הקרנות הקונצרניות גדלו בכ-2 מיליארד שקל.

דו-קרב הביצועים

■ הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.