ב-26.9.17, פחות משבוע לאחר שוועדת השוק הפתוח של הבנק הפדרלי בארה"ב שיקפה לציבור את תוכניתה להפחית בהדרגה את הנכסים במאזן הבנק הפדרלי, נאמה הנגידה האמריקאית ג'נט ילן, ולראשונה אמרה בקולה, שבהחלט ייתכן כי הבנק המרכזי שגה לא רק בתחזית האינפלציה, אלא גם בכוחות הבסיסיים המניעים אותה.

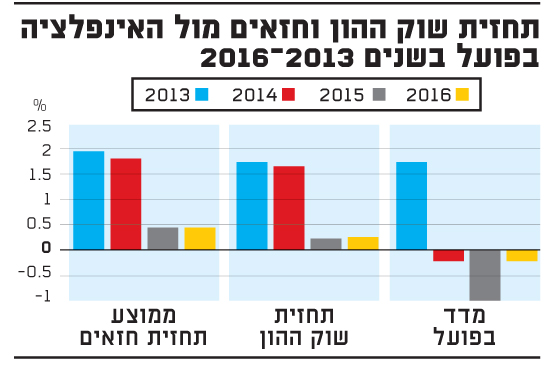

הנחות היסוד השגויות שהובילו את הפד לתחזיות לא נכונות אינן שונות בהרבה מהנחות היסוד שהביאו את השוק הישראלי למצב המתואר בגרף המצורף, של פערים בין התחזיות לאינפלציה בפועל.

למעשה, הפעם האחרונה שבה היה קשר בין ציפיות האינפלציה המקומית לבין האינפלציה בפועל הייתה בשנת 2013. מאז, ובאופן עקבי, ניתן לראות שהאינפלציה בפועל בסוף השנים 2014-2016 הייתה נמוכה משמעותית מציפיות האינפלציה ששררו בשוק ההון בתחילת כל שנה, ואלו היו נמוכות עוד יותר מממוצע תחזית הכלכלנים בשוק. בעוד אלה מתעסקים במודלים המקובלים, השוק מסגל לעצמו מודל משל עצמו, והאינפלציה בפועל מקבלת חיים משל עצמה.

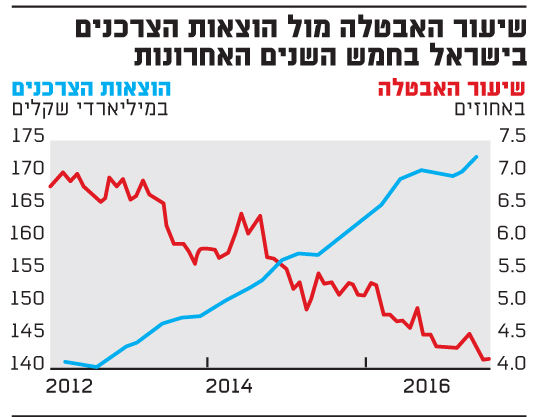

שיעור האבטלה מול הוצאות הצרכנים

ניתוח שני הגרפים הנוספים המצורפים מתאר לנו את התפתחות חלק מתהליכי הבסיס המעודדים אינפלציה בחמש השנים האחרונות בישראל. שיעור האבטלה ירד בעקביות משנת 2012 עד לשיעור נוכחי של 4.1%, המוגדר קרוב מאוד לתעסוקה מלאה. להתהדקות שוק העבודה יש השלכות חיוביות על הצריכה הפרטית, ואכן, במקביל ניתן לראות את העלייה החדה בגרף ההוצאה לצריכה פרטית. גם השכר הריאלי במשק נמצא במגמת עלייה עקבית (הן השכר הממוצע, והן השכר החציוני), והוא אמור להוביל לסיבוב שני של עליות מחירים, כשעובדים עם שכר משופר צורכים יותר ומאפשרים לעסקים להעלות מחירים.

יחד עם זאת, מבט על הגרף השלישי מצייר לנו את התוצאה האינפלציונית. במקביל לירידה חדה בריבית בנק ישראל, הפוגעת ברצון הצרכני להגדיל את שיעורי החיסכון, אנו רואים את קצב האינפלציה השנתי שלנו מתייצב על רמה אפסית כבר שנתיים, בסוג של שלווה שאולי היינו מאחלים לעצמו, אבל רק לאחר שנלך לעולמנו. כפועל יוצא, חיידקי האפיקים הצמודים בתיקי ניירות הערך פגעו בתשואה השקלית הנפלאה בחמש השנים האחרונות. כך, החוב הממשלתי הלא צמוד מציג תשואת יתר ממוצעת של כ-8% בממוצע על פני עקום התשואות ביחס לחוב הצמוד, וגם הבונד השקליות ידעו לייצר תשואת יתר, הפעם של כ-13% על פני הבונד הצמודות באותן חמש שנים.

תשואות ריבית בנק ישראל

גלגלי השיניים של האינפלציה

השאלה המרכזית ששואלים עצמם לא מעט נגידים בעולם, כולל אחת כחול לבן, היא האם גלגלי השיניים של האינפלציה פשוט מגיבים היום לאט יותר לתהליכים מעודדי אינפלציה - כגון אבטלה נמוכה, עלייה בצריכה הפרטית, ריבית נמוכה - והעלייה עוד תגיע (ואולי אף במלוא עוצמתה) לאחר שהמשק יסיים לעכל את אותן מגמות מאקרו-כלכליות (הרי אינפלציה לעולם לא מתה - לפחות לא מיוזמתה).

לחלופין, נשאלת השאלה האם גלגלי השיניים של האינפלציה לא זקוקים לשיננית, משום שהכלכלה העולמית הביאה את האינפלציה למצב נורמלי חדש. האם יכול להיות שיעד האינפלציה של הבנק המרכזי הולך כמו ישו בדרכו האחרונה, ומדדי המחירים בשנים האחרונות הם המספרים המייצגים בכלכלה שלנו שיעורים עקביים של ירידה באבטלה, עלייה בשכר הריאלי ובצריכה הפרטית עם צמיחה שנתית בריאה יחסית של 2.5%-4%, ועלייה עקבית בתוצר לנפש? במקרה הזה, האפקטיביות של כלי הריבית המצוי בידי הבנק המרכזי הולך ופוחת. וכך, מספר חודשים לפני יום הולדת שלוש לריבית הנוכחית, האינפלציה בישראל עדיין לא מצליחה להתרומם.

תחזית שוק ההון

אחד התהליכים הבולטים אשר הפיקו את האירוע שהביא אותנו למצב הזה הוא כמובן תהליך הגלובליזציה. בתחילת שנות ה-90, עם נפילת הגוש הסובייטי וסיומה של המלחמה הקרה, החלה סין להתקרב אל המערב בזכות כוח האדם הזול שלה, והיכולת לשלוט במטבע שלה.

ביחד עם מדינות בעלות מאפיינים זהים החלו לייצר לעולם מוצרים זולים שהגדילו את כוח הקנייה של המערב, והשתלבו היטב בסייקל העולמי הדמיוני שבו מדינות דרום אמריקה נהנות מהסחורות הרבות באדמתן, סין ומדינות אסיה מהייצור, ואילו מדינות המערב מהצריכה.

עם השנים, הטכנולוגיה שהשתלטה על כל חלקה טובה ייעלה את הייצור בעולם, והחלה לספק תחרות לכוח האדם הזול בסין ולמדינות בעלות מאפיינים דומים, ופעם שנייה - הנגישה את התוצר הסופי הזול כמעט לכל צרכן מערבי בעולם.

והנה, קיבלנו תהליכים דפלציוניים, שגם מדיניות מוניטרית מרחיבה כל כך לתקופות מתמשכות כפי שחווינו בשנים האחרונות - לא רק אצלנו אלא גם בכלכלות ענק דוגמת ארה"ב וגוש האירו - עדיין לא מצליחה לסגור את הפער הגדול בין הציפיות לבין האינפלציה בפועל.

ומה הלאה? קשה למצוא גבולות ליכולת הטכנולוגית לשכלל ולהוזיל את תהליכי הייצור. הצמיחה המהירה בכוחם של שבבי סיליקון, חיישנים דיגיטליים ותקשורת בפס רחב, מבטיחה לנו המשך השקעות במחקר ופיתוח של תהליכים טכנולוגיים שימשיכו להוזיל לנו את החיים.

היום אפילו מדברים בפה מלא על שילוב תכונות רובוטיות (דיוק, תגובות מהירות, ניידות עצמית) בתהליכי הייצור על חשבון העובד, שיוצא להפסקת עישון אחת לשעה. השיח נעצר לרוב בהשפעות של תהליכים אלה על שוק התעסוקה, אך בהקשר למאמר הזה, קל להבין מה יהיו ההשפעות על עלויות הייצור, וכפועל יוצא של התחרות גם על המחיר הסופי.

אפקטיביות כלי הריבית

בסיכומו של דבר, המודלים הכלכליים שמניעים את הבנקים המרכזיים לא יודעים להכניס כדוגמה את הפרמטר "קצב התפתחות טכנולוגית" לניתוחים הכלכליים, אשר יודעים לקחת את נתוני המאקרו הבסיסיים, ומתוכם לנסות לדוג את הציפיות.

כנראה צודקת נגידת הבנק האמריקאי, שלצד פליאתה על "תעלומת האינפלציה" כהגדרתה, בוחרת להישאר ככל הנראה בקצב העלאת הריבית המוניטרית המתוכננת. אם בעתיד התמתנות בקצב הצמיחה, או אפילו מיתון רחמנא לצלן, יביאו לירידה באינפלציה מצד הביקוש למוצרים (עלייה באבטלה, ירידה בהוצאה לצריכה פרטית וכו'), סביר שכלי הריבית שתחזור לרדת יהיה אפקטיבי יותר בעידוד האינפלציה, מאשר ניסיון השימוש בו בהתמודדות עם התמתנות מחירים המגיעים מצד ההיצע. אם ניקח את הדברים לסודוקו שלנו - קיימת סבירות גדולה שגם הנגידה המקומית רואה את הדברים בצורה דומה, למרות דבריה בשבוע שעבר, רק שאצלנו ערך יציבות המחירים הוא רק שני לערך יציבות המטבע, ומכאן הריבית הנמוכה, שכנראה כאן כדי להישאר.

■ הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ.

*** אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.