שימו לב למספר הבא: 17,500,000,000 - 17 וחצי מיליארד שקל - זה הסכום שהצטבר עד כה בקופת רשות המסים מגביית המס על דיבידנדים. מדובר בדיבידנדים בהיקף כולל של מעל 52 מיליארד שקל שבעלי שליטה בחברות פרטיות דיווחו עליהם במסגרת מבצע גבייה של רשות המסים. הסכום הסופי עדיין לא נקבע אגב, משום שברשות עדיין לא סיימו את תהליך הקליטה של הדיווחים הידניים שהועברו. ברשות מתכוונים לפרסם את הנתונים הסופיים רק בשבוע הבא. משמעות הנתונים המעודכנים היא שהעודפים בקופת האוצר צפויים להיות גבוהים ביותר מ-60% מההערכות שנשמעו בימים האחרונים.

בתוך כך נודע ל"גלובס", כי בדיקה שנערכה במנהל הכנסות המדינה העלתה כי ההכנסה החד-פעמית ממס הדיבידנד ברובה אינה "באה על חשבון העתיד" וצפויה לפגוע רק באופן מוגבל בהכנסות הצפויות מהמס בשנים הקרובות - זאת בניגוד לטענות גורמי מקצוע באוצר שהתנגדו נחרצות למהלך.

שר האוצר משה כחלון שומר בינתיים על שתיקה מוחלטת ואינו רומז כיצד בכוונתו להשתמש בעודפים שצפויים נכון להיום לעלות על 16 מיליארד שקל (ולא 10 מיליארד כפי שהעריכו בימים האחרונים). מעבר לכך, מבדיקת "גלובס" מתברר, כי כחלון אף לא קיים דיונים מקצועיים בשאלה ולא ביקש מהדרג המקצועי באוצר וברשות המסים להציג בפניו את האפשרויות והחלופות השונות להורדת מסים.

הכנסות המדינה ממיסוי

הסיבה לשתיקתו של כחלון היא ככל הנראה רצון לשמור בידיו שליטה ולמנוע לחצים מצד עמיתיו לקואליציה. שר האוצר מעדיף להמתין עד לרגע האחרון ואז להכריז על חלוקת הכסף. אם לא תתקבל החלטה עד סוף השנה, הכסף יעבור אוטומטית למימון הגירעון. אם כל העודפים ינוצלו למטרה זו, תסתיים 2017 בגירעון של כ-1.5%, נמוך יותר ב-50% מיעד הגירעון בתקציב.

כחלון כבר התמרמר ב-2016 וב-2015 על כך ששתי השנים הסתיימו בגירעון נמוך בהרבה מהמתוכנן - ושאם התחזיות היו מדויקות יותר, היה ניתן לנצל את הכסף לטובת מטרות חברתיות, ולכן אפשר להניח שהוא לא יאפשר את השימוש בכל העודפים למימון הגירעון, כפי שממליצה לו נגידת בנק ישראל. אחת האפשרויות שיש לשר האוצר היא הכרזה על קופסה, או הוצאה חד-פעמית חוץ-תקציבית ולחלק באמצעותה מיליארדים למטרות שונות.

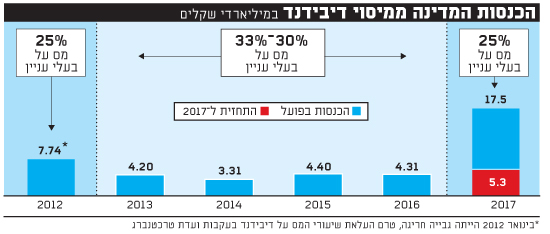

כפי שפורסם בימים האחרונים, מבקר המדינה החל לבדוק מדוע תחזית ההכנסות של האוצר פספסה את ההכנסות הצפויות ממס הדיבידנד. התחזיות שעל בסיסן נבנה תקציב המדינה ל-2017 היו שהמס על דיבידנדים בחברות פרטיות יכניס השנה לא יותר מ-5.3 מיליארד שקל, כך שאפשר כבר לומר שאירוע הטבת המס לבעלי שליטה בחברות הניב לקופת המדינה סכום בלתי צפוי מראש של כמעט 12 מיליארד שקל. תחזית ההכנסות השגויה של האוצר התבססה על הגבייה במבצע קודם שנערך ב-2012, שבמסגרתו הוצע מס מופחת של 12% - שהניב לקופת המדינה 2 מיליארד שקל. מה שבאוצר לא הביאו בחשבון היה את העובדה שלצד המס המופחת (25% במקום 30%-33%) שינתה המדינה את כללי המס באופן שמגביל מאוד את יכולתם של בעלי שליטה בחברות פרטיות לסווג את משיכות הכספים מהחברות כהלוואה או כחוב (שעליהם לא מוטל מס).

התרחיש האופטימי: 20 מיליארד שקל

אם לא תהיה ירידה מפתיעה בגביית המסים בחודשים שנותרו עד לסוף השנה, יישארו בידי כחלון בקופת המדינה בסוף 2017 עודפים בהיקף של 16 מיליארד שקל - 12 מיליארד מחברות הארנק ועוד 4.1 מיליארד מהמס ששילמו בעלי המניות במובילאיי. באוצר צפו לעודף תקציבי של 3 מיליארד שקל ב-2017 לפני אירועי מובילאיי וחברות הארנק, ובעקבות כך עודכנה תחזית הכנסות המדינה ביוני השנה והועלתה ל-297 מיליארד שקל, כך שבתרחיש אופטימי העודף אף עשוי להתקרב ל-20 מיליארד שקל.

מה יעשה כחלון בסכומים האדירים האלה? ראש הממשלה בנימין נתניהו היה בינתיים היחיד שהתבטא בנושא התוכניות לניצול העודפים בקופת האוצר, כשאמר בנאומו בכנסת בתחילת מושב החורף בראשית השבוע, כי סיכם עם שר האוצר על הפחתת מסים. כפי שנחשף ב"גלובס", נתניהו תומך בהפחתת מס הכנסה לשכירים בעלי שכר של 20-30 אלף שקל, בהתאם להמלצתו של יו"ר המועצה הלאומית לכלכלה פרופ' אבי שמחון. מנגד הודיעה נגידת בנק ישראל, ד"ר קרנית פלוג, כי היא מתנגדת להשתמש בכסף להפחתת מסים משום שמדובר בהכנסה חד-פעמית ולא בגידול פרמננטי הנובע מהתרחבות המשק.

באוצר מזהירים כי ההכנסות ממסים בשנים הקרובות צפויות להיות נמוכות יותר. ואולם, ל"גלובס" נודע כי בדיקה שנערכה בימים האחרונים במנהל הכנסות המדינה הראתה שההכנסות מגביית מס דיבידנדים ב-2018 לא צפויות להיות נמוכות יותר, כיון שפריסת תשלומים תביא לכך שחלק מההכנסות מהמס השנה ישולמו ב-2018. בין השנים 2019-2021 אכן צפויה ירידה בהכנסות, אך בהיקף של כמה מאות מליוני שקלים בכל שנה - הרבה פחות מההכנסה החד-פעמית שתירשם ב-2017.

מדוברות האוצר נמסר כי בימים אלה נערך עדכון תחזית הכנסות המדינה לצורך הכנת מסמך הנומרטור הצפוי להתפרסם בקרוב. הגבייה בהיקף נרחב בגין מבצע דיבידנד בשנת 2017 צפויה להשפיע שלילית על הגבייה ברכיב זה בשנים הקרובות, והדבר נלקח בחשבון בעריכת התחזית. עם זאת, לנוכח האפשרות לפריסת תשלומי המס לשנת 2018, תשלומי המס שנפרסו צפויים לקזז במלואם את הירידה בגין הקדמת חלוקת הדיבידנד. בשנים 2020-2019 תחזית ההכנסות כוללת התאמה שלילית בגין המהלך.

חבר ועדת קוצ'יק, ירום אריאב: להחזיר סמכויות תכנון מדיניות המסים למנהל הכנסות המדינה

"קיים צורך מיידי לתגבור וחיזוק מנהל הכנסות המדינה כך שיהווה גוף מטה מרכזי וסמכות מקצועית עליונה בקביעת מדיניות המסים במשק" - כך כותב מנכ"ל האוצר לשעבר ירום אריאב בנייר עמדה שפורסם במסגרת "דוח מצב המדינה" של מרכז טאוב ב-2010. אריאב הוא כיום חבר בוועדה לבחינת מבנה סמכויות המנכ"ל במשרד האוצר בראשות של מנכ"ל משרד ראש הממשלה לשעבר יוסי קוצ'יק. המלצתו להחזיר את סמכויות תכנון מדיניות המסים למנהל הכנסות המדינה, השייך כיום לאגף הכלכלן הראשי באוצר - היא אחת ההמלצות המרכזיות בדוח שתגיש ועדת קוצ'יק בימים הקרובים לשר האוצר כחלון.

העמדה זוכה בימים אלה לחיזוק מצד גורמים באוצר, שמשתמשים באירוע מס הדיבידנד כדוגמה לכך שאסור להשאיר בידי רשות המסים את היכולת להשפיע על קביעת מדיניות המסים בישראל.

בנייר העמדה טוען אריאב, כי "מדיניות המס בישראל איננה עקבית וקשה לראות איך היא משרתת את מטרות המדיניות הכלכלית של הממשלה". לדעתו, הסיבה למצב הבעייתי היא שאין בעל בית אחד האחראי על עיצוב מדיניות המס, אלא יש מצב של "ריבוי טבחים המביא להקדחת התבשיל". בעיצוב מדיניות המס מעורבים שר האוצר וראש הממשלה, מנכ"ל האוצר ומנהל רשות המסים. "גם הממונה על התקציבים, כזה שמציג לממשלה את התקציב ושומר מסגרת הגירעון התקציבי, רואה עצמו במידה רבה מופקד על הנושא. וכמובן שיש גם את הממונה על הכנסות המדינה המופקד על מדיניות המס בתוך משרד האוצר".

הפתרון הרצוי לדעת אריאב הוא לחזור למצב שהיה לפני הקמת רשות המסים, שבו הייתה "הפרדה מובהקת בין אגף המטה, שקובע את מדיניות המס, ובין אגפי הביצוע "שאחראים על גביית המס. "במצב זה, למנהל הכנסות המדינה הייתה השפעה רבה על הן מדיניות המס הכוללת והן על המיסוי ברמה הענפית. ואכן, למנהל הכנסות המדינה היה תפקיד משמעותי בשינויים וברפורמות, כמו למשל החשיפה לייבוא מתחרה, מיסוי שוק ההון ורפורמות מיסוי אחרות".

הבנקים הבינו את הפוטנציאל השיווקי, וגזרו קופון

מבצע מס דיבידנד יצא לדרך בעקבות לחץ כבד של לשכות רואי החשבון, עורכי הדין ויועצי המס על רשות המסים והאוצר. במסגרת המבצע הציעה רשות המסים תשלום מס מופחת של 25% לבעלי שליטה בחברות פרטיות על משיכות שיסווגו כדיבידנד, במקום מס של 30% ומס יסף של 3% נוספים - סך הכול הנחה של 8 נקודות האחוז. המועד האחרון להגשת הדיווחים לרשות המסים היה מוצאי יום הכיפורים בסוף חודש ספטמבר. באגף תקציבים התנגדו נחרצות למבצע משיקולי מדיניות מקרו ושיקולי סיכון מוסרי (מתן פרס למעלימי מס). באגף מאשימים את רשות המסים כי הביאה את המס לאישור ועדת הכספים של הכנסת במחטף ושלא בהסכמת הנהלת האוצר.

רשות המסים מצידה טוענת (בגיבוי מנכ"ל האוצר) כי המהלך נעשה על דעת ההנהלה. בראיון ל"גלובס" לפני יומיים טען נשיא לשכת יועצי המס, ירון גינדי, כי היועצים השונים לא גזרו קופון על המבצע ולדבריו "לא ראו עוד שקל אחד" בהכנסתם. מי שכן הרוויח כנראה לא רע מהמבצע היו הבנקים, שמיהרו להעניק אשראי לנישומים שביקשו להשתתף במבצע.

בנק לאומי זיהה את הפוטנציאל השיווקי שאמור להיווצר עם התעוררות הצורך בכספים בהיקף האדיר כאמור, לצורך ביצוע התשלומים בפועל לרשויות המס, מכיסיהם של בעלי חברות הארנק. מדובר באשראי די מהיר, בהיקף של מאות מיליוני שקלים, שהבנק העמיד לטובת בעלי הממון שמחזיקים בחברות הארנק, כחלק מתכנון המס האישי שלהם, וזאת, ככל הידוע, באמצעות מערך העסקים הקטנים של הבנק, שמשתייכת לחטיבה הבנקאית שבניהול דני כהן.

בעקבות כך, הבנק, בניהול רקפת רוסק עמינח, "ייצר שיתוף פעולה עם יועצי המס, על מנת לסייע לבעלי חברות לממן את תשלום המס בעקבות יוזמת המדינה בנושא", אומר גורם מעורה בסביבת שיתוף הפעולה כאמור, שהוסיף כי "אחרי בנק לאומי הצטרפו ליוזמה גם בנקים אחרים והפרויקט הסתיים בהצלחה".

ככל הידוע, היקף האשראי שהעמיד הבנק במסגרת זו עומד על כמה מאות מיליוני שקלים, בסביבת חצי מיליארד שקל, כפי שמספר גורם המעורה בפרטים. כך, כלל האשראי שהעמידה המערכת הבנקאית למימון העמידה ב"מבצע המיסוי על חברות הארנק", מסתכם בנתח ניכר למדי מתוך סך התשלומים שהועברו בפועל לאוצר המדינה במסגרת זו.

מדובר במהלך שנובע ממספר סיבות. האחת, הצורך המיידי במזומנים, כשרבים מבעלי חברות הארנק מחזיקים בנכסים שאינם נזילים דיים, ובוודאי שאינם מעוניינים במימוש נכסים מהיר ואף לחוץ בזמן - מה שעלול להשפיע לרעה על שווי הנכסים שלהם - כדי לממן את התשלום למדינה. השנייה היא היצע זמין מאוד של מימון זול מאוד, ברמות היסטוריות, כפועל יוצא לסביבת הריביות הנמוכה ששוררת כאן זה שנים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.