"כה אמר ה', על שלושה פשעי ישראל, ועל ארבעה לא אשיבנו. על מכרם בכסף צדיק ואביון בעבור נעליים". הנבואה מתוך ספר עמוס מתארת מצב שבו מגיעים להגזמה. על שלושה פשעים, ה' היה מוכן לסלוח, אבל הפשע הרביעי כבר היווה את הקש ששבר את גב הגמל.

האמונה כי מחיר הנכסים יעלה תמיד, וכי יש ביקוש אינסופי אל מול היצע שהוא מוגבל, מעולם לא הובילה למקומות חיוביים עבור המשקיעים. האירועים האחרונים היו משבר הסאב-פריים בארה"ב והגדלת ההוצאות של יוון באופן אסטרונומי, כי בשנה מסוימת היו למדינה הכנסות גדולות יותר בגלל עודפי גבייה במסים.

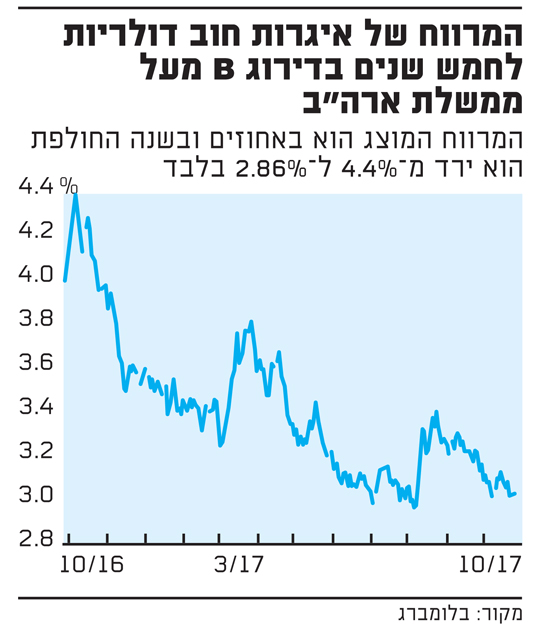

המרווח של איגרות חוב דולריות לחמש שנים בדירוג B מעל ממשלת ארה"ב

■

מניית טבע כמשל

חברת טבע הוגדרה כספינת הדגל של הכלכלה הישראלית; כדוגמה ומופת להקמת חברה ישראלית, שהפכה גלובלית ושמרה על מטה הפעילות בישראל. בינואר 2016 הגיעה החברה לשווי של כ-60 מיליארד דולר, ומאז מניית החברה ירדה בחדות משער של 66 דולר לפחות מ-14 דולר כיום.

במשך שנים דיברו על כך שהגנת הפטנט על תרופת הדגל של החברה, קופקסון, עומדת לפוג. שנים דיברו על כך שהחברה מתקשה לייצר תחליף ראוי למקור ההכנסה מתרופת הדגל. שנים דיברו, אבל הנפילה עצמה התרחשה בפרק זמן קצר. לאחר פרסום הדוחות הכספיים לרבעון השני של שנת 2017, מניית החברה נפלה ב-50% בתקופה של פחות מחודש. הקושי מבחינת ניהול הסיכונים היה שכל כך הרבה זמן דיברו על כך שהחברה ניצבת בפני סיכון, שבשלב כלשהו המשקיעים פיתחו קהות ביחס להתרעות והפכו אדישים ביחס לסיכונים.

כל עוד מאמינים במשהו והמציאות לא טופחת על פנינו באופן ברור ומובהק, ניתן להמשיך ולהאמין ש"יהיה טוב, כי עכשיו לא גרוע". אני נזכר איך בכיתה ב', בבית הספר חביב בראשון לציון, החלטנו קבוצה של חברים שאנחנו יכולים להיות כמו הצנחנים. החלטנו לקחת שקיות זבל גדולות שישמשו לנו כמצנח, וללכת לבניין נטוש שהיה סמוך לבית הספר - ואז לקפוץ מהקומה הראשונה עם שקית הזבל. זה עבד בסדרות שראינו בערוץ המזרח התיכון הפיראטי (בכל זאת, שנות ה-80 העליזות) וחשבנו לעצמנו - למה שזה לא יעבוד אצלנו?

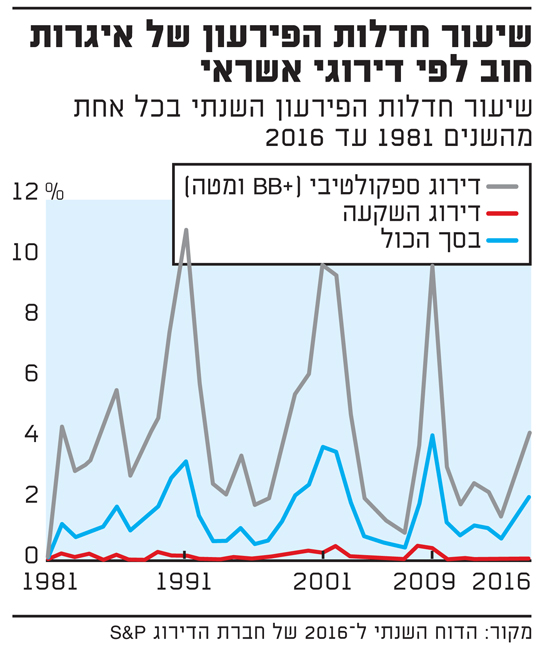

שיעור חדלות הפירעון של איגרות חוב לפי דירוגי אשראי

לאחר סיום הלימודים, הלכנו קבוצה של שישה חברים לבניין עם שקיות הזבל, עלינו לקומה הראשונה והחלטנו שקופצים ביחד. זה לא הצליח כמו בטלוויזיה... לאלעד נוצר קרע ברצועה, אחרים נפלו לא טוב ואני עד היום זוכר איך צלעתי כל הדרך הביתה באותו היום. במשך שבועות תכננו איך נבצע את ה"קפיצה הגדולה" והייתה התרגשות גדולה. אך ההתרגשות התחלפה בכאב עז בתוך שניות בודדות.

ואז הגיע הביטקוין

בשנה החולפת הגיע טרנד השקעות חדש. חשיפה לביטקוין. המצב הגיע לכדי אבסורד שבו כל אדם שני נהיה מומחה לביטקוין. בשבוע שעבר הייתי הייתי באירוע משפחתי, ואחד הנוכחים הפליא להסביר לשאר יושבי השולחן איך הוא כבר הרוויח 10,000 שקל מהשקעה של 15 אלף שקל בביטקוין. בשלב כלשהו של השיחה, הוא הפליג בשבחי המטבעות הווירטואליים וכמה שזו השקעה בטוחה שמשיאה תשואה פנומנלית.

זה היה השלב שבו הוצאתי מטבע מהכיס והצעתי לו הצעה יותר פשוטה ומהירה להרוויח כסף. אני אטיל את המטבע - אם ייצא עץ, אני אשלם לו 15 אלף שקל, ואם יצא פלי הוא ישלם לי 15 אלף שקל. הרבה יותר מהיר ופשוט מהשקעה בביטקוין, וכך הוא ירוויח 15 אלף שקל ולא "רק" 10,000 שקל.

באופן מפתיע, הוא לא הסכים. הדרך לנפח את מחירו של הביטקוין היא לשווק אותו כ"חלום", כ"מטבע העתיד" כ"משהו שישנה את הכלכלה". עולים טיעונים בסגנון מה כבר ההבדל בין מדינה שמנפיקה מטבע לבין הביטקוין. ובכן, עבור דגל ישראל וריבונות ישראל, שבאה בין היתר לביטוי במטבע ריבוני - השקל, אני עדיין מבצע שירות מילואים פעיל.

עוד לא נתקלתי במישהו שמוכן להילחם עבור דגל הביטקוין או מטבע הביטקוין. מאחורי המטבע לא עומדים אזרחים, צבא או שטח אדמה. מטבע כמו ביטקוין יכל לצמוח רק בסביבה של תשואה אפסית שבה אנשים מחפשים מקורות להשאת תשואה.

הטיעון כאילו הביטקוין נסמך על מוסכמות חברתיות אינו רלוונטי. ישנם משחקי מחשב דוגמת וורלד אוף וורקראפט שבהם ניתן לקנות בכסף אמיתי אביזרים למשחק. כך ניתן לרכוש גרזנים, חרבות וכיו"ב בכסף אמיתי. לאחר מכן, שחקני משחק המחשב יכולים לסחור בינם לבין עצמם במוצרים הללו. כך מחירם של "אביזרים נדירים" יכול להגיע לעשרות דולרים; ושוב - מדובר באביזרים עבור משחק מחשב. כל עוד המחשק פופולרי, לאביזרים הללו יש שווי. ברגע שהמשחק מפסיק להיות פופולרי והשחקנים עוברים למשחק אחר, שווי האביזרים הללו יורד מיד לאפס. אני לא מכיר מישהו שניסה להפוך אביזרים במשחקי פנטזיה למטבע בר-שימוש - עד שהגיע הביטקוין.

לעזאזל הסיכונים

אתמול הנפיקה ממשלת מונגוליה איגרות חוב ל-5.5 שנים, בתשואה של 5.625%, והבוקר היא כבר נסחרת בתשואה של 5.45%, עלייה של כמעט 1% במחירה מאז ההנפקה אמש - ושוב, מדובר במונגוליה. איגרות החוב הדולריות בדירוג B, קבוצת דירוג אחת בלבד מעל לחדלות פירעון, נסחרות במרווח של 2.86% בלבד מעל התשואה של ממשלת ארה"ב לתקופה של חמש שנים.

המשמעות היא שמשקיעים מוכנים להסתפק בתשואה עודפת של פחות מ-3% עבור סיכון של השקעה באיגרות חוב ספקולטיביות לתקופה של חמש שנים. האבסורד הוא שמחקרים של S&P לאורך השנים מציגים כי שיעור חדלות הפירעון הממוצע השנתי בקבוצת הדירוג הזו עומד על 3.76%, כשבשנת 2015 השיעור עמד על 2.39% ובשנת 2016 על 3.68%.

אז איך זה שמשקיעים מסתפקים ב-2.86% פיצוי בלבד על חשיפה לאיגרות חוב בדירוג B לתקופה של חמש שנים? התשואות הנמוכות מובילות למספר תופעות לא הגיוניות. בקצב הזה, זה רק עניין של זמן עד שגם "ארץ לעולם לא" תנפיק איגרות חוב. אבל כדאי לזכור שאפילו בארץ לעולם לא, היה את קפטן קוק. ונשמרתם לנפשותיכם ולממונכם.

*** הכותב הוא מנכ"ל OXTP INVESTMENTS

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.