נמשך גל ההנפקות הראשוניות (IPO) בבורסה בתל-אביב. לערימת טיוטות התשקיפים המתגבהת הצטרפה היום רשת מועדוני הכושר הולמס פלייס (Holmes Place), המתכננת להצטרף לבורסה במהלך שיכלול הנפקת מניות, לצד הצעת מכר של בעלי השליטה - חברת גרין לנטרן של השותפים ריצ'י הנטר, יוסף עליאש ודניאל בן רעי, וכן בני הזוג אלן ומורין פישר, יחד עם נתן קירש, בעלי חברת הולמס פלייס העולמית.

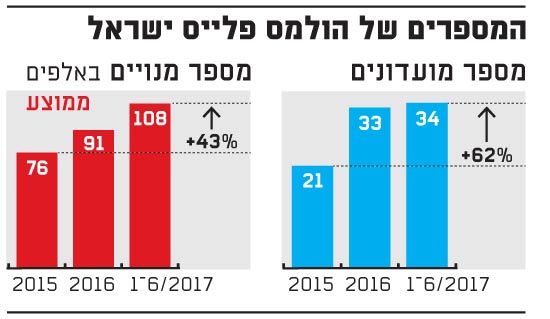

בחברה מעוניינים לנצל את הגאות בתחום הכושר והבריאות, ומציינים כי "ברמה גלובלית, שוק חדרי הכושר מראה צמיחה גבוהה", וכי בשנים 2015-2017 שיעור הצמיחה השנתי הממוצע בכמות המנויים בישראל התקרב ל-10%, ובעולם שיעור זה עמד על כ-6%.

325-350 מיליון שקל, לפני הכסף הוא לפי ההערכות טווח שווי החברה שלפיו מעוניינים בעלי השליטה בהולמס פלייס לבצע את ההנפקה. זאת למרות שהחברה מציגה רווח זעום של מיליוני שקלים בודדים בשנה. במסגרת ההנפקה בהולמס פלייס מעוניינים להנפיק כ-10% מהון החברה, וכך לגייס כ-30 מיליון שקל. לצד זאת, גרין לנטרן (45%) ומשפחות פישר וקירש, באמצעות חברת HPWW (40%), מעוניינות למכור נתח מהמניות שהן מחזיקות טרם ההנפקה, בתמורה כוללת של כ-80-90 מיליון שקל. לאחר ההנפקה חלקם של משפחת פישר וקירש (באמצעות HPWW) יעמוד על כ-24% מההון, וזה של גרין לנטרן על כ-20%. את ההנפקה מובילה דיסקונט חיתום.

המספרים של הולמס פלייס

עבור גרין לנטרן שמוביל ריצ'י הנטר (שניהל בעבר את רשת שופרסל ואת משרד הפרסום מקאן-אריקסון) מדובר באקזיט יוצא דופן. ב-2014 רכשה גרין לנטרן 45% מהולמס פלייס ישראל תמורת כ-30 מיליון שקל בלבד - כלומר מדובר בהשבחה שעשויה להגיע לפי 4 בתוך שלוש שנים בלבד. נוסף על השקעה ברשת מועדוני הכושר, שותפה גרין לנטרן גם ברשת המרכולים השכונתיים של רשת קופיקס (סופר קופיקס), במחלבות גד ועוד.

בעל עניין נוסף בהולמס פלייס לאחר ההנפקה צפוי להיות איש העסקים מוטי בן משה, בעלי קבוצת אלון רבוע כחול, שחתם על הסכם מול גרין לנטרן לקבלת נתח ממניותיה ולצירופו להצעת המכר, כך שהוא צפוי להחזיק לאחר ההנפקה כ-7.5% ממניות הרשת. בעלת עניין נוספת ברשת היא פועלים ונצ'רס של בנק הפועלים, אשר לה הוקצו לפני קצת יותר משנה כ-15% מהמניות, תמורת 24.5 מיליון שקל, ולאחר ההנפקה חלקה בחברה יעמוד על כ-9% מההון.

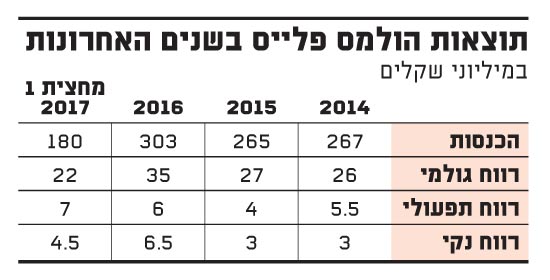

6.5 מיליון שקל, הוא הרווח הנקי שהציגה הולמס פלייס בסיכומה של שנת 2016, סכום המהווה זינוק של 110%-120% ביחס לרווחיה בכל אחת מהשנתיים הקודמות (2015-2016), וזאת לאחר שבסיכום 2016 הכירה החברה בהכנסות מס בהיקף של 11.5 מיליון שקל. ה-EBITDA המייצג הכולל של הרכישות האחרונות שביצעה הולמס פלייס עומד על כ-50 מיליון שקל, אחרי שגדל ב-24 מיליון שקל בשנה האחרונה, וה-EBITDA המותאם במחצית הראשונה של השנה גדל ב-45% ל-22 מיליון שקל.

עוד עולה מנתוני החברה כי על רווחיה מכבידים רישום פחת והשקעות שביצעה, וכן כי הפחתות של עודפי עלות שהולמס פלייס רשמה כתוצאה מרכישת גו אקטיב צפויים להצטמצם בכ-80% עד שנת 2019. החברה מתכננת את ההנפקה על פי מכפיל של 8 ל-EBITDA, נמוך מיתר ההנפקות שבוצעו השנה.

בפעילות השוטפת, הכנסותיה השנתיות של הולמס פלייס צמחו ב-14% ל-303 מיליון שקל, לאחר רכישת רשת גו אקטיב, והרווח הגולמי השנתי שלה גדל ב-29% ל-35 מיליון שקל וזה התפעולי קפץ ב-45% ל-6 מיליון שקל.

בסיכום מחצית השנה הראשונה של 2017 נמשכה המגמה החיובית, עם צמיחה של 32% בהכנסות, שהגיעו ל-180 מיליון שקל - בהשפעת איחוד גו אקטיב ופתיחת מועדונים נוספים. לצד זאת הציגה הולמס פלייס בסיכום חצי שנתי עלייה של 25% ברווח הגולמי ל-22 מיליון שקל, ושל 35% בשורה התפעולית - ל-7.3 מיליון שקל. בשורה התחתונה הצטברו רווחי הולמס פלייס למחצית השנה לכ-4.5 מיליון שקל, לעומת הפסד במחצית המקבילה ורווח נקי של 6.5 מיליון שקל בשנת 2016 כולה.

עוד מציגה הולמס פלייס בדוחותיה הכספיים האחרונים, למחצית השנה הראשונה, הון עצמי של 92 מיליון שקל, התחייבויות שוטפות של 83 מיליון שקל והתחייבויות לזמן ארוך של 103 מיליון שקל. בקופתה היו בסוף חודש יוני מזומנים בהיקף מצומצם של כ-3 מיליון שקל.

34 הוא מספר מועדוני הבריאות והכושר שמפעילה הולמס פלייס, שבמחצית השנה כללו כ-113 אלף מנויים, מה שמציב אותה לפי הנתונים שהיא מציגה כרשת הגדולה ביותר בישראל למועדוני כושר ובריאות.

מנתוני מחצית השנה הראשונה של הולמס פלייס עולה שבממוצע מספר המנויים שלה עמד על כ-108 אלף, עם הכנסה חודשית ממוצעת למנוי (ללא מע"מ) של 277 שקל, שיעור נטישה חודשי של 5% ותקופת מינוי ממוצעת של 4.7 שנים. החברה מחלקת את פעילותה לשני מגזרים - ניהול והפעלת מועדוני הולמס פלייס (מועדוני בריאות וכושר), וניהול והפעלת מועדוני כושר לואו קוסט (מועדוני אייקון), תחת השם אייקון פיטנס.

בהולמס פלייס מציגים גם נתונים על עולם מועדוני הכושר והבריאות הישראלי, ומציינים כי "השוק הישראלי מאוד מבוזר, ולכן אנחנו מאמינים שהוא יעבור קונסולידציה". לפי הנתונים שמציגה הולמס פלייס, בישראל בסך הכול כ-1,700 מועדוני כושר - רובם הגדול (כ-1,500) הם מועדונים בודדים, ואילו הולמס פלייס היא הרשת השנייה בגודלה בישראל מבחינת מספר מועדונים, בעוד שצעד קטן לפניה ניצבת רשת סטודיו C, עם 35 מועדונים, ואחריהן כמה רשתות נוספות, שהגדולות בהן מחזיקות קרוב ל-20 סניפים, והאחרות כמה סניפים בודדים.

עוד מציינים בהולמס פלייס, כי ההכנסות הכוללות השנתיות של שוק הכושר בישראל מגיעות ל-3.15 מיליארד שקל - עיקרן ממכוני כושר (1.95 מיליארד שקל), והיתר מפעילויות סטודיו (850 מיליון שקל) וקאנטרי קלאב (350 מיליון שקל).

50 אלף שקל הוא שכרו החודשי של ריצ'י הנטר כיו"ר בהיקף משרה של 80%, וזאת לאחר שב-2016 היה זכאי הנטר לשכר חודשי של כ-60 אלף שקל נוסף על רכב, סלולרי ומחשב נייד, בתפקידו כממלא מקום מנכ"לית החברה, לוריין טפיאס, שהייתה שיאנית השכר של החברה אשתקד, עם עלות העסקה של 1.1 מיליון שקל.

המנכ"לית הנוכחית של הרשת, קרן שתוי, זכאית לשכר חודשי של 65 אלף שקל, לצד רכב והטבות נוספות, וכן למענק על בסיס תוצאות החברה, וחבילת אופציות לאחר ההנפקה. עוד בענייני שכר, הולמס פלייס מדווחת כי אחד מהמשרדים המעניק לה שירותים משפטיים נמצא בבעלות מיכאל הנטר, אביו של ריצ'י הנטר, ואלי הנטר-זריהן, גיסו של ריצ'י הנטר, משרד שקיבל מאז 2014 ועד היום קרוב ל-500 אלף שקל, בתוספת מע"מ, כשכר טרחת עו"ד.

16-18 מיליון שקל מסכום ההנפקה מייעדת הולמס פלייס לרכישת מועדון הכושר "זאוספורט" שברמת גן, ויתרת הסכום שיגויס ישמש את הולמס פלייס "למימון מימוש אסטרטגיית הצמיחה". אסטרטגיה זו מבוססת על שלושה מנועי צמיחה: שיפור רווחיות במועדונים קיימים, על-ידי הפחתת הוצאות מטה, שיפורים בהסכמי שכירות ושיפורים תפעוליים; צמיחה אורגנית, באמצעות פתיחת מרכזי קאנטרי קלאב והקמת רשת מועדוני לואו קוסט; וביצוע מיזוגים ורכישות של מועדוני כושר פעילים.

הרכישה המשמעותית שביצעה הולמס פלייס בשנה שעברה, בהשקעה של קרוב ל-100 מיליון שקל, הייתה של הרשת המתחרה של מועדוני הבריאות והכושר גו אקטיב (Go Active), שהפעילה 11 מועדונים והחזיקה בפעילויות נוספות. הכנסותיה השנתיות של גו אקטיב עמדו על כ-100 מיליון שקל וה-EBITDA (רווח תפעולי לפני הוצאות והכנסות אחרות, פחת והפחתות) על קרוב ל-14 מיליון שקל.

בחודש יולי האחרון חתמה הולמס פלייס על הסכם לרכישת מועדון זאוספורט הממוקם במגדל משה אביב שבמתחם הבורסה ברמת גן, תמורת 16-18 מיליון שקל, אשר ישולמו במועד השלמת העסקה. סכום הרכישה הסופי ייקבע בהתאם לתוצאות בדיקת הנאותות ולתוצאות המועדון הנרכש, שלפי הולמס פלייס מחזיק כ-4,000 מנויים, וב-2016 רשם הכנסות של יותר מ-14 מיליון שקל, לצד EBITDA של 2 מיליון שקל. ההערכה בהולמס פלייס היא כי לאחר מיצוי סינרגיות שיכללו בעיקר חיסכון בהוצאות מטה, ה-EBITDA של זאוספורט יהיה כ-3 מיליון שקל.

בהולמס פלייס מעריכים עוד, כי יישום תוכנית הצמיחה האסטרטגית של הרשת יגדיל את ה-EBITDA בכ-25-50 מיליון שקל לשנת פעילות מלאה בהשוואה ל-2017, "תוך כ-4-6 שנים ממועד התשקיף, ובכ-50-100 מיליון שקל תוך 10 שנים ממועד התשקיף, זאת תחת ההנחה כי פוטנציאל הרווח של מועדון כושר מתממש עם הגיעו ליעד התפוסה המותאם לו".

על פי ניסיון החברה, הפוטנציאל מתממש, בדרך כלל, לאחר שלוש שנות פעילות - במועדוני כושר ובמרכזי קאנטרי קלאב, ואילו במועדוני כושר מסוג לואו קוסט - "כבר בתום שנת הפעילות הראשונה".

4 הולמס פלייס היא החברה הרביעית שמפרסמת טיוטת תשקיף לקראת הנפקת מניות ראשונית (IPO) בבורסה בתל-אביב מתחילת נובמבר, ומצטרפת לחברת התשתיות והבנייה קבוצת אחים יעקובי, לחברת הפרויקטים בתחום החשמל והתשתיות אל-מור ולחברת ציוד ושיווק המחשבים אול טרייד, שפרסמו טיוטות תשקיף בימים האחרונים.

בכך נמשך גל הנפקות האקוויטי הראשוניות, המתגבר בחודשים האחרונים בבורסה המקומית, הנפקות שהגיעו כבר למספר דו-ספרתי מתחילת השנה, ועשוי להסתכם בכ-20 חברות חדשות שיצטרפו למסחר בשוק ההון המקומי עד סיומה של 2017.

תוצאות הולמס פלייס בשנים האחרונות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.